LF - Como Fazer - SPED Fiscal

Índice

- 1 Sped Fiscal

- 1.1 Quais são as configurações necessárias para o SPED Fiscal?

- 1.2 Quais nomes lógicos são necessários para o SPED Fiscal?

- 1.3 Como localizar no menu a opção SPED Fiscal?

- 1.4 Como criar apontamentos de menu do SPED Fiscal quando o cliente possui versões antigas?

- 1.5 Como faço para obter as últimas atualizações do SPED?

- 1.6 Como saber qual a versão do SPED que estou rodando?

- 1.7 Quais cadastros são necessários para o SPED Fiscal?

- 1.8 Como funciona a rotina SPED Fiscal?

- 1.9 Como atualizar o código e a descrição dos materiais no SPED Fiscal?

- 1.10 Como será montado o código do participante no registro 0150 e seu registro relacionado?

- 1.11 Quais as regras para gerar os registros ‘D500’ e filhos e ‘D600’ e filhos?

- 1.12 Como gerar o BLOCO G com as informações patrimoniais?

- 1.13 Como gerar abertura e fechamento do BLOCO G para clientes que não possuem o modulo patrimonial implementado?

- 1.14 Como gerar o registro 1600 com as informações de pagamentos com cartão de crédito e débito?

- 1.15 Como gerar as informações de PIS e COFINS para Contribuintes que utilizam o valor fixo por litro?

- 1.16 Como efetuar o fechamento de valores do registro C490 do SPED Fiscal com os valores apurados na Redução Z (Cupom Fiscal)?

- 1.17 Como é tratado a Nota Fiscal Extemporânea no Sped Fiscal?

- 1.18 Como informar código de receita nas guias de recolhimento ICMS/ST?

- 1.19 Como informar código de receita nas guias de recolhimento ICMS?

- 1.20 Como gerar os registros C197 e D197 referente a outras informações?

- 1.21 Como criar o Registro C114?

- 1.22 Como criar o Registro E115 (Informações adicionais da apuração – valores declaratórios)?

- 1.23 Como realizar a geração do Bloco K?

- 1.24 Quais as alterações na estrutura do SPED com a inclusão do Bloco K?

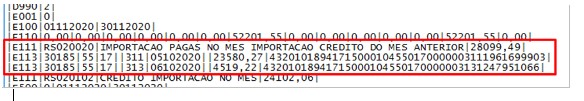

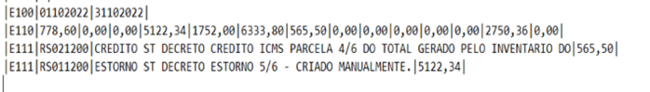

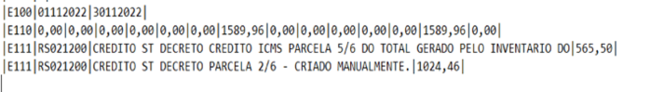

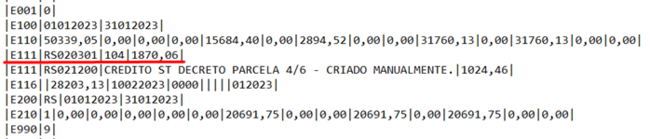

- 1.25 Como gerar os registros E111 e E116 manualmente?

- 1.26 Como é obtida a conta contábil para o registro 0500 (Plano de Contas Contábeis)?

- 1.27 Como gerar o registros E240 na rotina EFD ICMS/IPI?

- 1.28 Como gerar os registros do Bloco B na rotina EFD ICMS/IPI?

- 1.29 Como gerar o registro C176/0460/C195 na rotina EFD ICMS/IPI, para Notas de Devolução de Entrada, onde na Nota fiscal de Entrada houve IGI calculado?

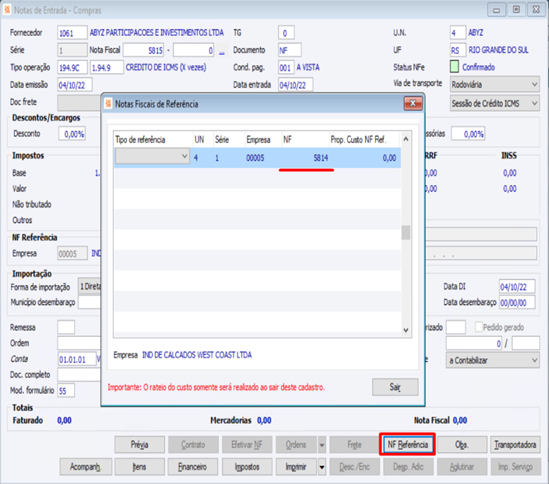

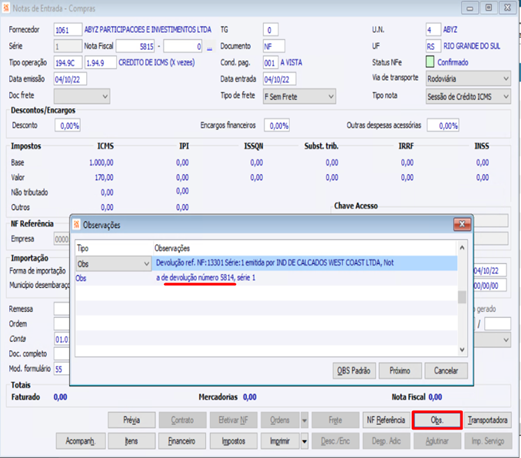

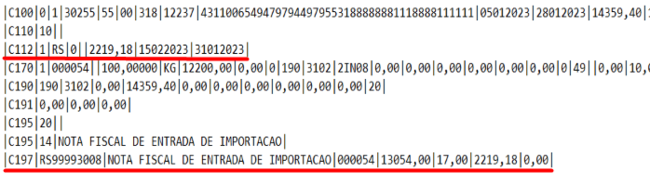

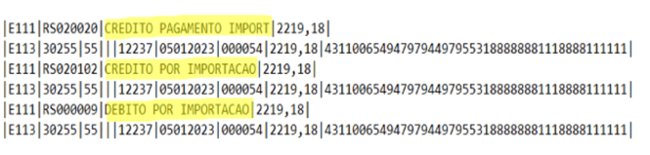

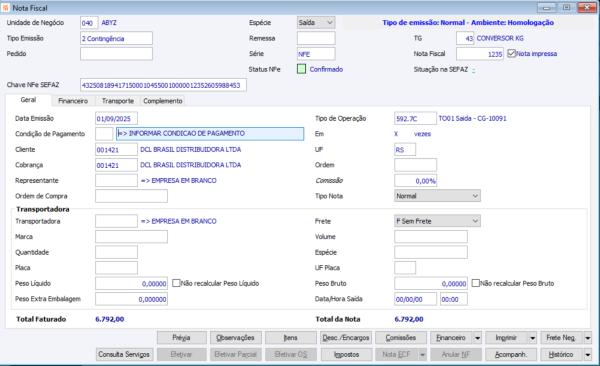

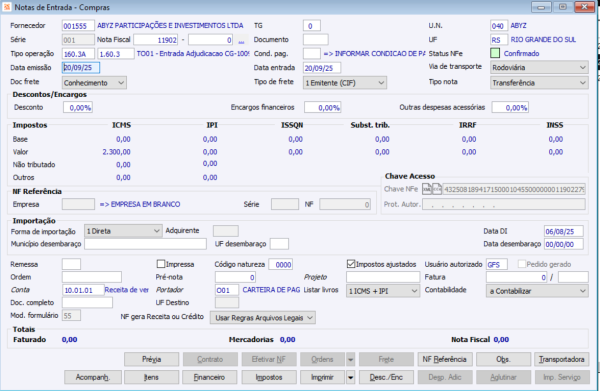

- 1.30 Como fica na rotina do EFD ICMS/IPI as notas fiscais de importação com UN do RS onde o crédito de ICMS será feito no mês seguinte da emissão da nota?

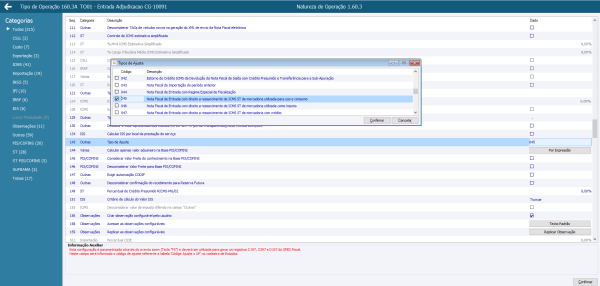

- 1.31 Como parametrizar Notas Fiscais de Entrada recebidas de fornecedor incluído no Regime Especial de Fiscalização (REF) de forma que gere o registro C112 ou C197 ou com valor de ICMS próprio zerado para o EFD ICMS/IPI?

- 1.32 Como configurar o EFD ICMS/IPI para não escriturar o imposto de Notas Fiscais de Saída referentes a vendas ambulantes?

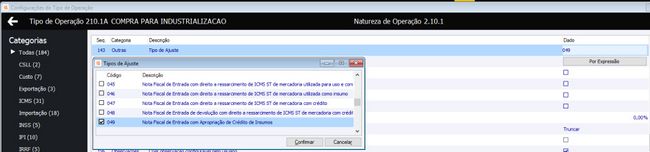

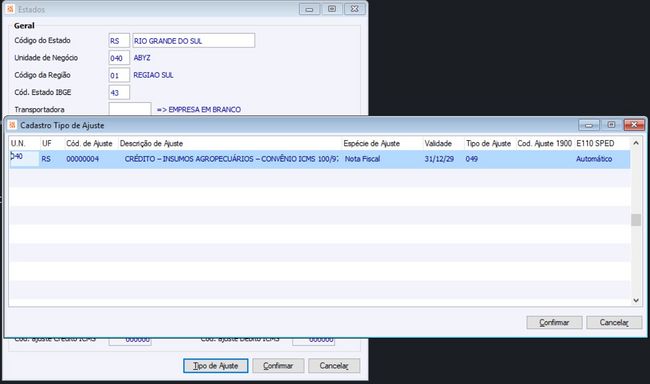

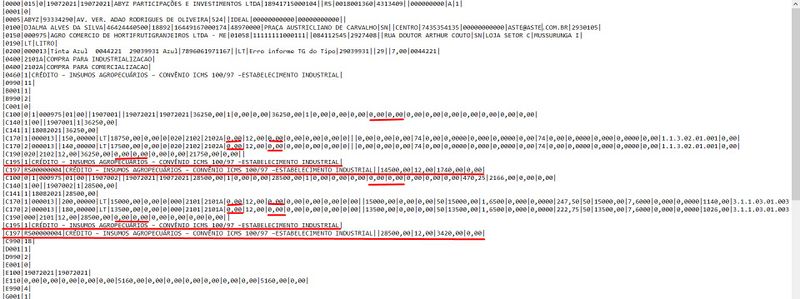

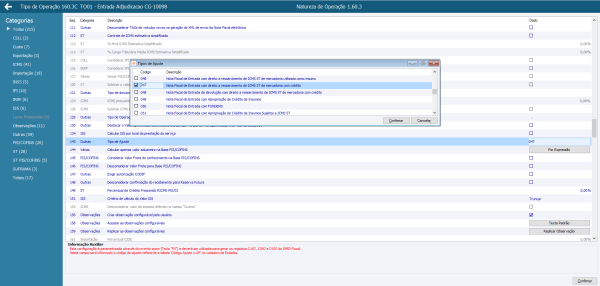

- 1.33 Como contemplar o Convênio ICMS 100/97 referente ao Tipo de Ajuste 049 - Nota Fiscal de Entrada com Apropriação de Crédito de Insumos, para as incidências de ICMS tributada (CST00) e redução (CST20)?

- 1.34 Como parametrizar Notas Fiscais de Entrada de forma que gere o valor de Diferencial de Alíquota no campo 15 (DEB_ESP) do registro E110 do EFD ICMS/IPI

- 1.35 Como parametrizar o documento referente aos créditos da compra de combustível GLP utilizado na indústria para o Sped Fiscal?

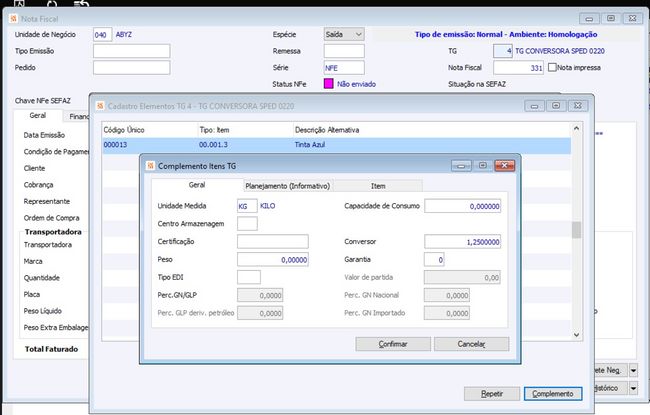

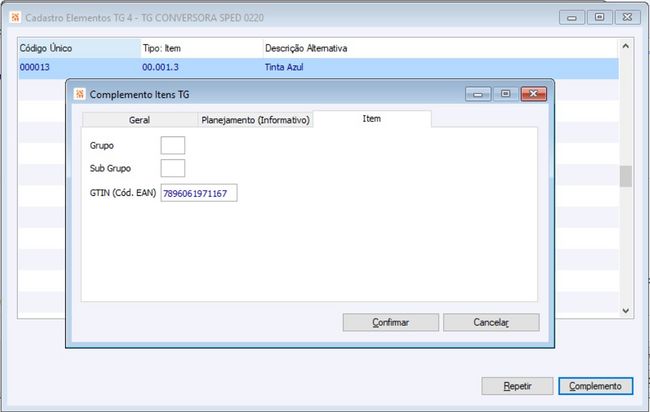

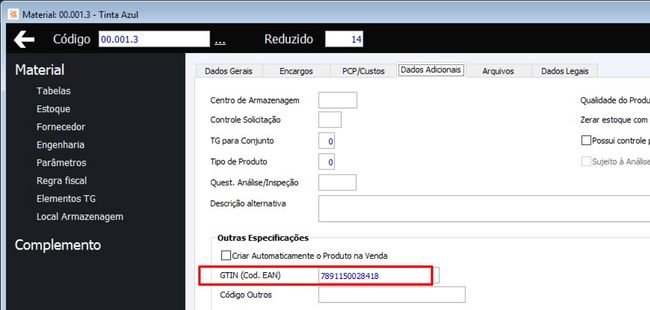

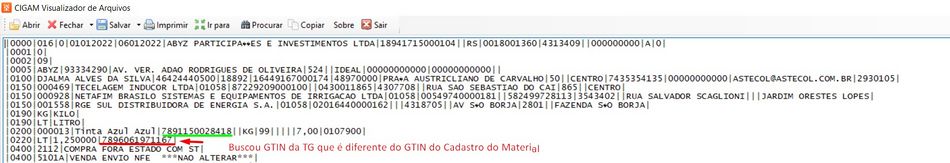

- 1.36 Como parametrizar para que seja gerado o campo 04 - CÓD_BARRAS no Registro 0220 do Sped Fiscal?

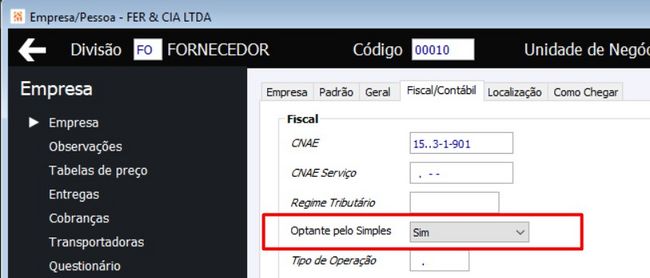

- 1.37 Como deve ser gerado o campo '18 - COD_RESP_RET' do registro C176 quando for remetente direto do Simples Nacional?

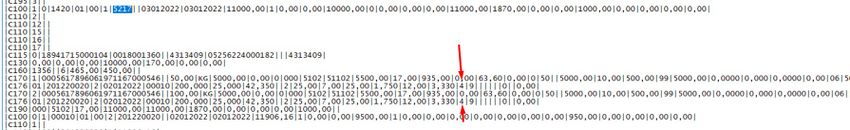

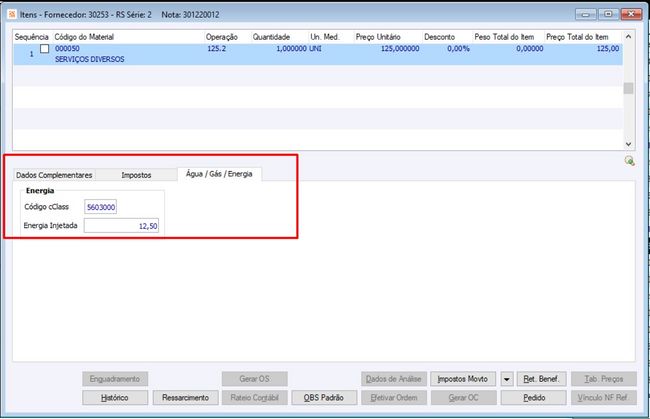

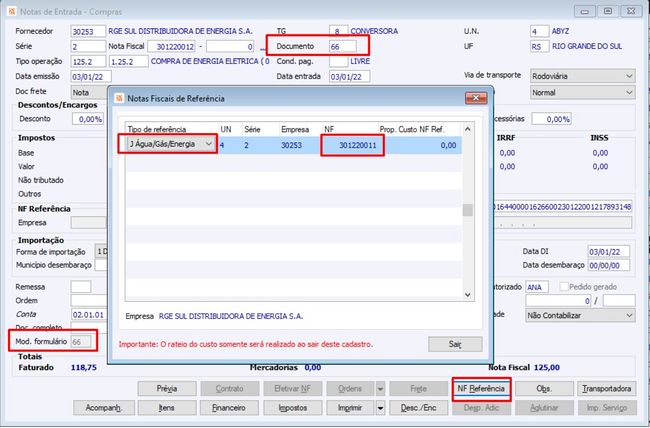

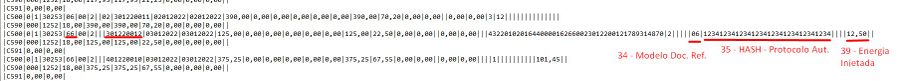

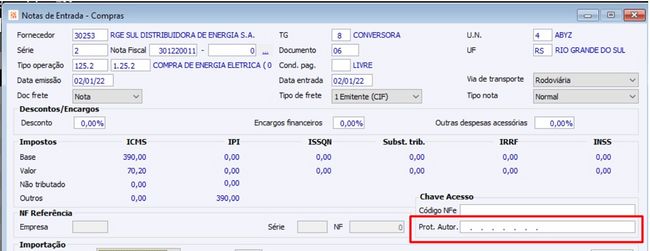

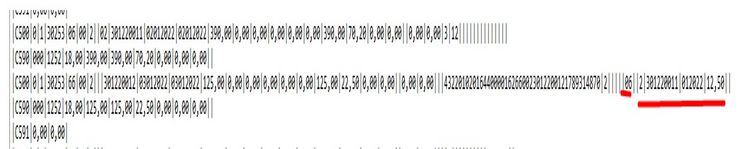

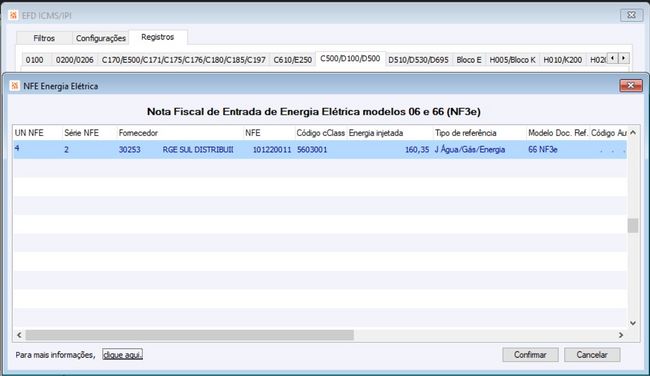

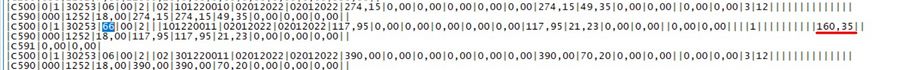

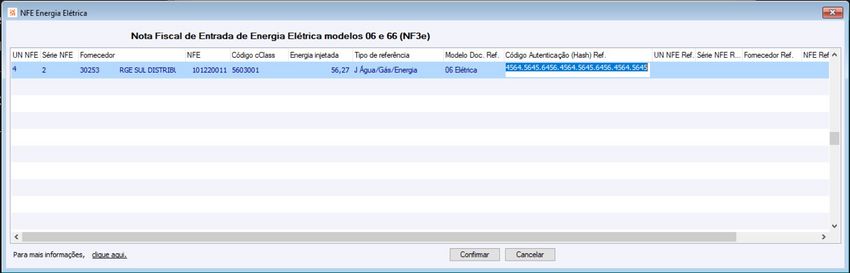

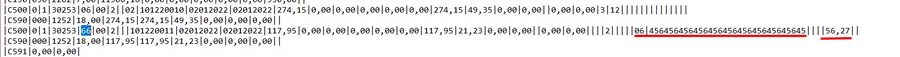

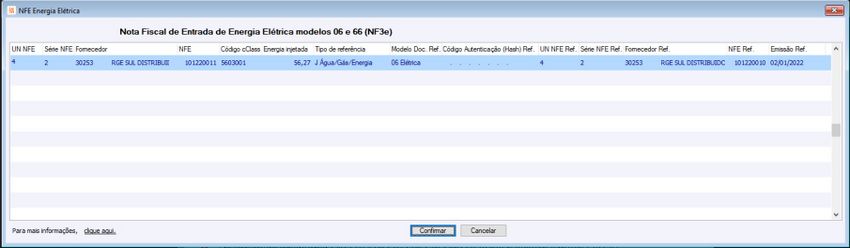

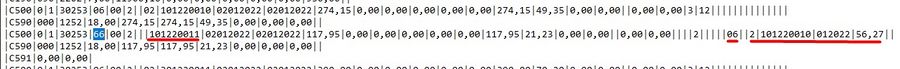

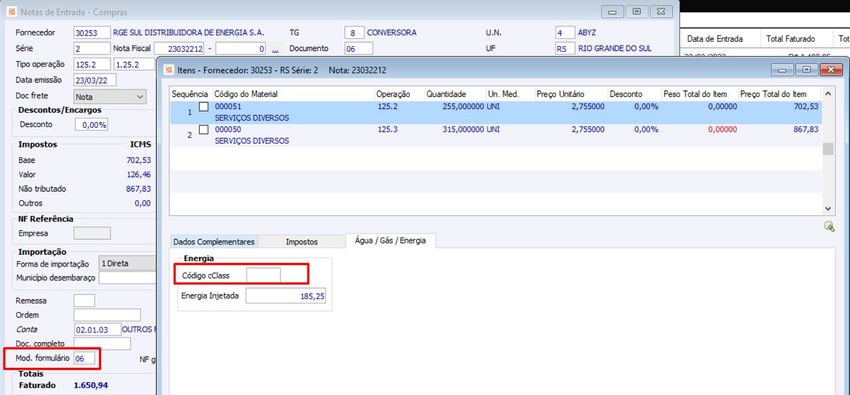

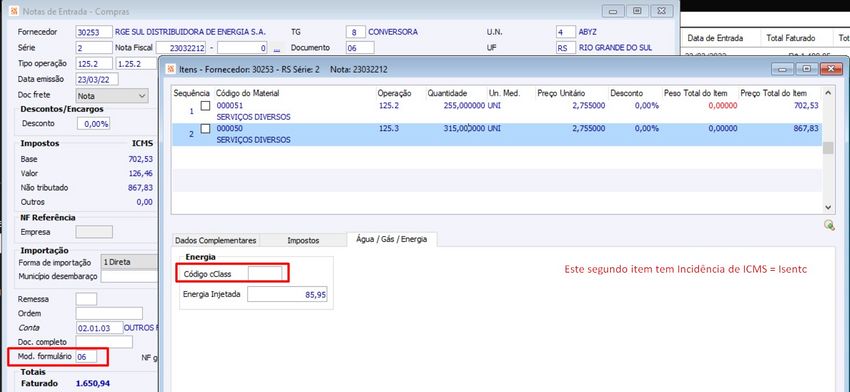

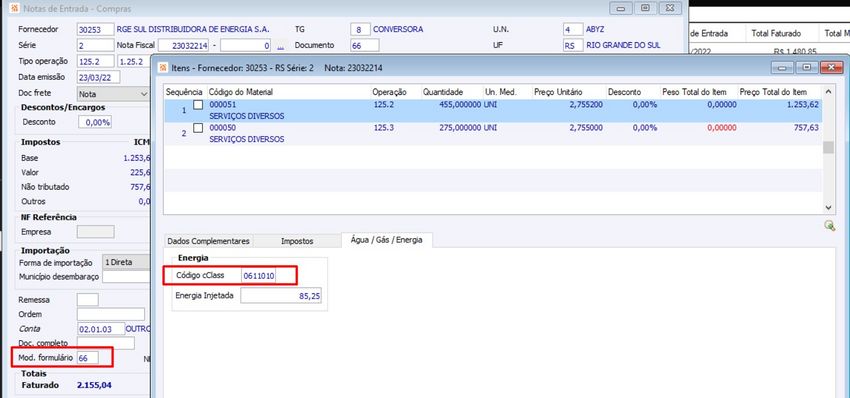

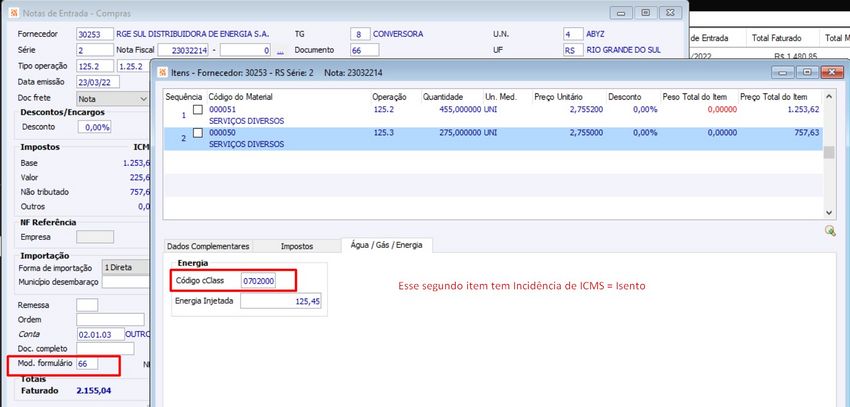

- 1.38 Como serão gerados os campos 34 até 40 do Registro C500 referentes a Substituição de Nota de Energia e Energia Injetada?

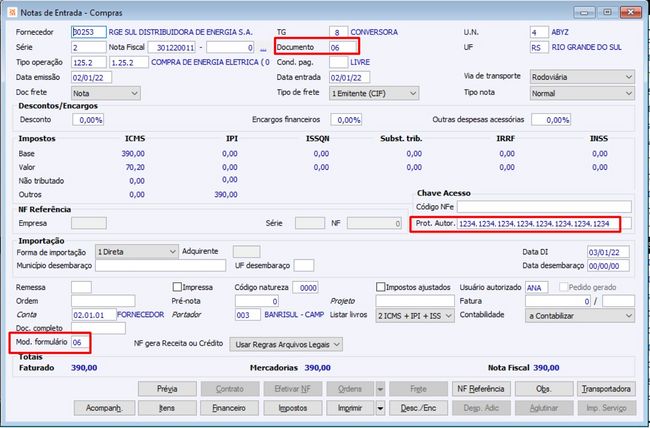

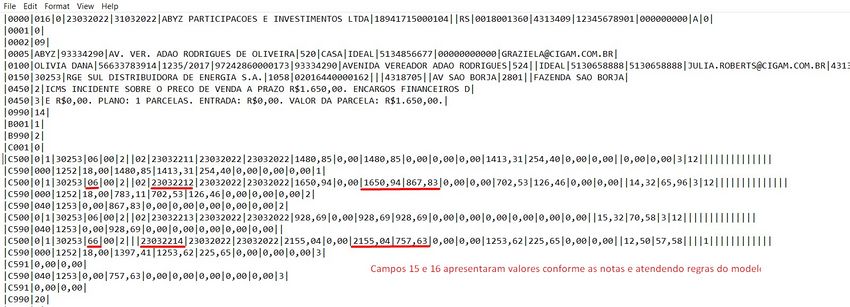

- 1.39 Como serão gerados os campos 15 (VL_FORN) e 16 (VL_SERV_NT) do Registro C500?

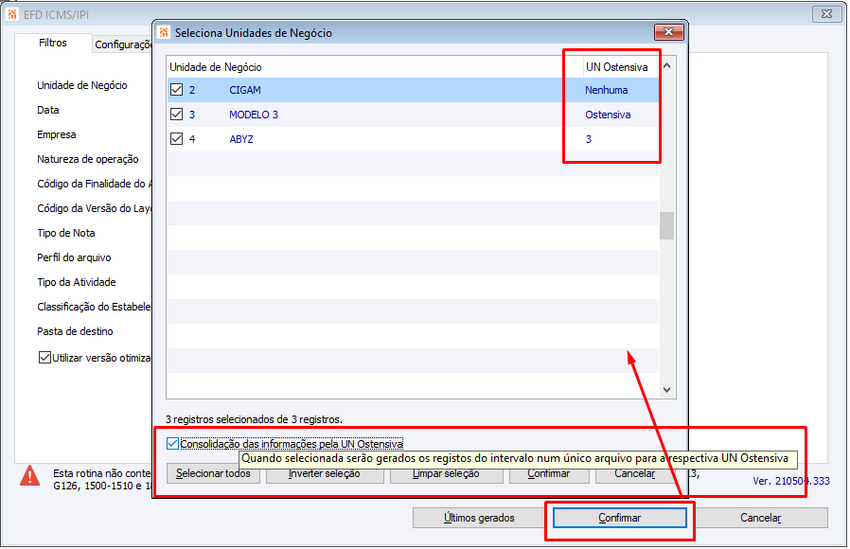

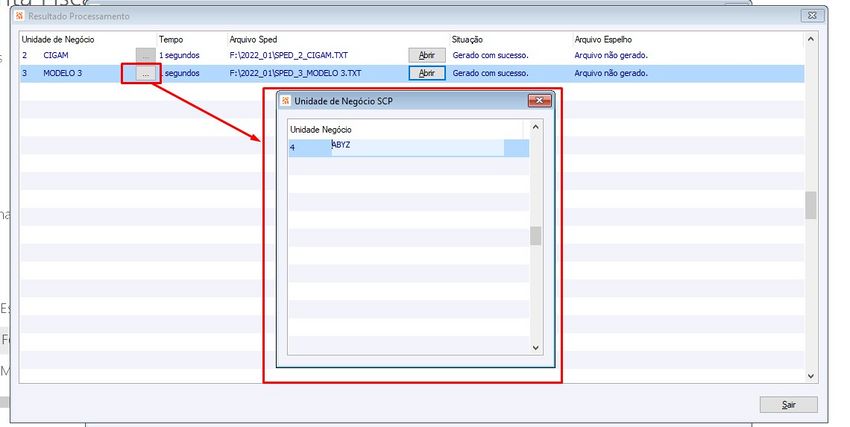

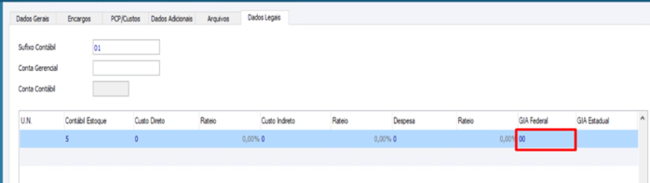

- 1.40 Como gerar o Sped Fiscal consolidado para as Unidade de Negócio Ostensivas SCP e suas respectivas Unidade de Negócio SCP?

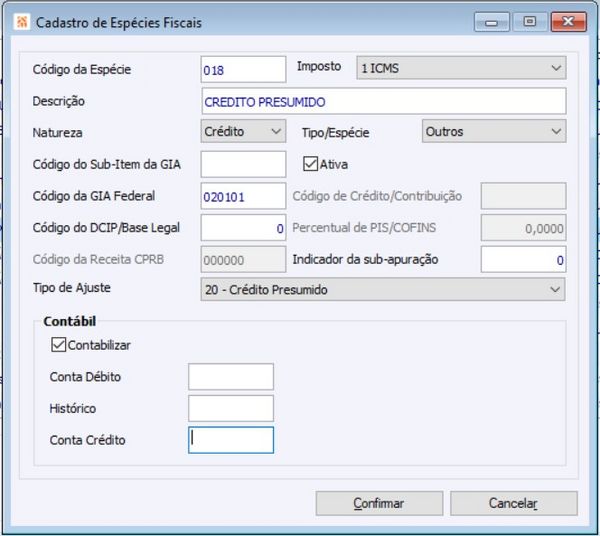

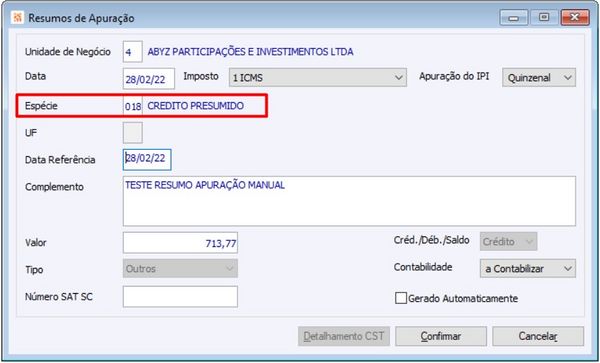

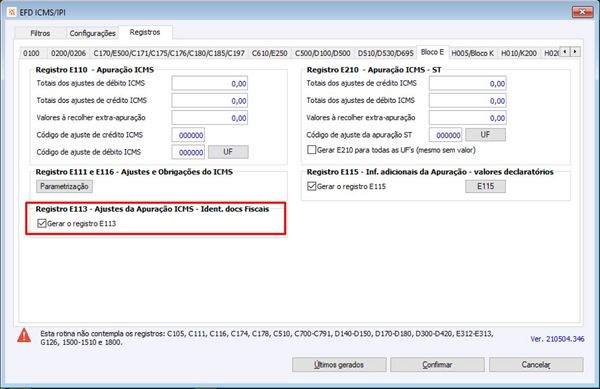

- 1.41 Qual a parametrização necessária para que ocorra o vínculo entre os registros 'E111' e 'E113' do Sped Fiscal para o crédito presumido?

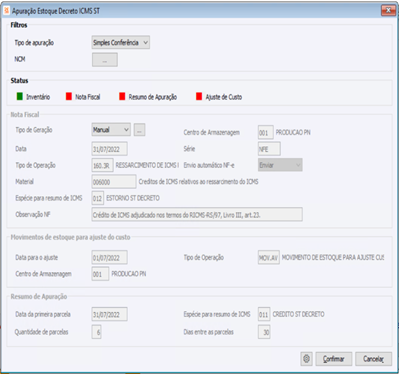

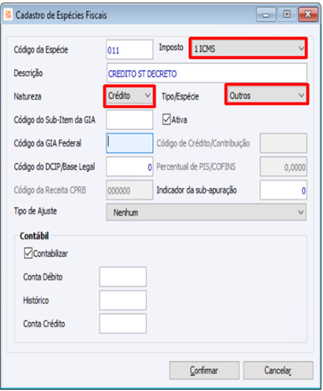

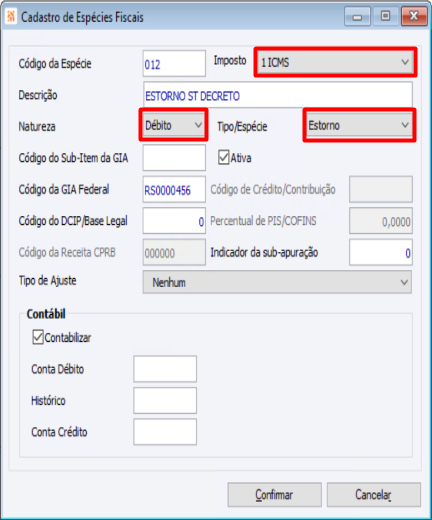

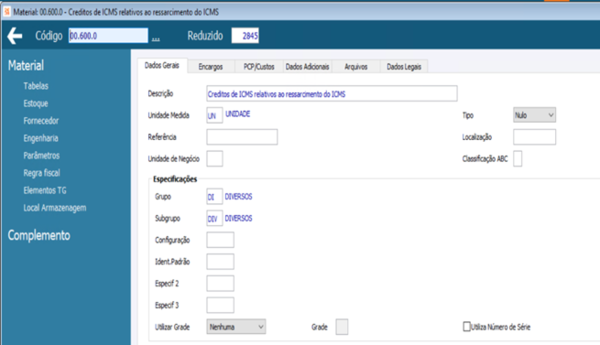

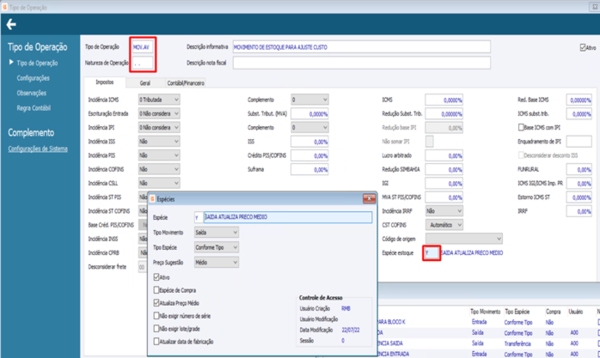

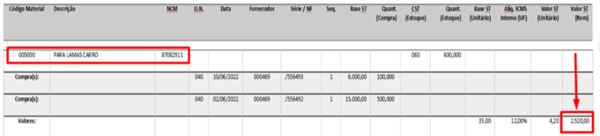

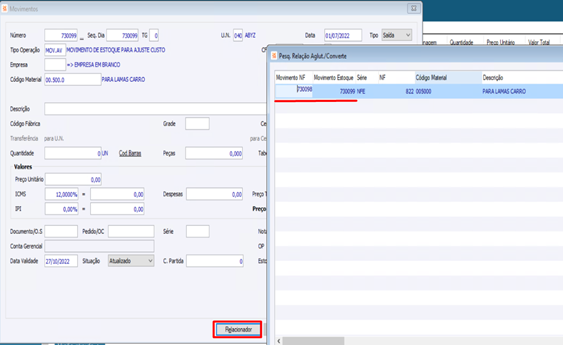

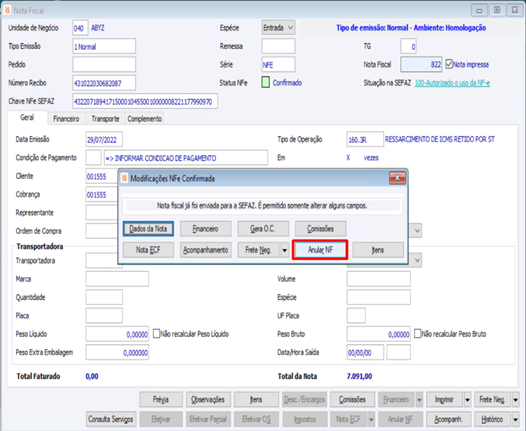

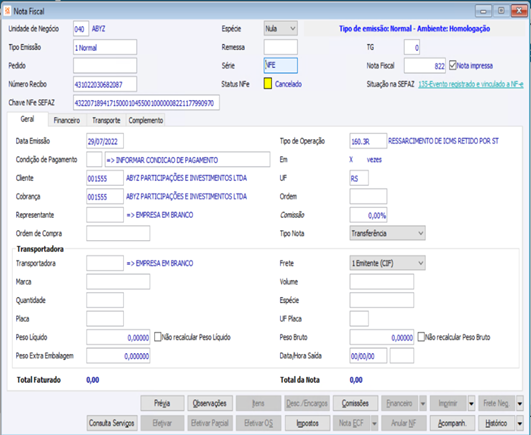

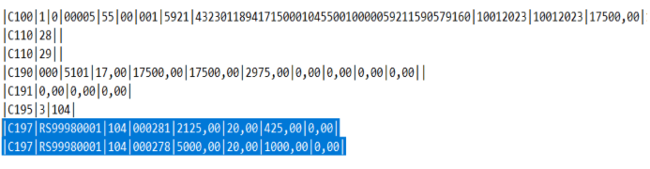

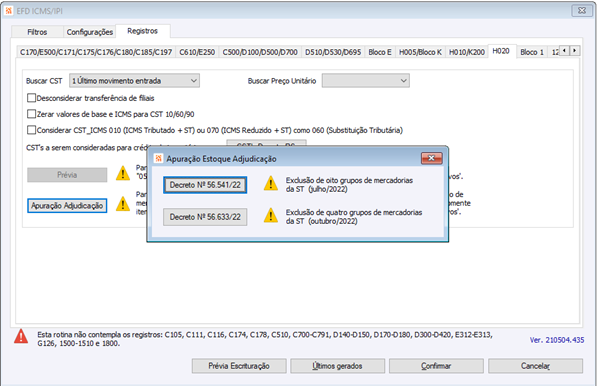

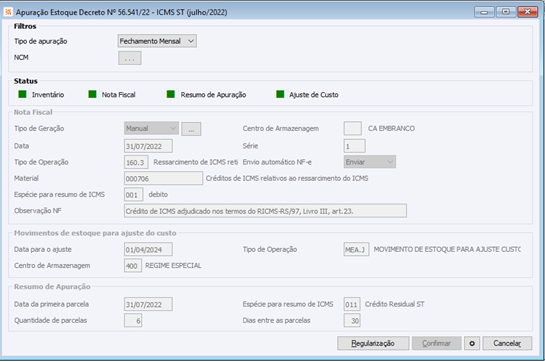

- 1.42 Como fazer o tratamento para a remoção da ST de algumas mercadorias para atender o Decreto 56.541/22 RS no Sped Fiscal?

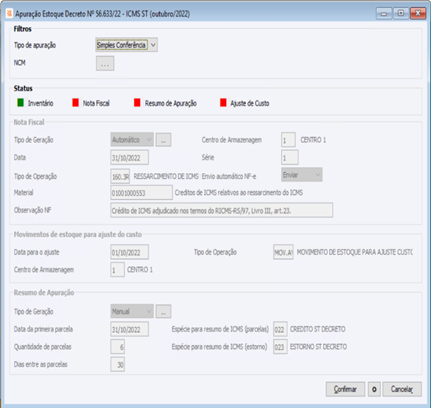

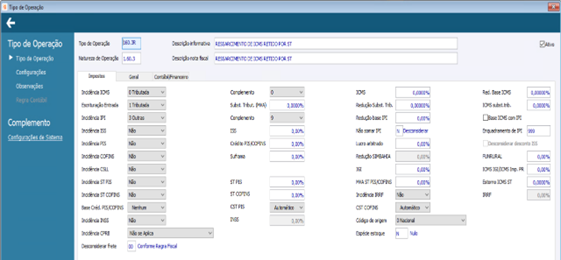

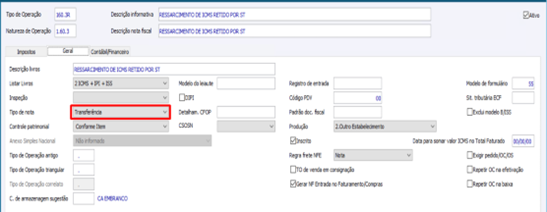

- 1.43 Como ficará a geração do Sped Fiscal para atender o Decreto 56.541/22 RS?

- 1.44 Como gerar o Registro C197 no SPED Fiscal referenciando a Nota de Devolução de mercadoria tributada por ST para atender a GIA-RS ?

- 1.45 Como fazer o tratamento para a remoção da ST de algumas mercadorias para atender o Decreto 56.633/22 RS no Sped Fiscal?

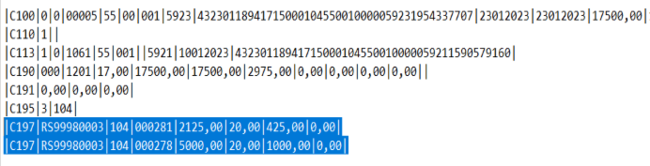

- 1.46 Como ficará a geração do Sped Fiscal para atender o Decreto 56.633/22 RS?

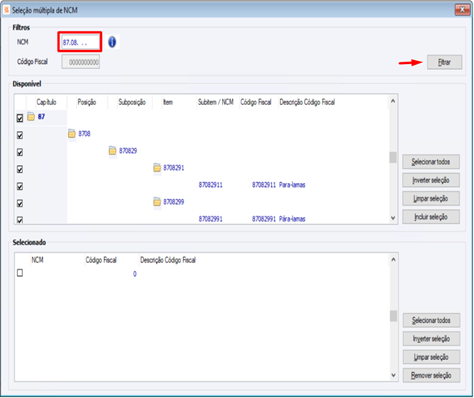

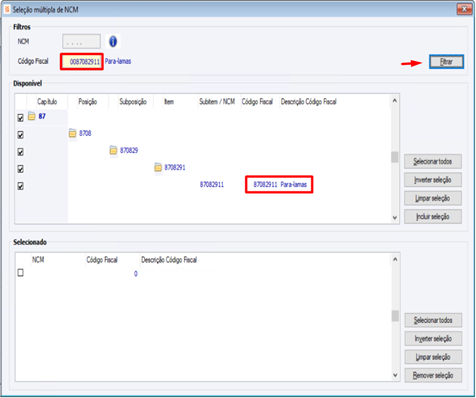

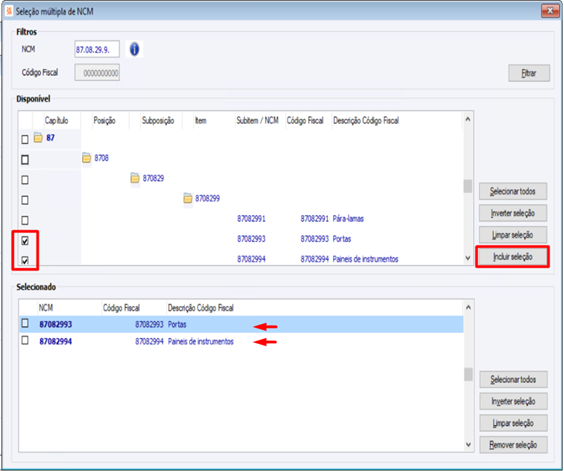

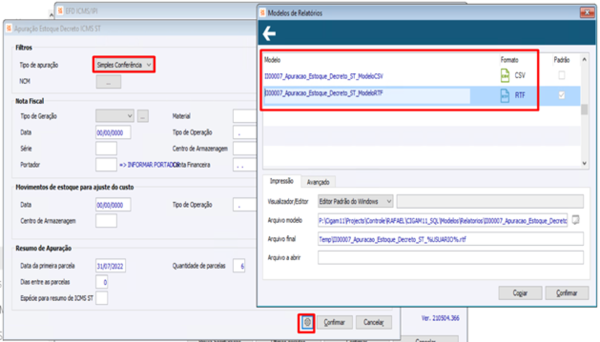

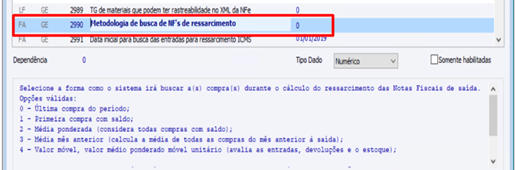

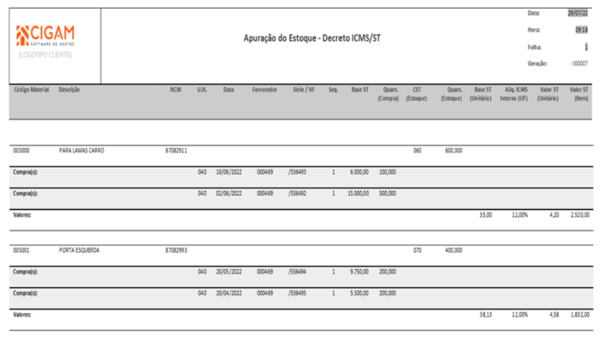

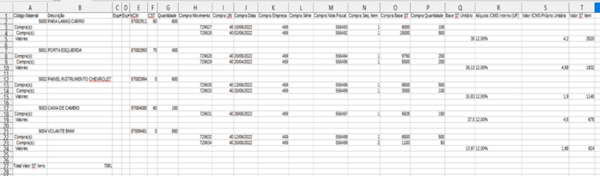

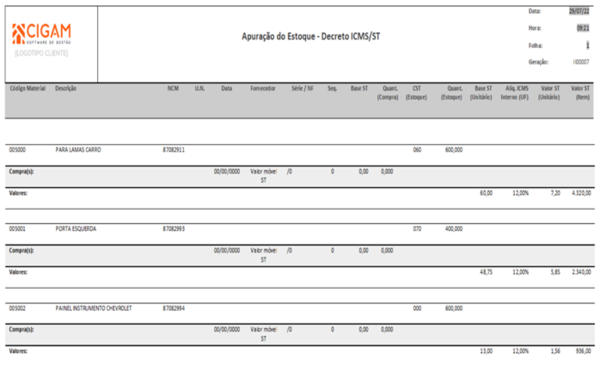

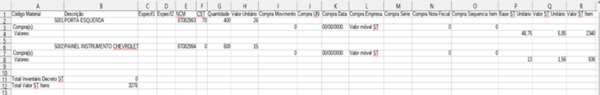

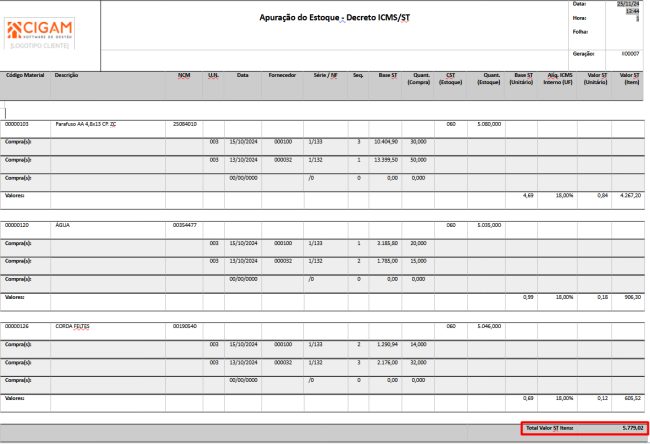

- 1.47 Como fazer a Seleção Múltipla de NCM para emissão do relatório da Apuração do Estoque Decreto ICMS/ST

- 1.48 Quando será gerado o registro C113 no Sped Fiscal?

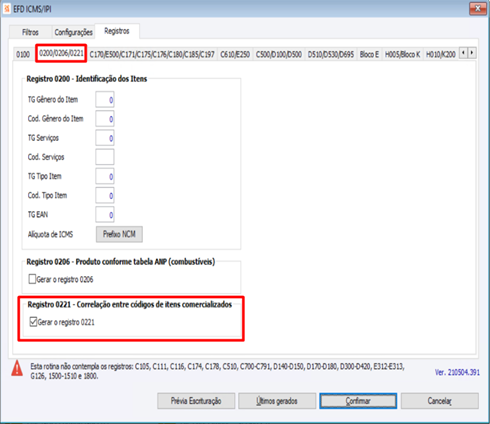

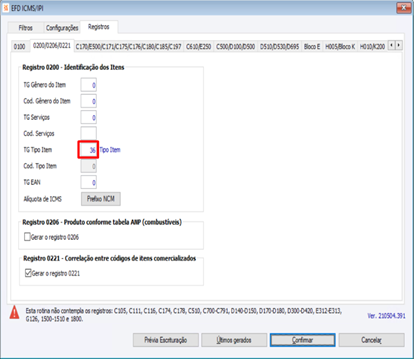

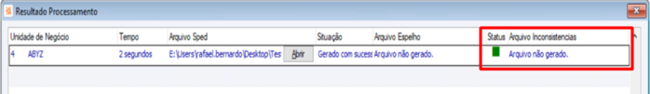

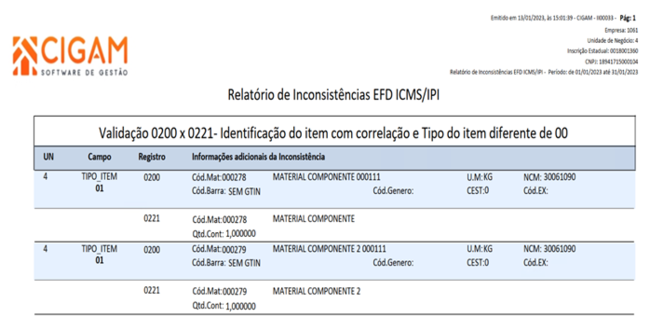

- 1.49 Como gerar o Registro 0221 no Sped Fiscal para materiais com Tipo Item igual a ‘00’ (Mercadoria para Revenda)?

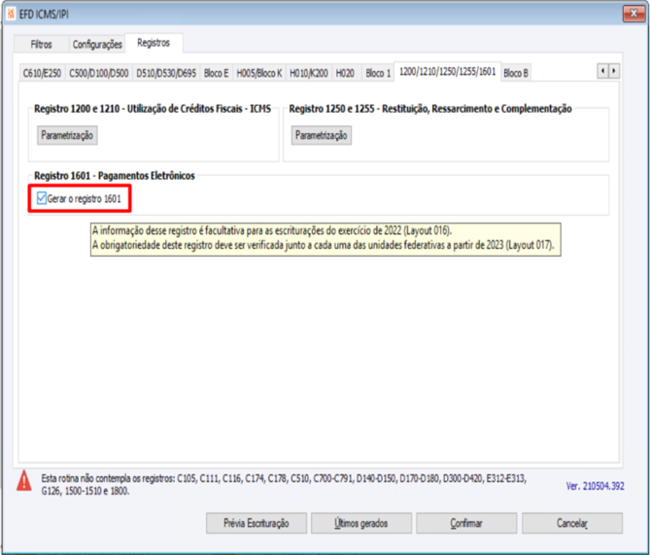

- 1.50 Como gerar o Registro 1601 no SPED Fiscal?

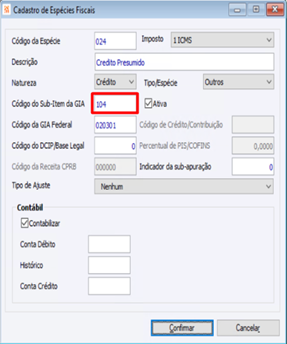

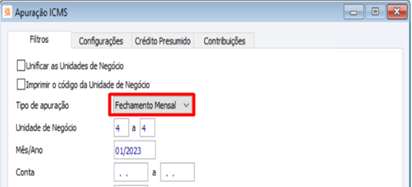

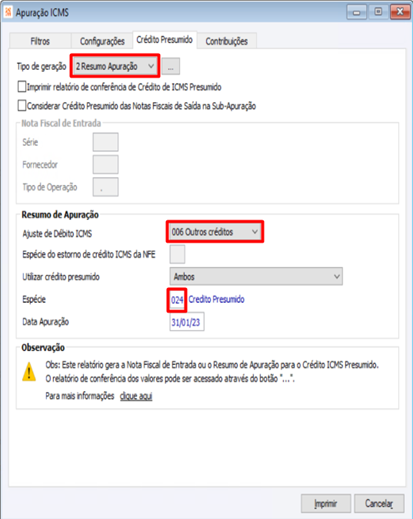

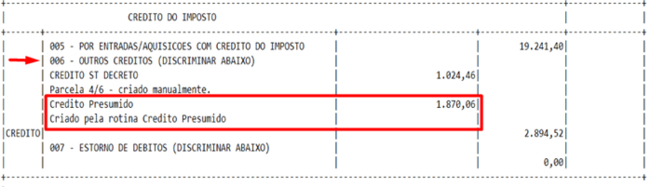

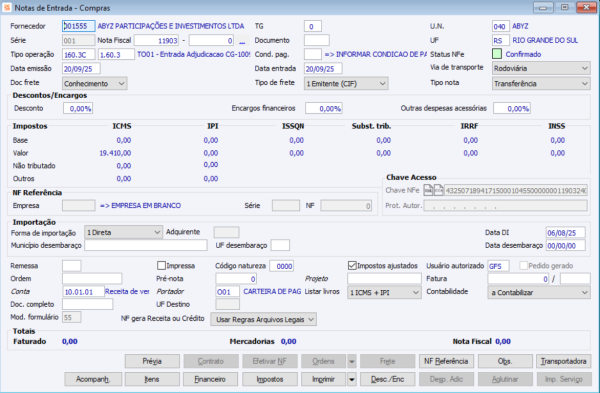

- 1.51 Como gerar os Registros C197 e E111 no SPED Fiscal das Notas Fiscais com Crédito Presumido para atender a GIA-RS?

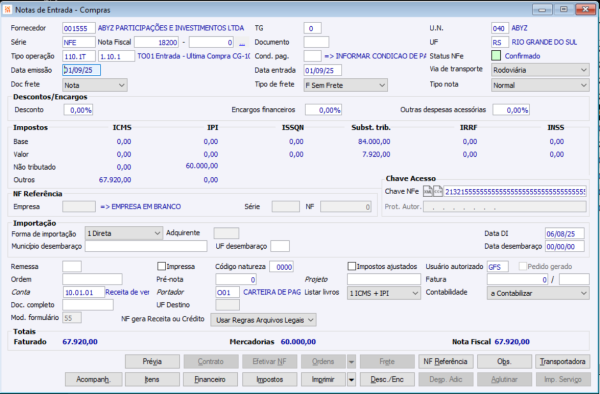

- 1.52 Como gerar os registros no Sped Fiscal das Notas Fiscais de Entrada para atender a IN 96/2022 da GIA-RS 2023?

- 1.53 Como gerar os registros no Sped Fiscal das Notas Fiscais de Importação para atender a IN 96/2022 da GIA-RS 2023?

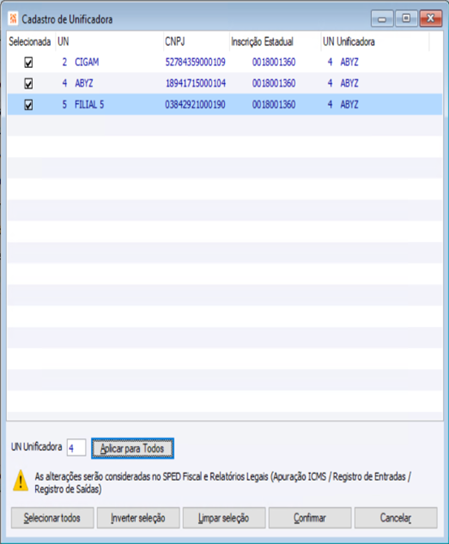

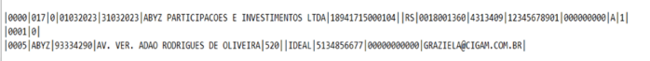

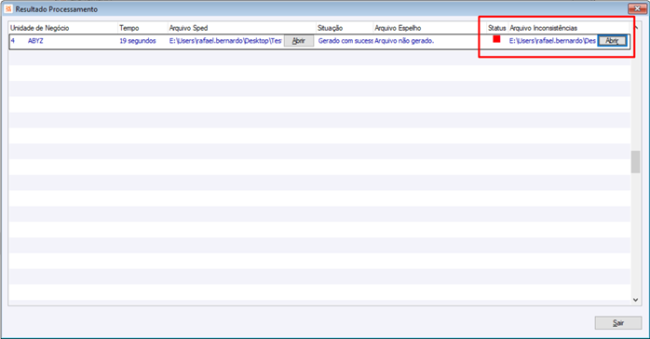

- 1.54 Como gerar o Sped Fiscal unificando as Unidades de Negócio que possuem a mesma Inscrição Estadual?

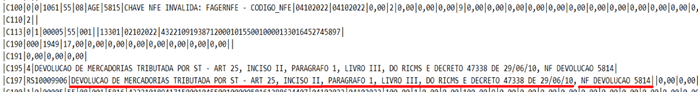

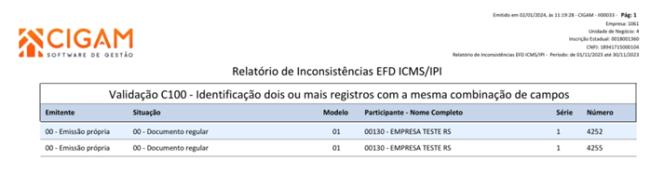

- 1.55 Quais informações são validadas pelo Relatório de Inconsistências do Registro C100?

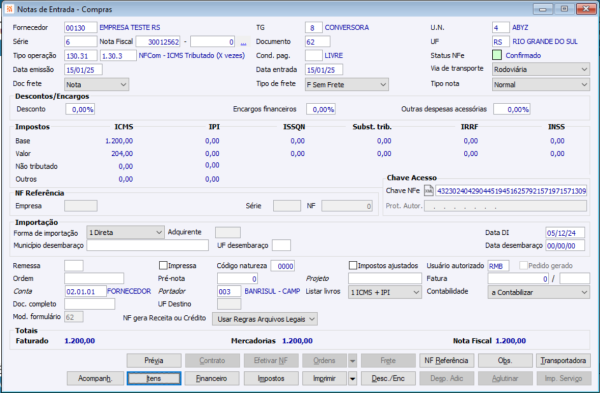

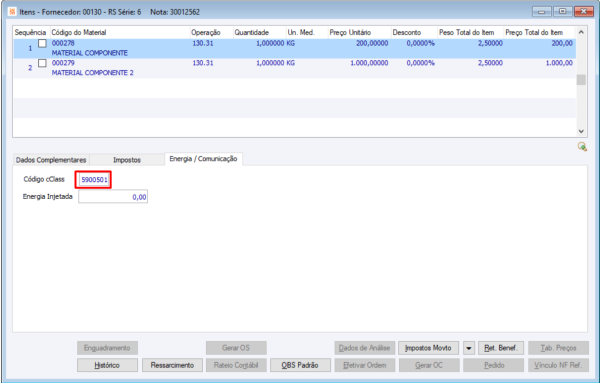

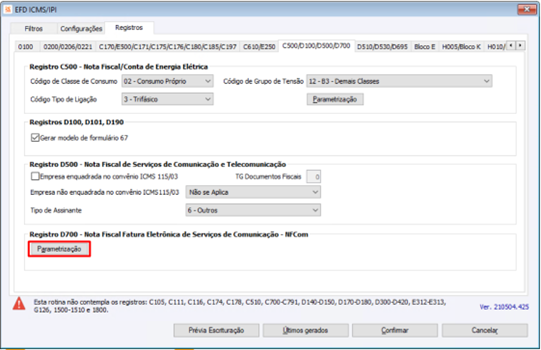

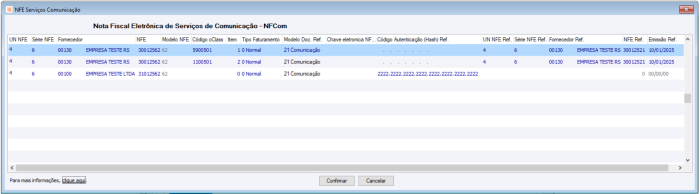

- 1.56 Como gerar no Sped Fiscal as informações sobre a NFCom (Modelo 62)?

- 1.57 Como gerar no Sped Fiscal os ajustes de crédito para atender a IN 041/23 RS?

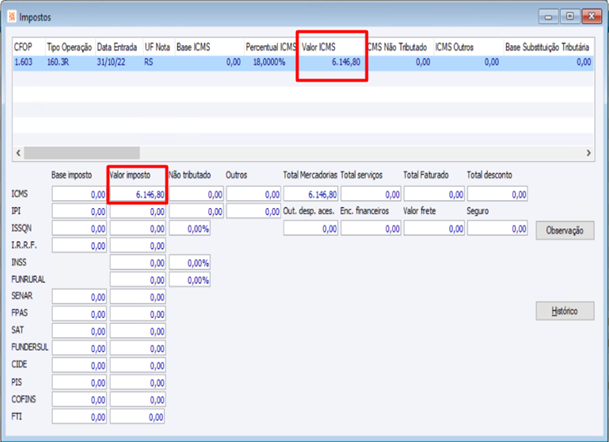

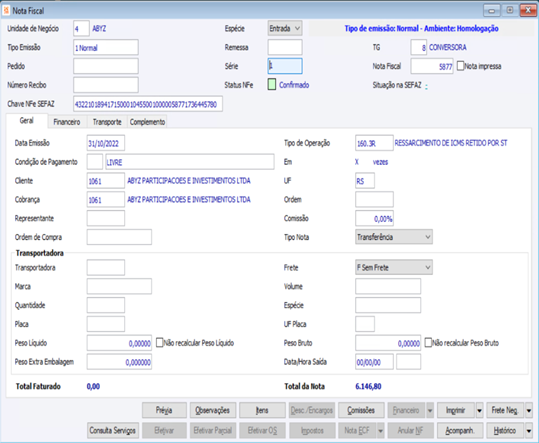

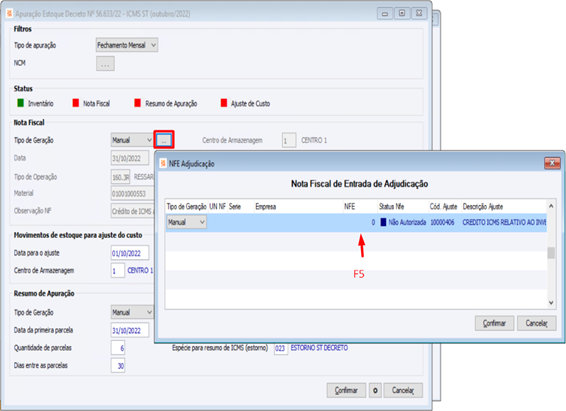

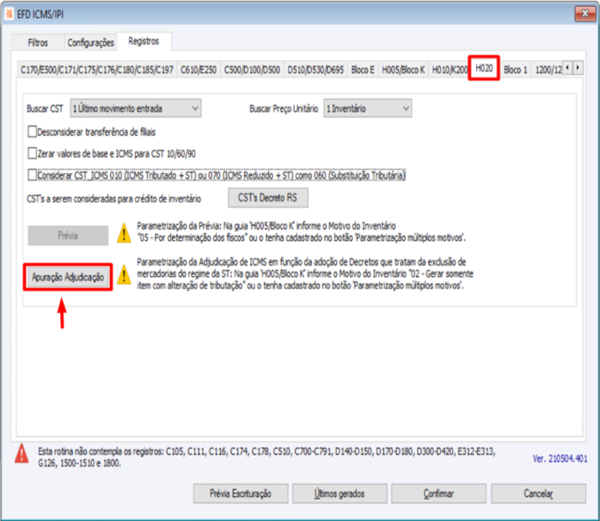

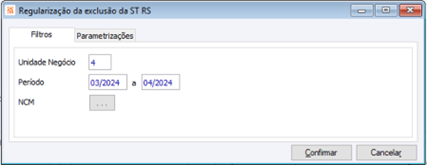

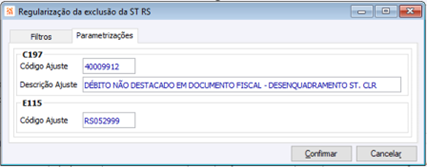

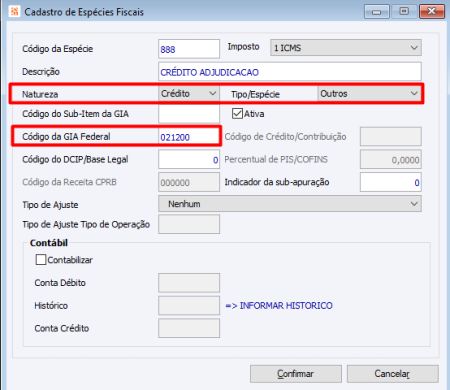

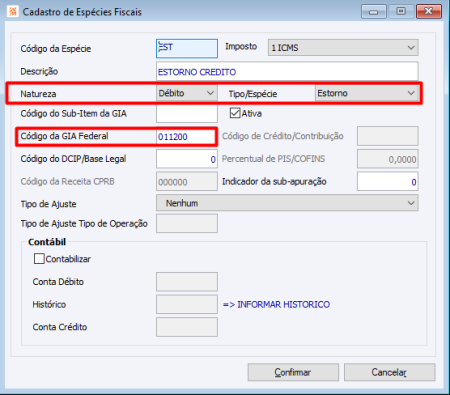

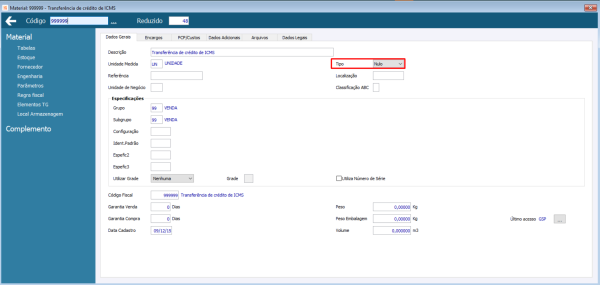

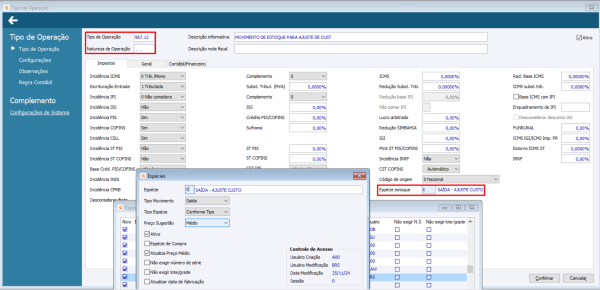

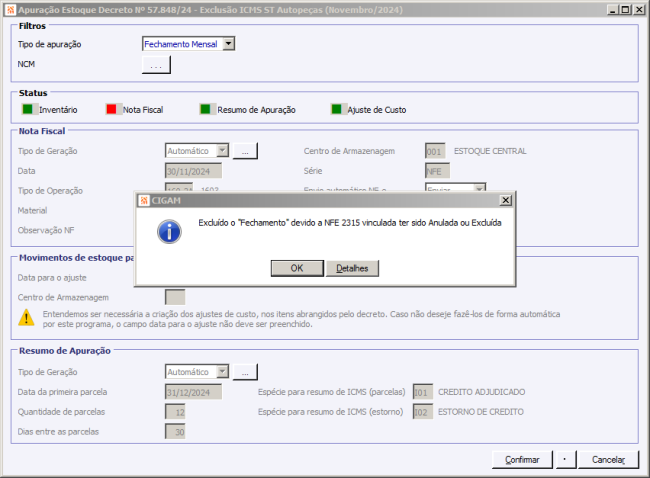

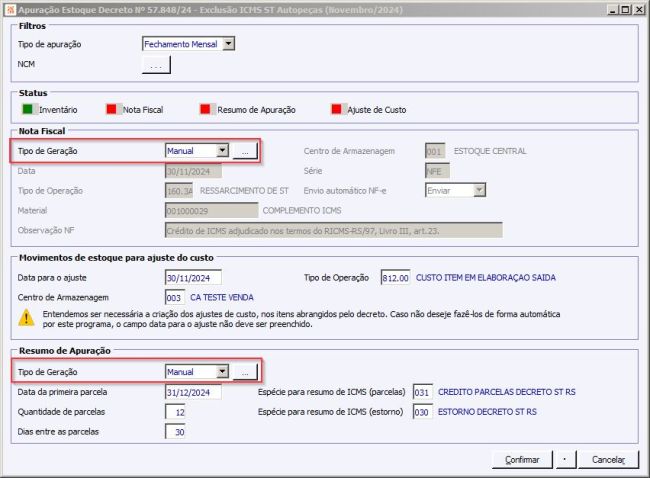

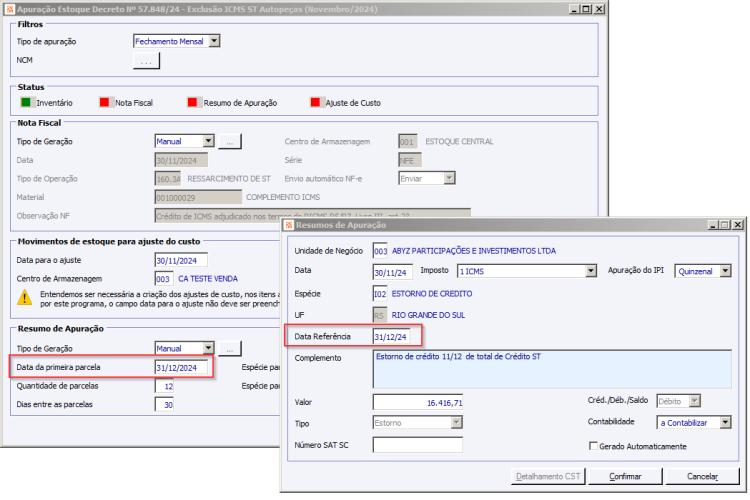

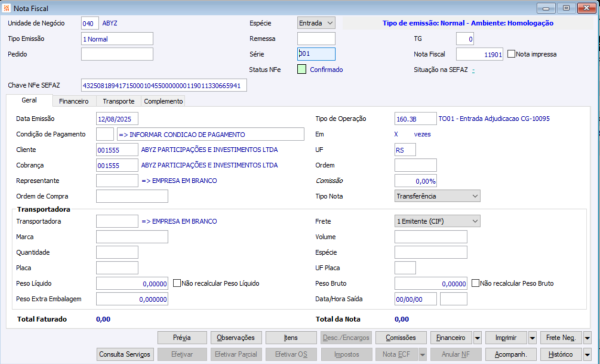

- 1.58 Como regularizar a Exclusão/Adjudicação ST do Decreto 56.541/22

- 1.59 Como visualizar os dados apurados para o Registro 1900 na Prévia da Escrituração do Sped Fiscal?

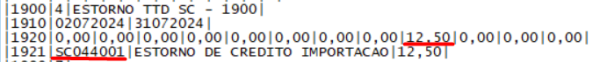

- 1.60 Como serão apresentados no Sped Fiscal os valores de ICMS Antecipado (TTD 409 - SC)?

- 1.61 Como gerar notas fiscais com antecipação de imposto do Estado do Pará no arquivo do Sped Fiscal?

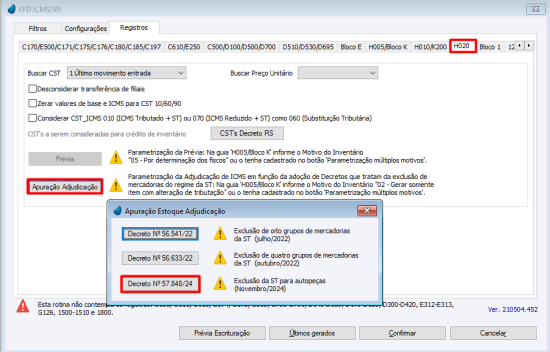

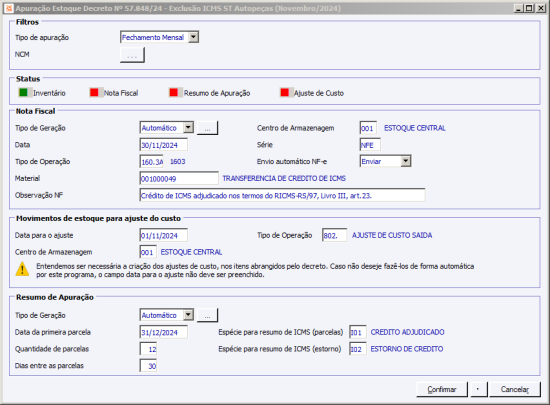

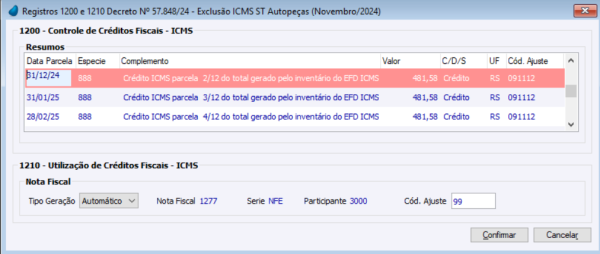

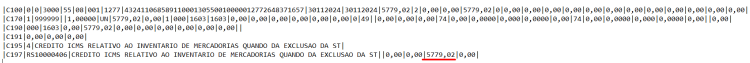

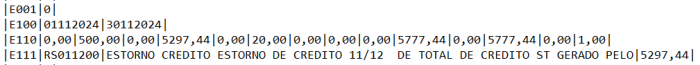

- 1.62 Como fazer o tratamento para a remoção da ST de autopeças para atender o Decreto 57.848/24 RS no Sped Fiscal?

- 1.63 Como ficará a geração do Sped Fiscal para atender o Decreto 57.848/24 RS?

- 1.64 Como será gerado o valor de IPI no Sped Fiscal quando tributado em Nota Fiscal de Importação no RS?

- 1.65 Como gerar no Sped Fiscal, os Registros C197, E110, E111, E112 e E116 quando a empresa é enquadrada como Contribuinte Contumaz em SC?

- 1.66 Como gerar no Sped Fiscal o recolhimento do diferencial de alíquotas conforme os termos do Art. 117 do RICMS-SP/2000?

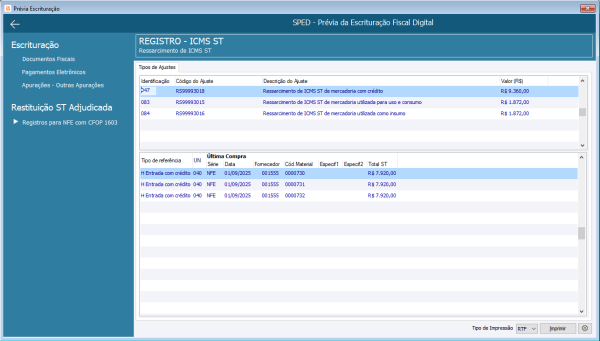

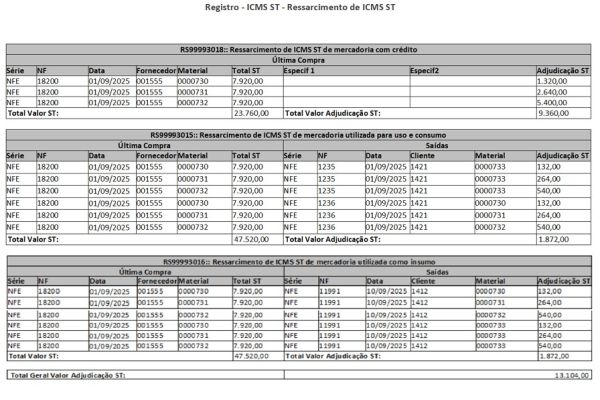

- 1.67 Como gerar no relatório da Prévia do Sped Fiscal os valores de ressarcimento de ICMS ST para adjudicação - Rio Grande do Sul (RS)?

- 1.68 Como gerar o registro 1400 para o Estado da Bahia?

- 1.69 Como gerar o registro 1400 para o Estado do Rio de Janeiro?

- 1.70 Como gerar no SPED Fiscal as notas fiscais de devolução de entrada para estorno de débito em que não houve o crédito na entrada, conforme IN 042/2025 da SEFAZ/RS, para atender à GIA-RS?

- 1.71 Como gerar no SPED Fiscal a apropriação de crédito extemporâneo de ICMS destacado na Nota Fiscal de Entrada não aproveitado na competência, conforme IN 042/2025 da SEFAZ/RS, para atender à GIA-RS?

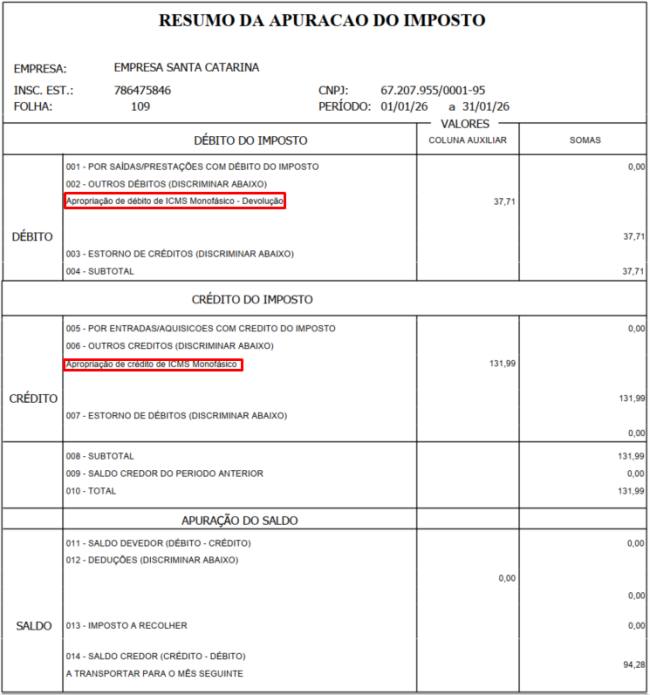

- 1.72 Como gerar os registros C197 para as operações com incidências de ICMS Monofásico?

- 1.73 Versões

Sped Fiscal

A funcionalidade desse manual é apresentar como proceder para que a geração do SPED FISCAL ocorra normalmente.

Quais são as configurações necessárias para o SPED Fiscal?

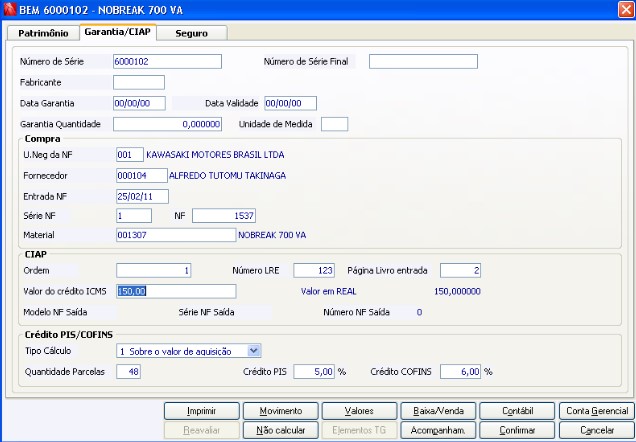

É preciso que estejam configuradas a seguinte configuração: PA - CI - 80096 - Quantidade parcelas - Esta configuração deve conter o número de parcelas que serão utilizadas para obter o crédito do CIAP. Normalmente a quantidade de parcelas é 48. Consulte seu contador. Nova linha na resposta: Essa é a linha debaixo Essa é uma outra linha sendo que acima tem uma linha em branco.

Quais nomes lógicos são necessários para o SPED Fiscal?

Para que a rotina possa rodar sem problemas é necessário que os seguintes nomes lógicos existam:

%CEEMBARQUE%

%CEIMPDRAWBACK%

%CEITEMEMB%

%COENTRADA%

%COIMPOSTO%

%COOBSERENT%

%ESCARMAZENAGEM%

%ESCLASFISCAL%

%ESCMXTG%

%ESCOMMOV%

%ESCOMPLMAT%

%ESESPECIE%

%ESESTOQUE%

%ESGMOVIMENTO%

%ESGRUPO%

%ESMATERIAL%

%ESMNSERIE%

%ESMOIMPOSTO%

%ESMOVIMENTO%

%ESMXTG%

%ESNFREFMOV%

%ESPECIF3%

%ESRELAGLCONV%

%ESSUBGRUPO%

%ESUMEDIDA%

%FACFGTPOP%

%FACONDPAGTO%

%FAGERNFE%

%FAIMPOSTO%

%FAMRESUMO%

%FANFISCAL%

%FANFSERIE%

%FAOBSERNF%

%GEELEMENTOTG%

%GEEMPRESA%

%GEENTREGA%

%GEESTADO%

%GEMUNICIPIO%

%GEPAIS%

%GEPRECTABELA%

%GEREGRACTB%

%GETEMP8I%

%GETG%

%GETOPERACAO%

%GETPRECO%

%GEUNIDNEG%

%GFCONTA%

%GFCONTABIL%

%GFHISTORICO%

%GFLANCAMENTO%

%GFRATCTB%

%GFTIPOPAGTO%

%GPNFDADI%

%LFESPECIE%

%LFGUIARECOL%

%LFRESUMO%

%LFTEMPCOTEPE%

%PLACA%

%PPCACONF%

%PPCARACT%

%VECEMPRESA%

O programa está no menu em Fiscal - Escrita Fiscal - Rotinas - Legais - GIA - Gias Federais – Sped Fiscal.

Se o cliente tem uma versão de junho de 2011 ou anterior e ele precisar ter o SPEDFiscal atualizado, então é necessário salvar o SpedFiscal.ecf no CAB/Fiscal e fazer apontamento para este local. Se o cliente tem uma versão entre junho e setembro de 2011 é necessário fazer um apontamento da mesma forma, porque as versões neste período tinham um arquivo chamado EFDICMSIPI.ecf; Versões posteriores a estes períodos pode ser criado um apontamento para CAB/GERAL ou para CAB/Fiscal. Já que o programa CG03510 da aplicação CGGeral, foi alterado para chamar o programa SP03510 da aplicação SpedFiscal.ecf.

Como faço para obter as últimas atualizações do SPED?

A rotina do SPED está em uma aplicação separada da aplicação principal do CIGAM. Esta aplicação separada facilita o procedimento de atualizações por dois motivos: Não é necessário atualizar toda aplicação do CIGAM para ter as atualizações do SPED disponíveis. O procedimento de atualizar é extremamente simples e rápido bastando baixar a última versão da aplicação SPED atualizar substituindo o arquivo %CIGAM_INSTAL%\Cab\Fiscal\EFDICMSIPI.ecf

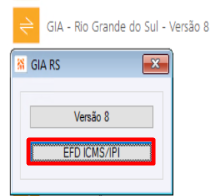

Como saber qual a versão do SPED que estou rodando?

Na tela inicial da rotina do SPED é exibida a versão atual. Para saber sobre novas versões fale com o suporte CIGAM.

Quais cadastros são necessários para o SPED Fiscal?

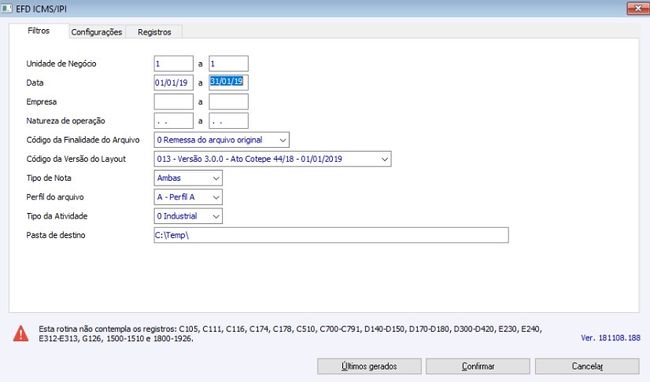

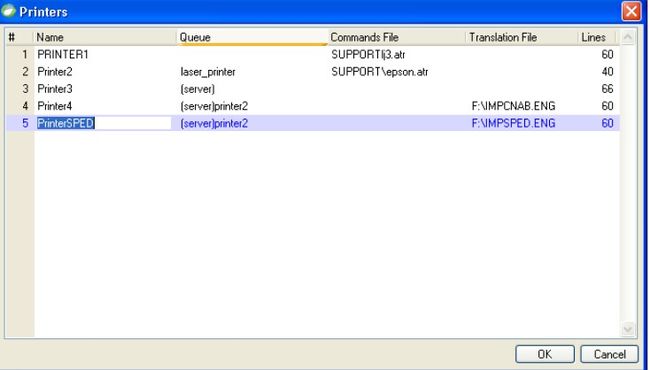

Para que o SPED seja gerado é necessário criar uma impressora dentro do CIGAM chamada PrinterSped de acordo com o exemplo abaixo:

No campo 'Translation File' informe o caminho do seu arquivo 'IMPSPED.ENG'.

Como funciona a rotina SPED Fiscal?

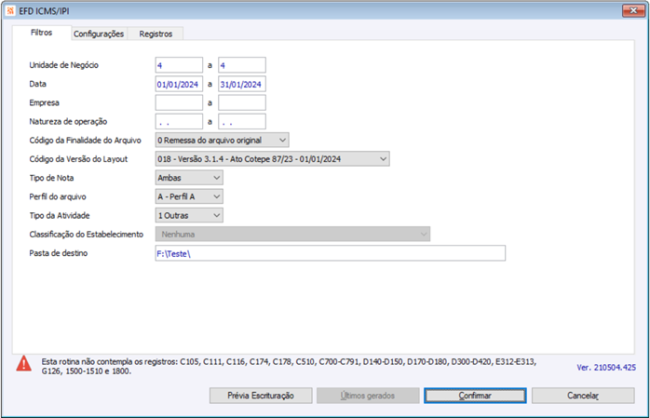

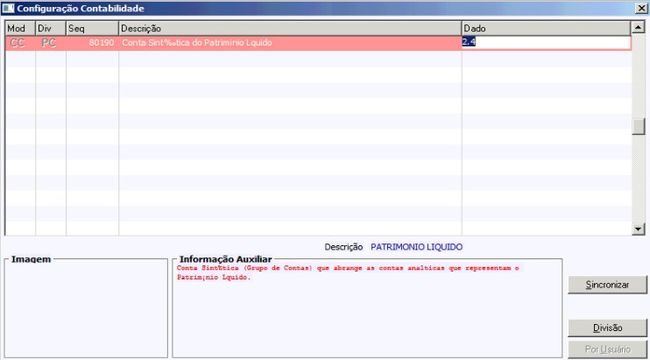

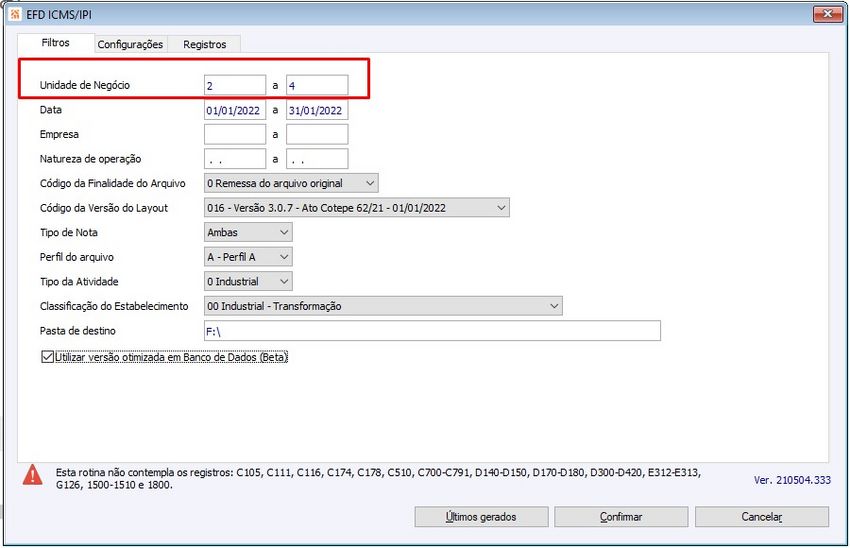

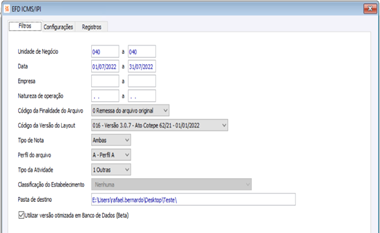

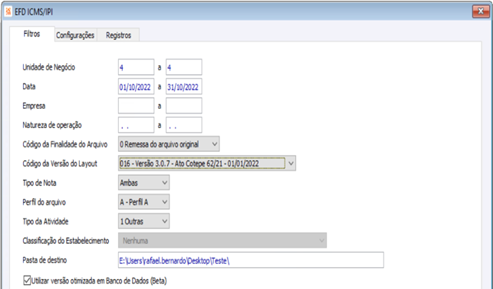

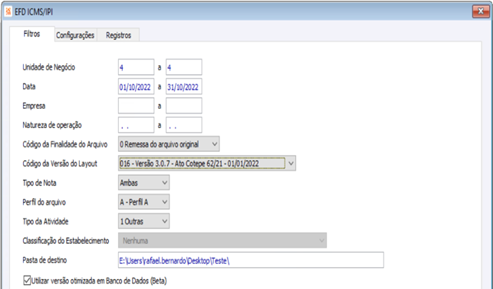

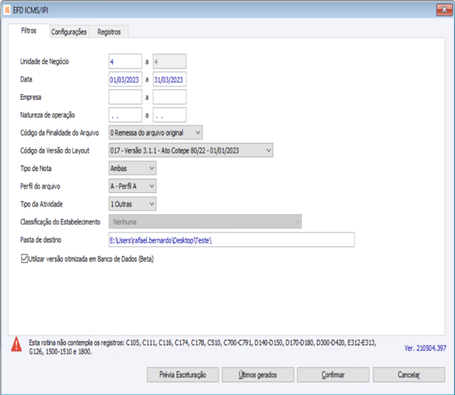

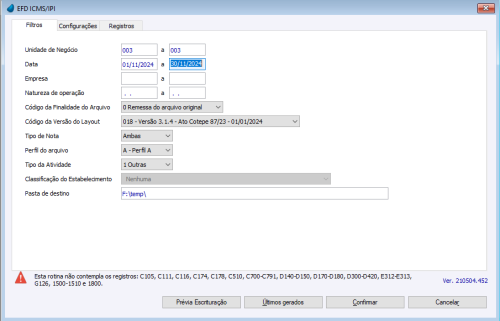

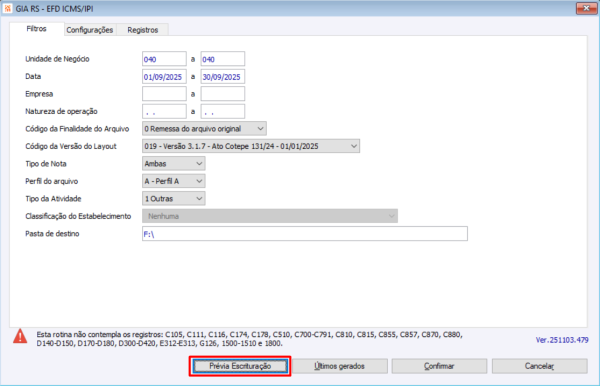

Guia Filtros

Unidade de Negócio

Informe as U.Ns que devem ser geradas. Será gerado um arquivo para cada UN.

Natureza de Operação

Ao informar este filtro o sistema irá buscar apenas movimentos com os tipos de operações informados neste filtro. Para gerar a totalidade das movimentações mensais deixe este filtro em branco.

Código da finalidade do arquivo

Informe se o arquivo a ser gerado, é uma remessa original ou uma remessa de arquivo substituto.

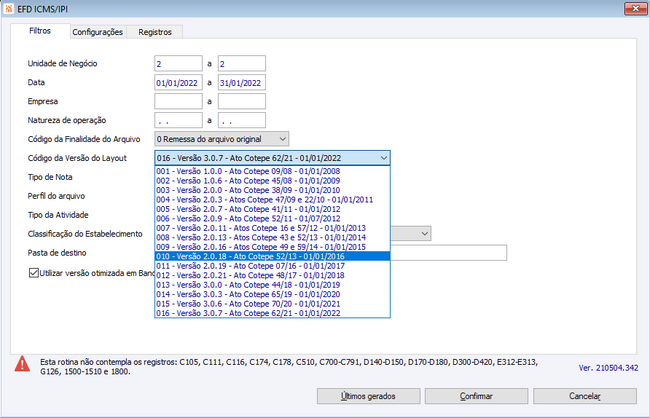

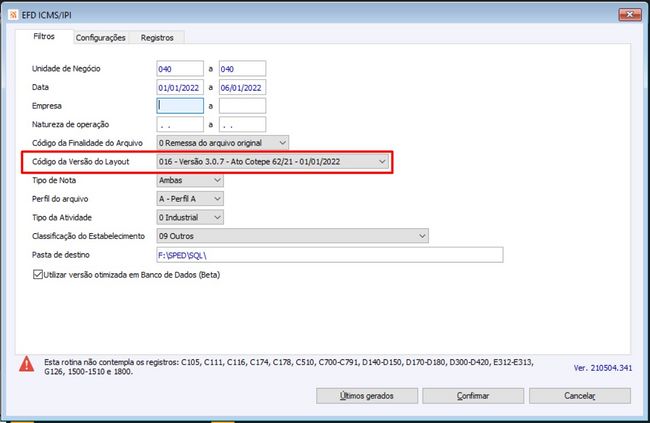

Código da versão do layout

Código da versão do leiaute conforme a tabela indicada no Ato Cotepe.

Opções disponíveis:

| Código | Versão |

| 001 | Versão 1.0.0 - Ato Cotepe 09/08 - 01/01/2008 |

| 002 | Versão 1.0.6 - Ato Cotepe 45/08 - 01/01/2009 |

| 003 | Versão 2.0.0 - Ato Cotepe 38/09 - 01/01/2010 |

| 004 | Versão 2.0.3 - Atos Cotepe 47/09 e 22/10 - 01/01/2011 |

| 005 | Versão 2.0.7 - Ato Cotepe 41/11 - 01/01/2012 |

| 006 | Versão 2.0.9 - Ato Cotepe 52/11 – 01/07/2012 – 31/12/2012 |

| 007 | Versão 2.0.11 - Atos Cotepe 16 e 57/12 – 01/01/2013 |

| 008 | Versão 2.0.13 - Atos Cotepe 43 e 52/13 – 01/01/2014 |

| 009 | Versão 2.0.16 – Atos Cotepe 49 e 59/14 – 01/01/2015 |

| 010 | Versão 2.0.18 – Ato Cotepe 52/13 – 01/01/2016 |

| 011 | Versão 2.0.19 – Ato Cotepe 07/16 – 01/01/2017 |

| 012 | Versão 2.0.21 – Ato Cotepe 48/17 – 01/01/2018 |

| 013 | Versão 3.0.0 – Ato Cotepe 44/18 – 01/01/2019 |

| 014 | Versão 3.0.3 - Ato Cotepe 65/19 – 01/01/2020 |

| 015 | Versão 3.0.6 – Ato Cotepe 70/20 – 01/01/2021 |

| 016 | Versão 3.0.7 – Ato Cotepe 62/21 – 01/01/2022 |

| 017 | Versão 3.1.1 – Ato Cotepe 80/22 – 01/01/2023 |

| 018 | Versão 3.1.4 – Ato Cotepe 87/23 – 01/01/2024 |

| 019 | Versão 3.1.7 – Ato Cotepe 131/24 – 01/01/2025 |

| 020 | Versão 3.2.1 – Atos Cotepes 79/25, 123/25 e 150/25 – 01/01/2026 |

Deve ser selecionada a versão do layout conforme o período (Ano) da data da declaração a ser apresentada. O validador atual sempre valida todas as versões de layout.

Tipo nota

Informe os tipos de nota (movimentações) que deverão ser geradas no arquivo. Por padrão da Receita sempre gerar “Ambas”.

Perfil do arquivo

Informe o enquadramento das empresas em determinado perfil de apresentação da EFD, que será conforme dispuser a legislação estadual. Não havendo o enquadramento do estabelecimento em um determinado perfil, deverão ser apresentados os registros referentes ao Perfil A.

Perfil A será para maioria das empresas, já o Perfil Bserá para empresas que emitem Notas Fiscais/Contas de Energia Elétrica (Código 06), Nota Fiscal/Conta de Fornecimento d´água (código 29) e Nota Fiscal/Conta de Fornecimento de Gás (Código 28) - (Empresas não obrigadas ao Convênio ICMS 115/03).

Obs..: O perfil B pode variar por tipo de empresa e por cada FISCO estadual. Desta forma antes de informar qual perfil deve ser gerado, consulte o enquadramento da sua empresa no site da SEFAZ do estado em que a empresa esta lotada.

O Perfil C apresenta informações mais simplificadas sobre o mesmo layout do Sped Fiscal . Inicialmente ele foi criado para Empresas optantes pelo Simples Nacional, depois uma lei desobrigou as empresas deste regime da entrega do Sped Fiscal. O Perfil C será exigido conforme a UF. OBS: O perfil C poderá ser gerado a partir da Versão 007.

Tipo de atividade

Informe o tipo de atividade da empresa, sendo o tipo diferente de ‘0 Industrial’, informar ‘1 Outras’.

Pasta de destino

Informe a pasta onde o arquivo deverá ser salvo, dentro da pasta indicada o sistema criará uma nova pasta, a mesma terá o nome conforme mês e ano correspondente ao arquivo. O nome do arquivo será formado pelo nome fantasia da Unidade de Negócio. Sugerimos que informe um endereço para organizar e deixar nele todos os arquivos gerados pela rotina. Ex.: C:\SPED\

Utilizar versão otimizada em Banco de Dados (Beta).

Quando selecionada, a rotina será executada com comandos em banco de dados otimizando o tempo de execução.

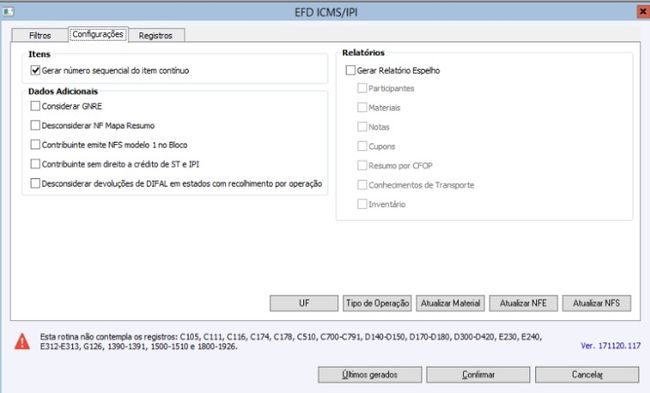

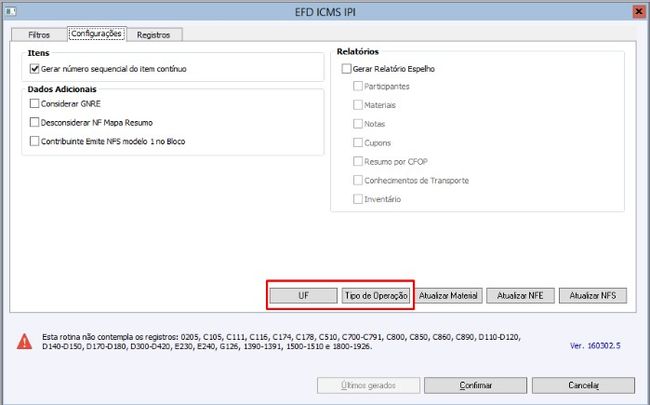

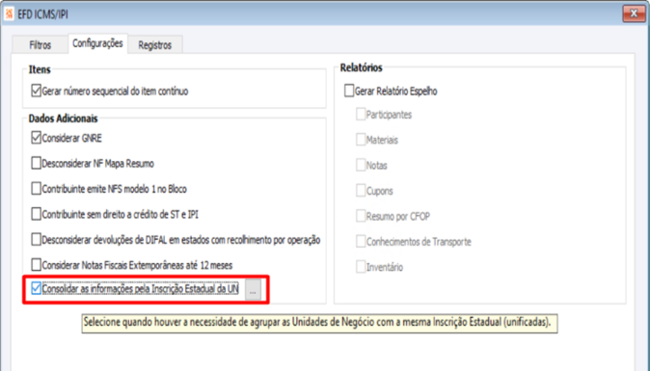

Guia Configurações

Gerar número sequencial do item contínuo?

Caso este campo esteja selecionado o sistema considera a numeração sequencial contínua para os itens da Nota Fiscal, mesmo se houver mais de uma CFOP na mesma. Não sendo selecionado é iniciada uma nova seqüência de itens a cada CFOP de uma mesma Nota Fiscal.

Considerar GNRE

Quando marcada esta opção é gerado o tipo de registro C112 se tratando da solução em que são avaliados lançamentos financeiros para sua geração.

Desconsiderar NF Mapa Resumo

Quando marcada esta opção são desconsideradas as Notas Fiscais de Mapa Resumo para que sejam considerados apenas os impostos contidos nos Cupons Fiscais do ECF. Esta Nota Fiscal é do Tipo igual a “Mapa Resumo” e é criada apenas para considerar no Livro Registro de Saídas, pois o mesmo não possui os Cupons Fiscais (Documento Fiscal = “2D”).

Contribuinte Emite NFS modelo 1 Bloco

Quando marcada esta opção o campo 02 'COD_DISP' do registo '1700' (DOCUMENTOS FISCAIS UTILIZADOS) irá exibir o conteúdo "04" (Blocos) para as notas fiscais que tiverem o modelo formulário igual a “55”.

Desconsiderar devoluções de DIFAL em estados com recolhimento por operação

Com esta opção marcada, quando o DIFAL correspondente ao estado foi gerado por operação, no registro C101 da Nota Fiscal de Devolução, o campo 4 (VL_ICMS_UF_REM) ficará zerado, ocorrerá o mesmo com sua totalização no Registro E310 (APURAÇÃO DO ICMS DIFERENCIAL DE ALÍQUOTA – UF ORIGEM/DESTINO EC 87/15). Como o estado correspondente a Unidade de Negócio sempre fará recolhimento por operação, nesta e nos demais que apuram por operação, não haverá alteração.

Gerar Relatório Espelho

O relatório espelho tem por função listar tudo que foi gerado no arquivo TXT. Onde as demais opções (Gerar participante/Materiais/Notas/Cupons/Resumo por CFOP/Conhecimento de transporte/Inventario) têm a finalidade de seleção de quais dados devem conter no relatório espelho.

Atualizar Material

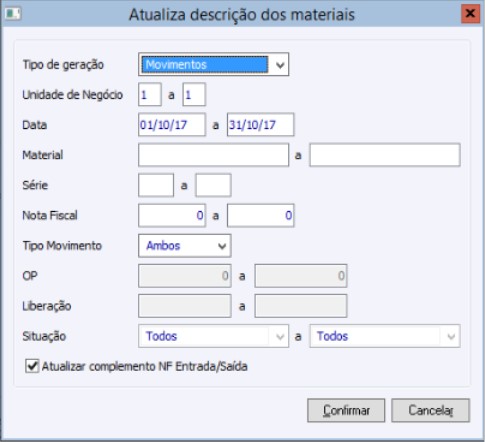

Rotina de atualização da descrição dos materiais irá atualizar o código e descrição dos materiais na tabela 1808 – MATERIAL X CODIGO_DESCRICAO de acordo de como estiver parametrizado as configurações LF - GE - 2284 - Código do Material parametrizável nos Arquivos Legais e ‘LF - GE - 2285 - Descrição do Material parametrizável nos Arquivos Legais. O Sped fiscal irá considerar os dados dessas tabelas para atualizar os campos de código de material e descrição. Nome lógico LFMATXCODDESCR com tradução LFMATXCD.

Tipo de geração:

Movimento irá buscar os dados dos materiais utilizado nos movimentos para montar o código e a descrição.

Estoque; a opção estoque é válida somente para quem utiliza versão do estoque igual a “3.0”. No campo Data deve ser informado a data que foi gerado o inventário.

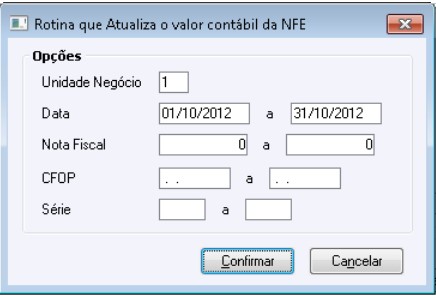

Atualizar NFE

Rotina de atualização do valor contábil dos movimentos das notas fiscais de entrada na tabela 533 (Movimento x Impostos).

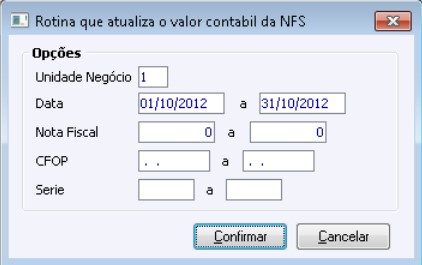

Atualizar NFS

Rotina de atualização do valor contábil dos movimentos das notas fiscais de saída na tabela 533 (Movimento x Impostos).

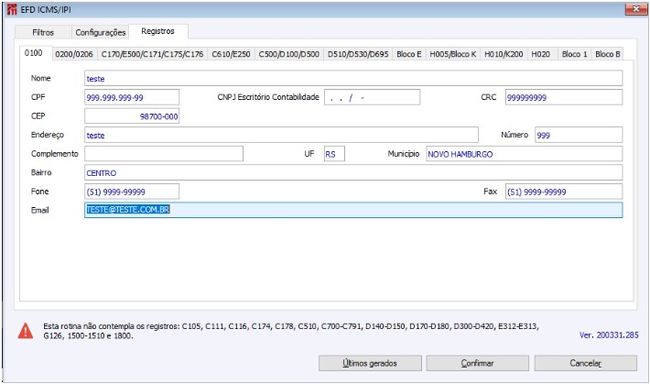

Guia Registros

(Subguia 0100)

Registro 0100 – Dados do Contabilista

Nesta guia deverão ser informados os dados do Contabilista responsável pela empresa.

Observação: Quando não for informado o campo ‘CNPJ Escritório Contabilidade’ o campo ’05 CNPJ’ será gerado em branco no arquivo.

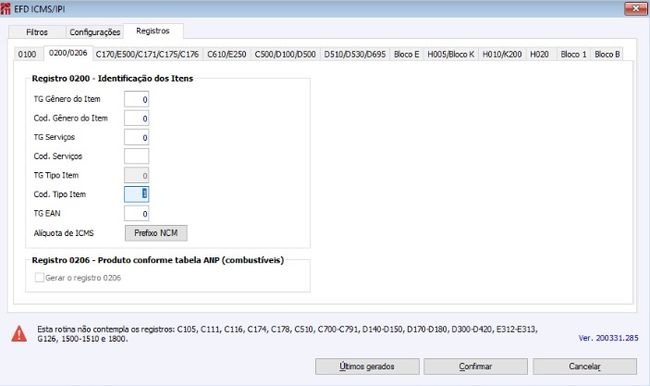

Guia Registros

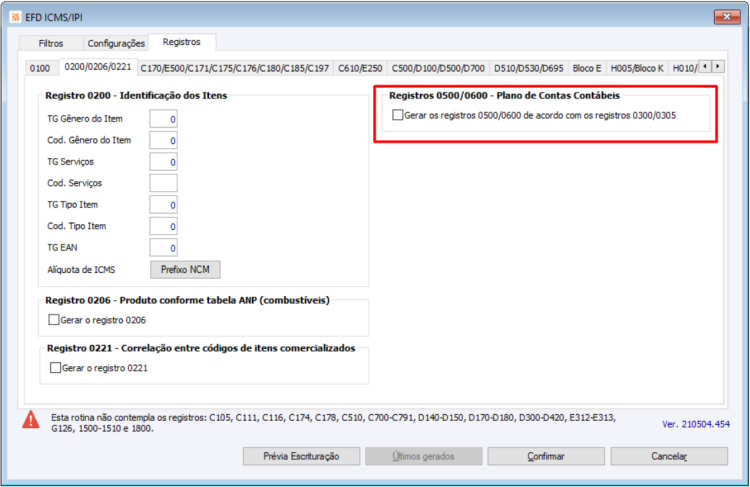

(Subguia 0200)

Registro 0200 – Identificação dos Itens

TG Gênero do Item

Informe a TG que contenha a estruturação dos gêneros de cada item movimentado pelo cliente. Esta TG deve respeitar a tabela 4.2.1 de gêneros de itens/serviços do ato COTEPE 09/08 (layout).

Cod. Gênero do item

Não havendo mais de um gênero nos itens movimentados pelo cliente (sendo apenas um gênero de item), usa-se este campo para informar diretamente o gênero que será replicado para todos os itens dentro do arquivo.

Importante: caso não sejam informados os campos ‘TG Gênero do Item’ e ‘Cód. Gênero do Item’ na tela, a rotina passa a preencher o campo ‘COD_GEN’ (código de gênero) com os dois primeiros dígitos do NCM do material;

TG serviços

Informe a TG que utiliza categoria e código único que contenha a estruturação das codificações de serviços prestados ou tomados pelo cliente. Esta TG deve respeitar a tabela 4.2.1 de gêneros de itens/serviços do ato COTEPE 09/08 (layout).

Código Serviços

Não havendo mais de uma codificação nos serviços prestados ou tomados pelo cliente (sendo apenas um código de serviço), usa-se este campo para informar diretamente o código de serviço que será replicado dentro do arquivo.

A partir da versão “009” o código de serviço passa a ter a máscara NN.NN.

TG Tipo item

Informe a TG que contenha a estruturação dos tipos de itens movimentados pelo cliente. Esta TG deve respeitar as regras contidas para os itens do ato COTEPE 09/08 (layout).

Código tipo item

Não havendo mais de uma codificação para os itens do cliente (sendo apenas um código de tipo para todos os itens), usa-se este campo para informar diretamente o código do item que será replicado dentro do arquivo.

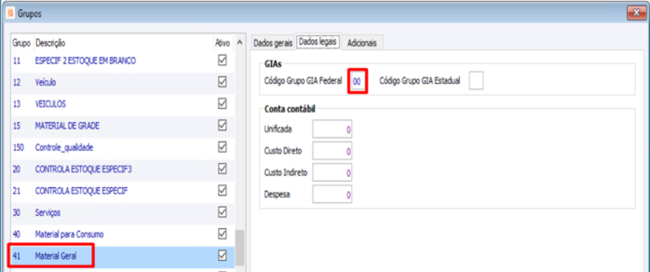

Importante: caso não sejam informados os campos ‘TG Tipo Item’ e ‘Cód. Tipo Item’ na tela, a rotina busca o código de Tipo de Item (TIPO_ITEM) do campo ‘Código Grupo GIA Federal’ do cadastro de Grupos.

TG EAN

Cliente detendo codificação EAN (numero global de item comercial) nos materiais, deve-se informar a TG que contenha os materiais que detenham EAN informado.

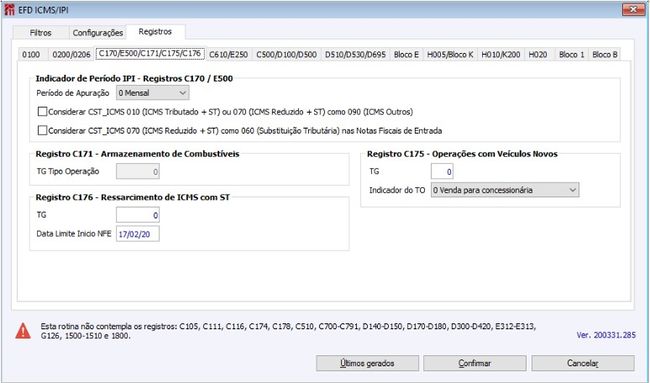

Guia Registros

(Subguia C170/E500/C171/C175/C176)

Indicador de Período IPI - Registros C170 / E500

Período de Apuração

Indicar se o período é ‘1 Decendial’ ou ‘0 Mensal’.

Considerar CST_ICMS 010 (ICMS Tributado + ST) como 090 (ICMS Outros)

Se selecionada esta opção considera Situação Tributária "010" como "090" zerando os valores de ICMS e ICMS ST nas NFEs.

A questão acima é válida para os registros C100, C170, C190, E110 e E210.

Considerar CST_ICMS 070 (ICMS Reduzido + ST) como 060 (Substituição Tributária) nas Notas Fiscais de Entrada

Se selecionado considera Situação Tributária 070 como 060 nas Notas Fiscais de Entrada.

A questão acima é válida para os registros C170.

Registro C171 – Armazenamento de Combustíveis

A partir dos tipos de registro C170, são gerados registros C171 informando a quantidade de combustível e em que local ficará armazenado. Este grupo só ficará ativo se o usuário possuir o módulo de Gestão de Postos habilitado.

TG Tipo de Operação: Informe uma TG com os Tipos de Operação utilizados nas compras de combustíveis para que o sistema saiba para quais itens de Nota Fiscal de entrada deve ser gerado o registro C171.

Registro C175 - Operações com Veículos Novos

TG

Informe a TG de tipo de operação com os tipos de operações para Veículos Novos.

Indicador do tipo de operação

Indica o tipo de operação com o veículo.

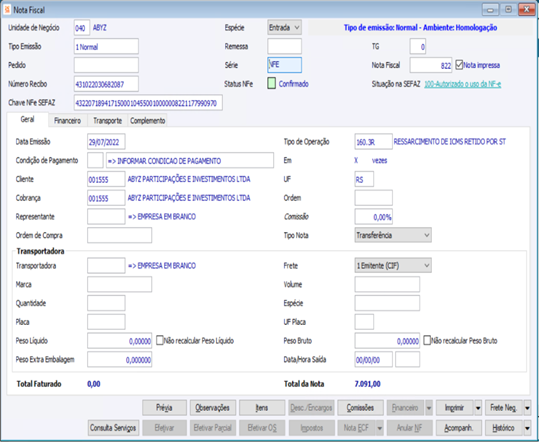

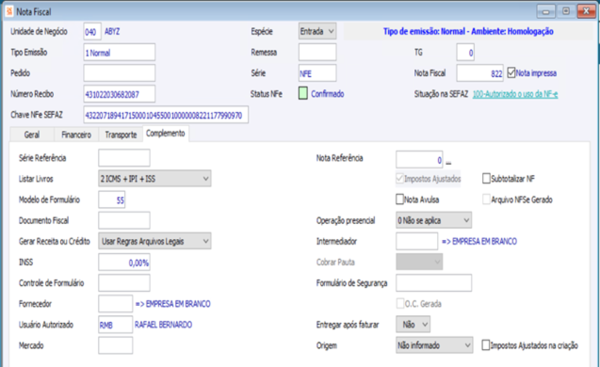

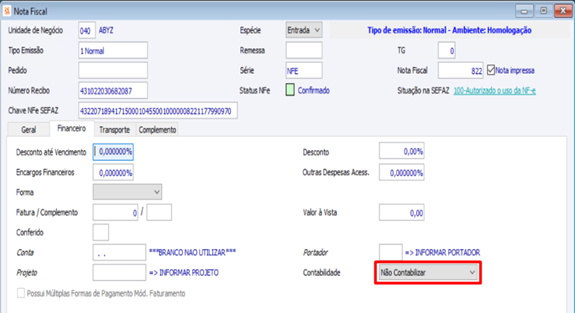

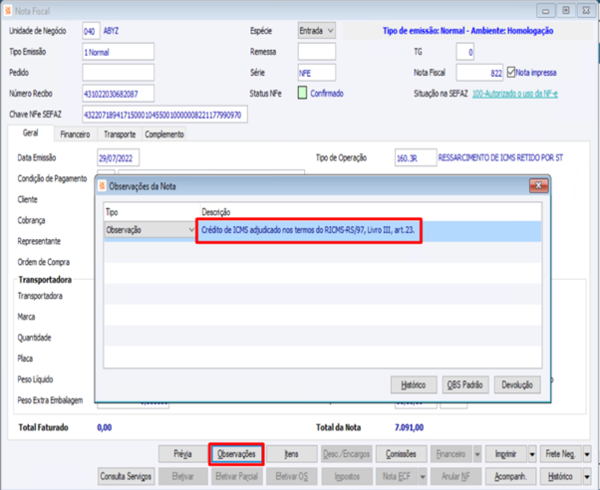

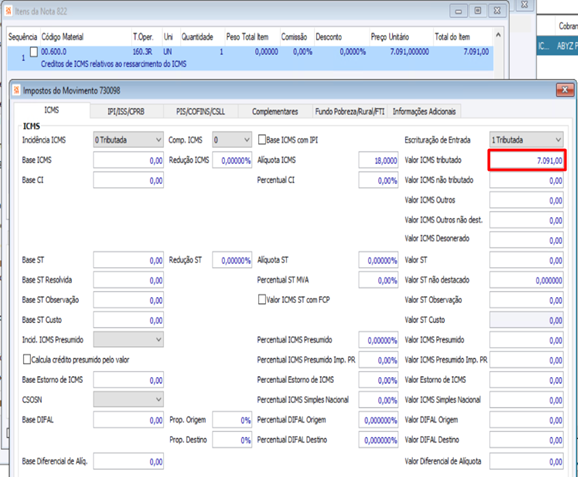

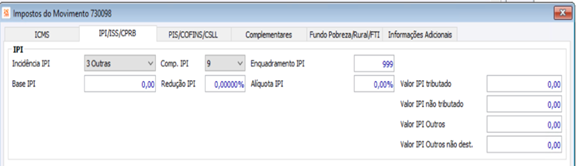

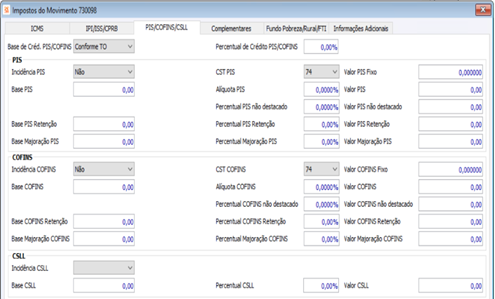

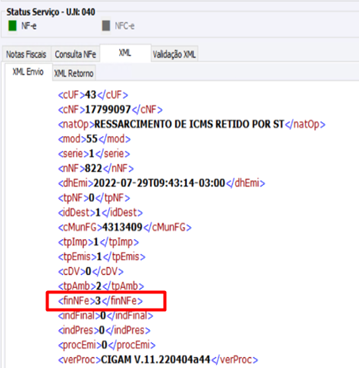

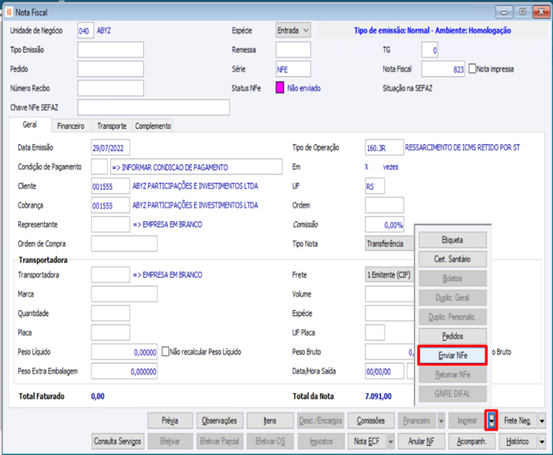

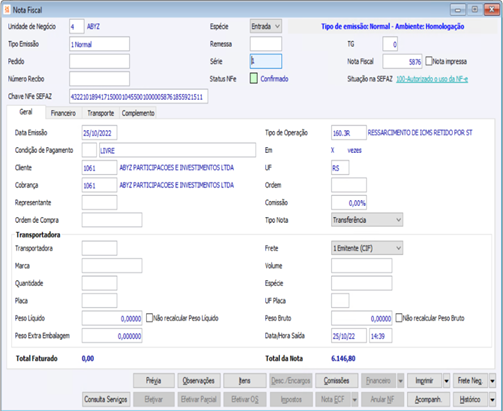

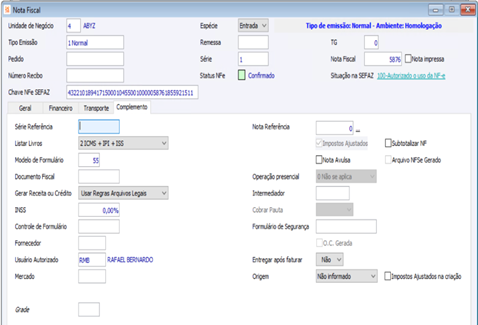

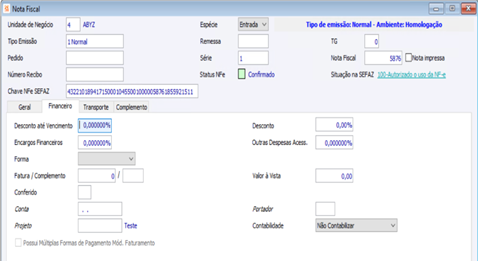

Registro C176 – Ressarcimento de ICMS com ST

TG

Informe a TG de tipo de operação com os tipos de operações Ressarcimento de ICMS com ST.

Data Limite NFE

Informe a data limite de busca da última entrada.

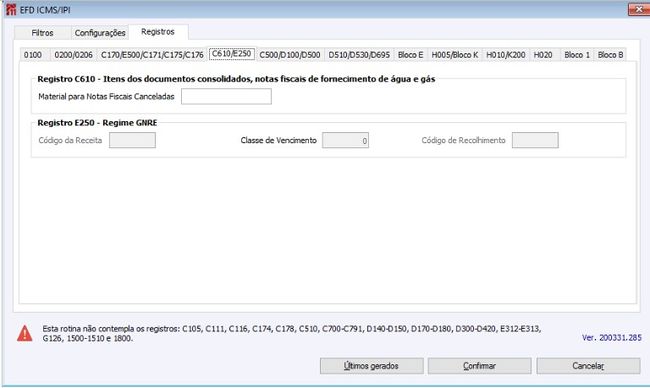

Guia Registros

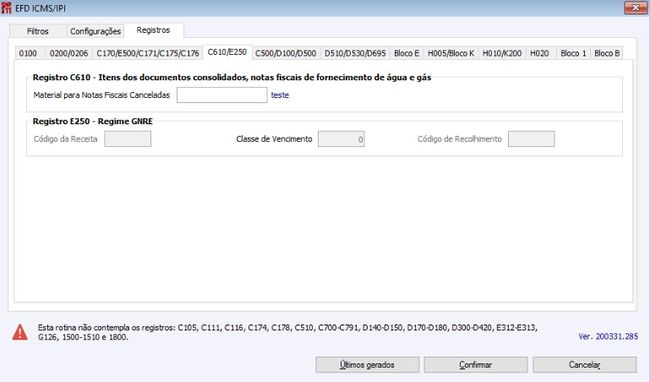

(Subguia C610/E250)

Registro C610 – Itens dos documentos consolidados, notas fiscais de fornecimento de notas fiscais

Material para Notas Fiscais Canceladas

Informe um material para ser informado no registro 610 que será os “Itens” das notas canceladas. Este campo é necessário, pois as notas fiscais canceladas no CIGAM não possuem movimentos, e o validador do SPED FISCAL exige material para canceladas.

Registro E250 – Regime GNRE

É necessário preencher os campos para gerar as informações dos campos 02 - COD_OR e 05 - COD_REC do registro E250, caso este tenha sido gerado.

Os registros E250 serão apresentados no arquivo conforme a UF da Empresa do Lançamento e serão aglutinados por Código de Recolhimento, Código de Receita e Data de Vencimento.

Código Receita

Informar o Código de Receita.

Código Recolhimento

Informe o Código de Recolhimento.

Importante: para que estes campos sejam habilitados é necessário marcar a opção ‘Considerar GNRE’ da guia Configurações desta rotina.

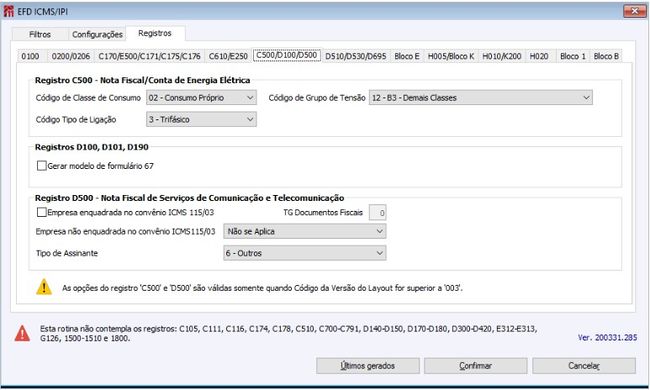

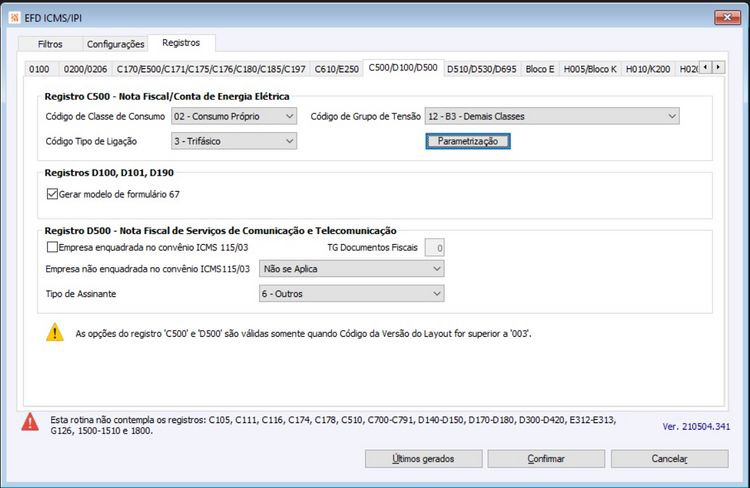

Guia Registros

(Subguia C500/D100/D500)

Registro C500 – Nota Fiscal / Conta de Energia Elétrica

Código de Classe de Consumo

Selecione o código da classe de consumo para as notas fiscais de energia elétrica (modelo = 06), de gás canalizado (modelo = 28) e de água canalizada (modelo = 29).

Código Tipo de Ligação

Selecione o código do tipo de ligação para as notas fiscais de energia elétrica (modelo = 06).

Código de Grupo de Tensão

Selecione o código do grupo de tensão para as notas fiscais de energia elétrica (modelo = 06).

Registro D100/D101/D190

Com esta opção marcada, serão gerados os registros citados para notas de modelo 67. Observar que as notas com este modelo, calcularão DIFAL somente a partir de abril de 2017, desta forma, até esta data o D101 não será gerado mesmo com esta opção marcada. A partir de 01/04/2017, caso esta opção não esteja marcada, o sistema emitirá mensagem sobre a obrigatoriedade deste registro. Estando a mesma marcada a mensagem não será mais apresentada.

Registro D500 – Nota Fiscal de Serviços de Comunicação e Telecomunicação

Empresa enquadrada no convênio ICMS 115/03

Selecione esta opção caso o Contribuinte esteja obrigado à geração dos arquivos previstos no convênio ICMS 115/03. Quando marcada a mesma são gerados os registros ‘D695’, ‘D696’ e ‘D697’. Caso esteja também informado o campo ‘TG Documentos Fiscais’ ao lado não serão gerados os registros ‘D695’, ‘D696’ e ‘D697’, mas sim os registros ‘D500’, ‘D510’, ‘D530’ e ‘D590’.

Empresa não enquadrada no convênio ICMS 115/03

Selecione esta opção caso o Contribuinte emite documentos fiscais de serviço de comunicação e telecomunicação (modelos 21 e 22) e não esteja obrigado à geração dos arquivos previstos no convênio ICMS 115/03. Caso esteja selecionado como “1” gera os registros ‘D500’, ‘D510’, ‘D530’ e ‘D590’ (Perfil A). Já quando estiver selecionado como “2” gera os registros ‘D600’, ‘D610’ e ‘D690’ (Perfil B). Estas opções variam conforme o perfil A ou B do Contribuinte indicado na tela de filtros do Sped Fiscal.

Tipo Assinante

Selecione o código do tipo de assinante para as notas fiscais de comunicação (modelo = 21) e de telecomunicação (modelo = 22).

Guia Registros

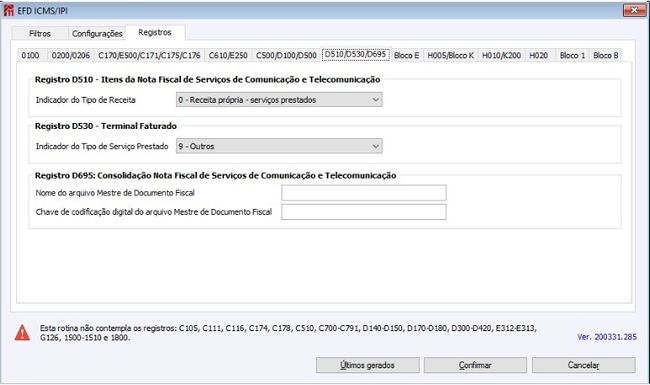

(Subguia D510/D530/D695)

Registro D510 – Itens da Nota Fiscal de Serviços de Comunicação e Telecomunicação

Indicador do Tipo de Receita

Selecione o indicador do tipo de Receita da Empresa

Registro D530 – Terminal Faturado

Indicador do Tipo de Serviço Prestado

Selecione o tipo de Serviço Prestado na Empresa

Registro D695 – Consolidação Nota Fiscal de Serviços de Comunicação e Telecomunicação

Nome do arquivo mestre do Documento Fiscal

Informe o nome do volume do arquivo mestre de documento fiscal, conforme Convênio ICMS 115/03.

Chave de codificação digital do arquivo Mestre do Documento Fiscal

Informe a chave de codificação digital do arquivo mestre de documento fiscal, conforme Parágrafo Único da Cláusula Segunda do Convênio ICMS 115/2003. Informar sempre o hash do arquivo extraído (Convênio ICMS 52/05) entregue na UF do tomador de serviços quando diferente do prestador.

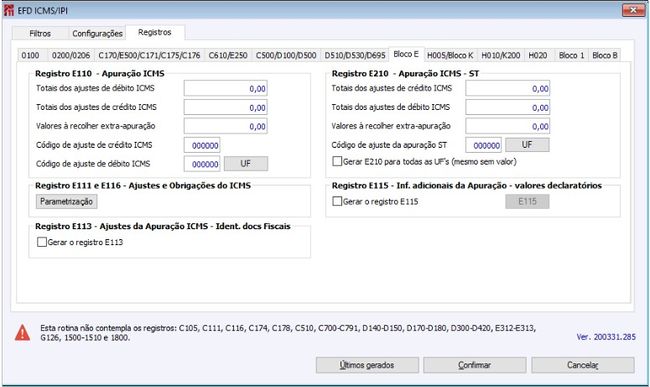

Guia Registros

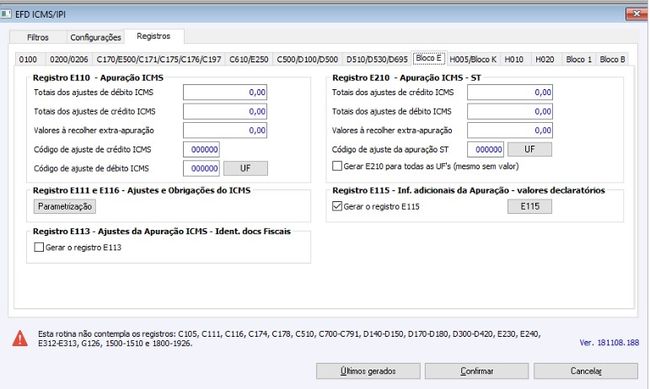

(Subguia Bloco E)

Registro E110 – Apuração ICMS

Totais dos Ajustes de Débito ICMS

Informar o valor que deve ser gerado no arquivo.

Totais dos Ajustes de Crédito ICMS

Informar o valor que deve ser gerado no arquivo.

Valores à Recolher Extra-apuração

Informar o valor que deve ser gerado no arquivo.

Registro E210 – Apuração ICMS - ST

Totais dos Ajustes de Débito ICMS

Informar o valor que deve ser gerado no arquivo.

Totais dos Ajustes de Crédito ICMS

Informar o valor que deve ser gerado no arquivo.

Valores à Recolher Extra-apuração

Informar o valor que deve ser gerado no arquivo.

Código Ajuste Apuração ST

Informar o código a ser considerado no campo 02 ‘COD_AJ_APUR’ do registro ‘E220’ quando informado o valor Extra-Apuração na tela ou quando o sistema calcular que existe diferença entre os resumos de apuração + valores de ICMS ST das notas fiscais e as guias de recolhimento. Caso não seja informado este código (inicializado em “000000”) será obtida a informação no cadastro de Estados.

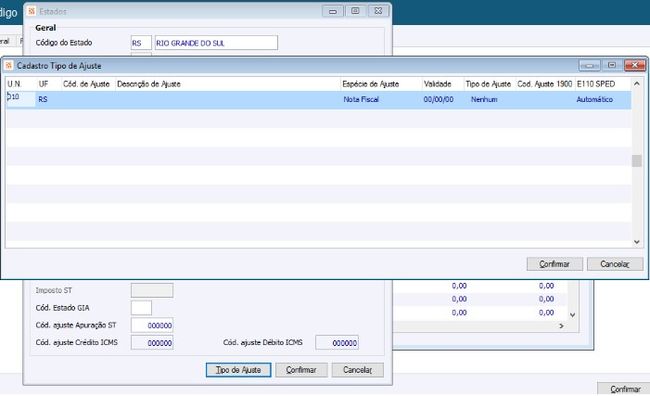

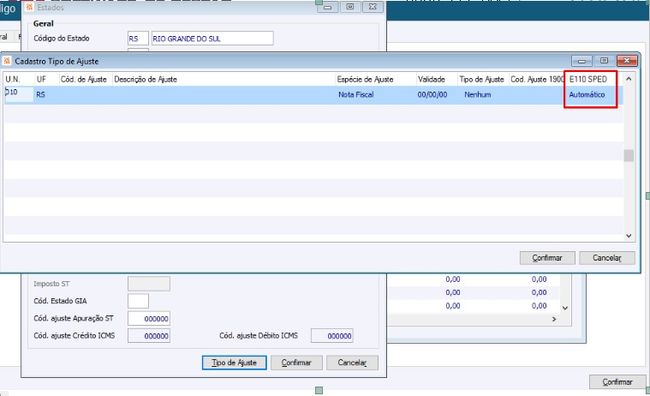

Botão UF

Exibe todas as Unidades Federativas cadastradas possibilitando a edição do campo ‘Código Ajuste de Apuração ST’. Deste modo a manutenção desse campo pode ser realizada diretamente na tela do Sped Fiscal sem a necessidade de acesso ao cadastro de estados do CIGAM.

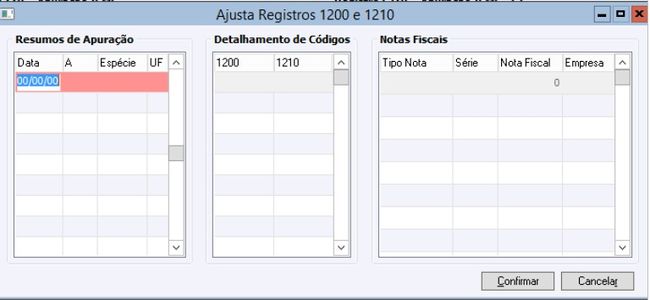

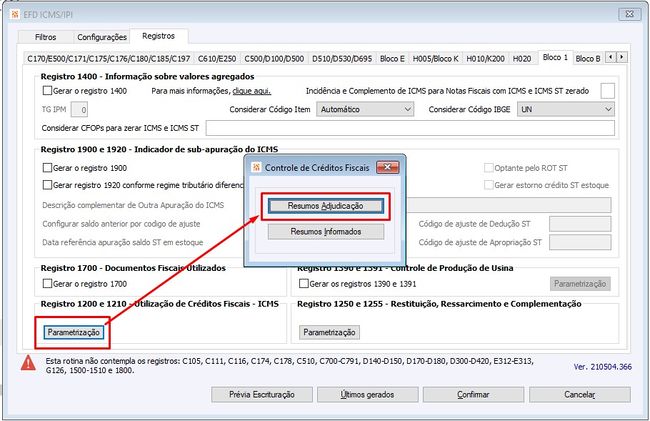

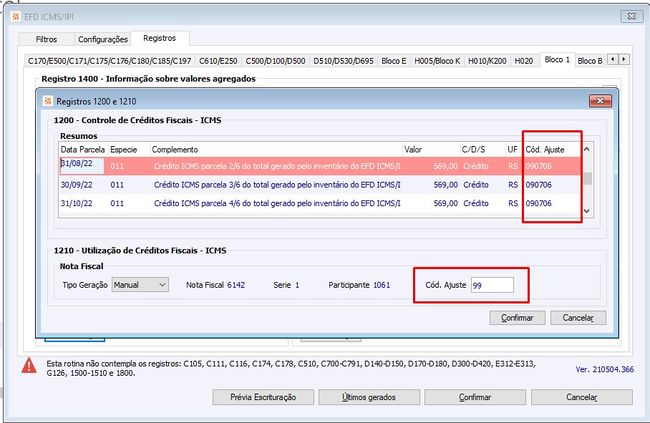

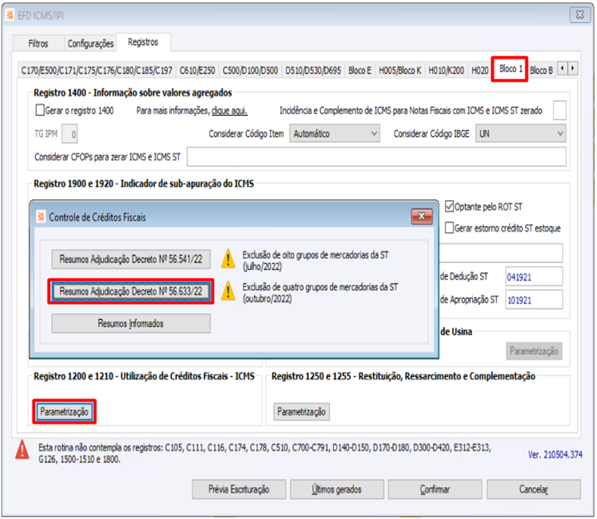

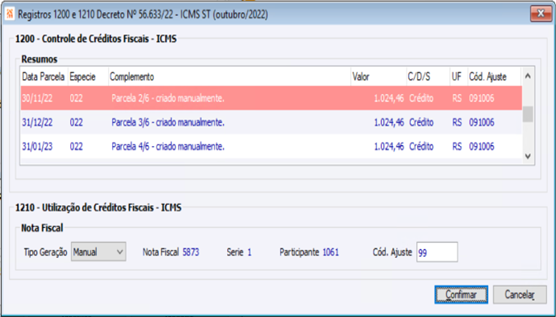

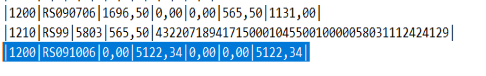

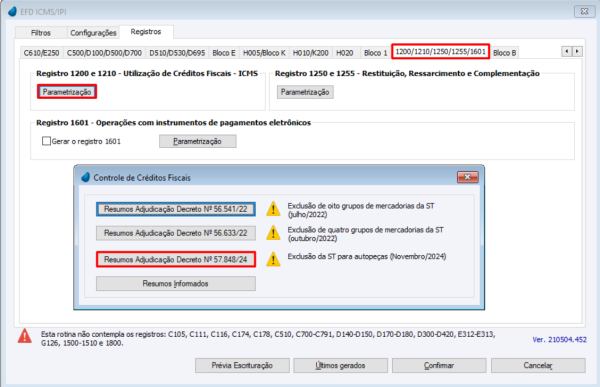

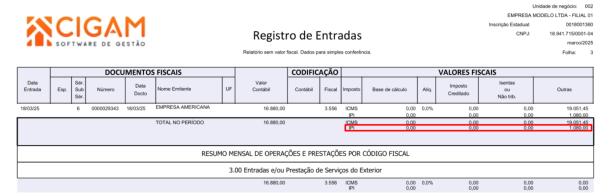

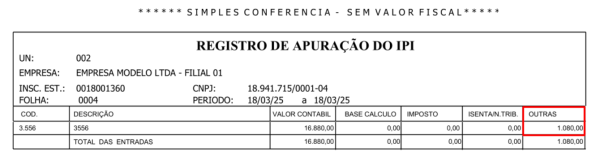

Registro 1200/1210 – Utilização de Créditos Fiscais - ICMS

Botão Parametrização

Ao clicar neste botão será apresentada uma tela com a possibilidade de informar os dados quanto a estes registros:

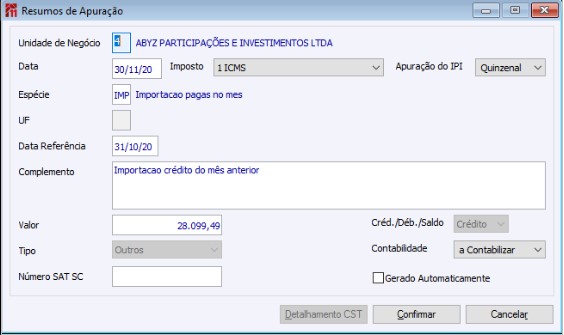

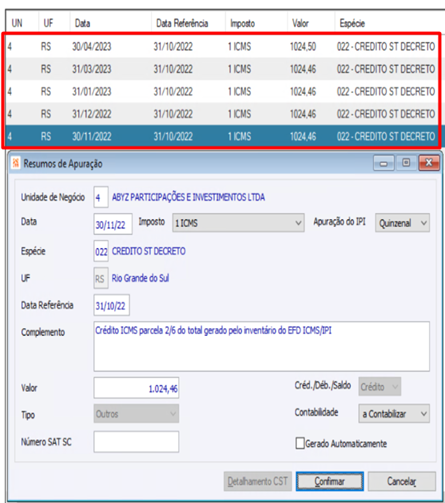

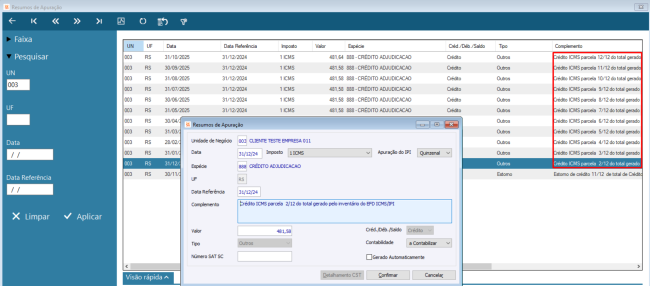

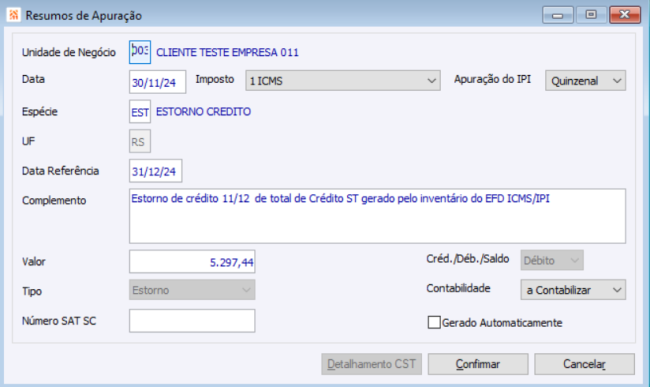

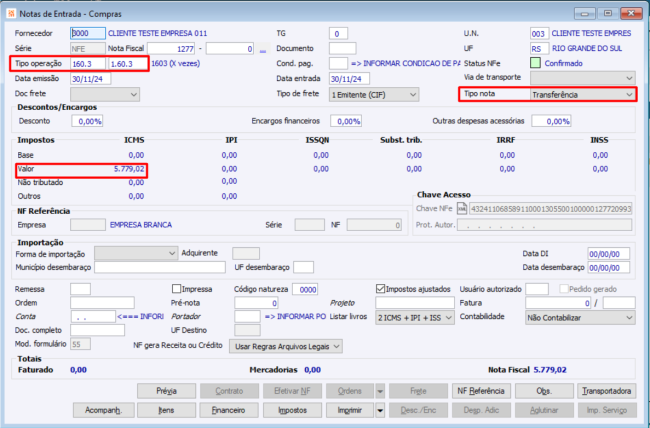

Resumo de Apuração:

Através de F5 no campo data é possível selecionar qualquer Resumo de Apuração constante na base de dados, independente de tipo e período. Os dados dos resumos informados, serão levados para os registros 1200.

Detalhamento de Códigos:

Serão informados os Códigos referentes aos registros 1200/1210.

Notas Fiscais:

Serão informadas as notas correspondentes ao 1200 selecionado. Através de F5 serão apresentadas todas as notas da base de dados, independente do período. O registro 1210 será gerado com os dados destas notas.

Importante:

Após digitados os dados neste botão, os mesmos ficarão relacionados ao período informado na aba Filtros da rotina, sempre que for informado o período os dados correspondentes ao mesmo serão apresentados no botão.

Após os dados digitados, ao selecionar um resumo, na aba Detalhamento e Notas Fiscais serão apresentadas as informações relacionadas a este resumo.

Guia Registros

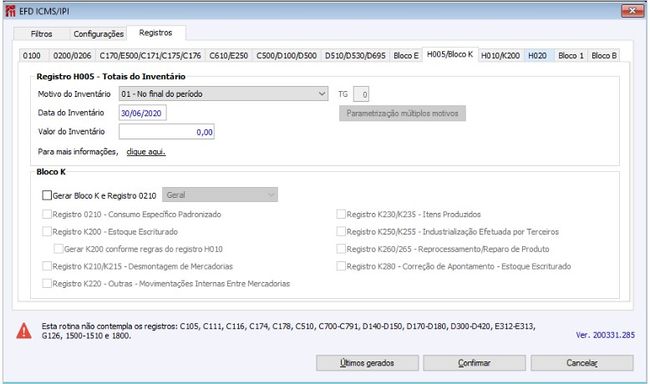

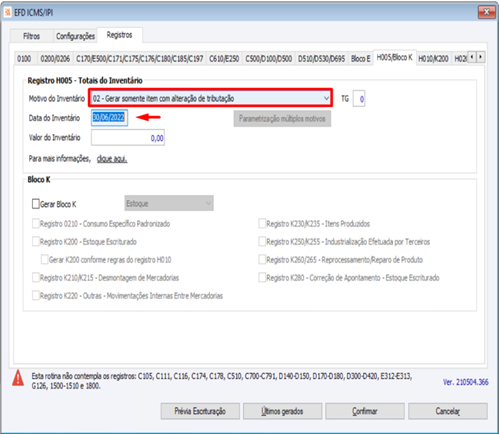

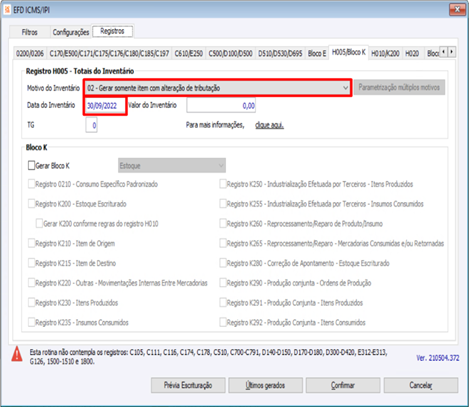

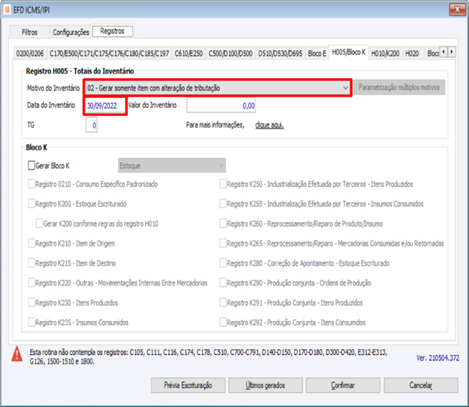

(Subguia H005/K001/K990)

Registro H005 – Totais do Inventário

Data inventário

Informe a data do inventário (data saldo estoque).

A partir da versão 008, quando o ‘Motivo Inventário’ for “01 – No final no período”, informar na ‘data inventário’ uma data menor que dois meses anteriores a data final do período apurado.

Ex: Inventário realizado em 31/12/13 deverá ser apresentado no período de referência fevereiro de 2014.

Valor inventário

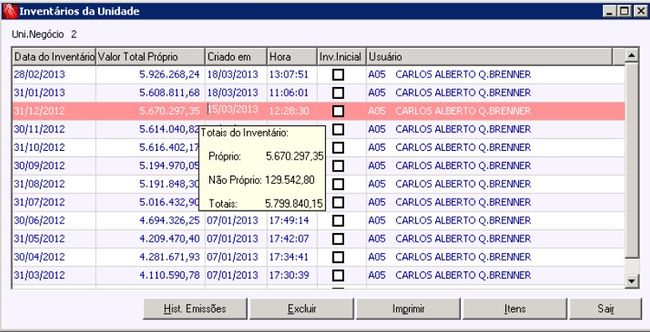

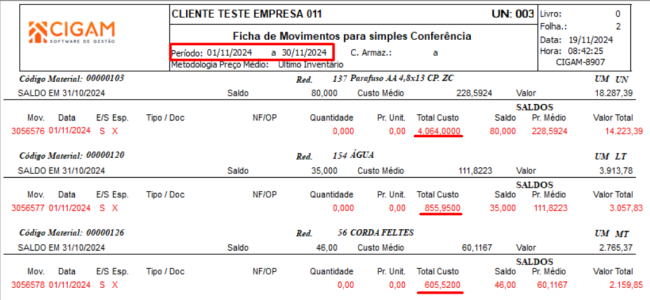

Informe o valor total apurado no painel do inventário (próprio e não próprio). Deve ser informado o valor de 31/12.

Conforme exemplo abaixo, o valor que deve ser informado é R$ 5.799.840,15.

Caso não estiver informado o sistema apura o mesmo automaticamente com base no estoque.

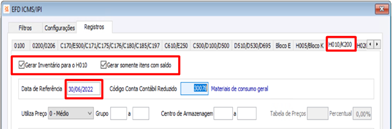

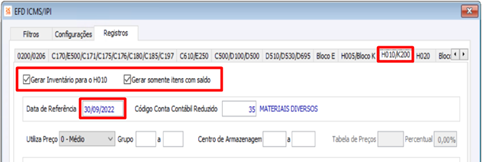

Guia Registros

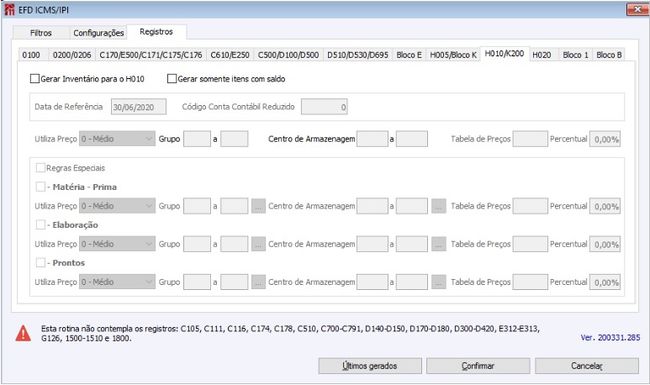

(Subguia H010)

Registro H010

Gerar inventário H010

Selecionar se deve ser gerado os dados do inventário item a item, senão utilize apenas as duas opções acima (‘Data inventário’/’Valor inventário’). Obs..: Este informação se deve ou não ser gerado o inventário item a item, é definida por cada SEFAZ. Desta forma, antes de gerar esta informação no arquivo, verifique se sua empresa, conforme definições do FISCO local deve gerar o inventário por itens.

Gerar somente itens com saldo

Selecionar se deve ser gerado inventário item a item contendo somente itens com saldo. Esta definição também é estipulada pelo FISCO local da empresa.

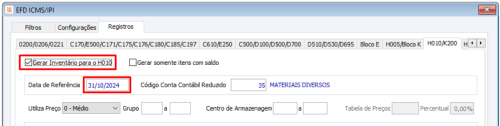

Guia Registros

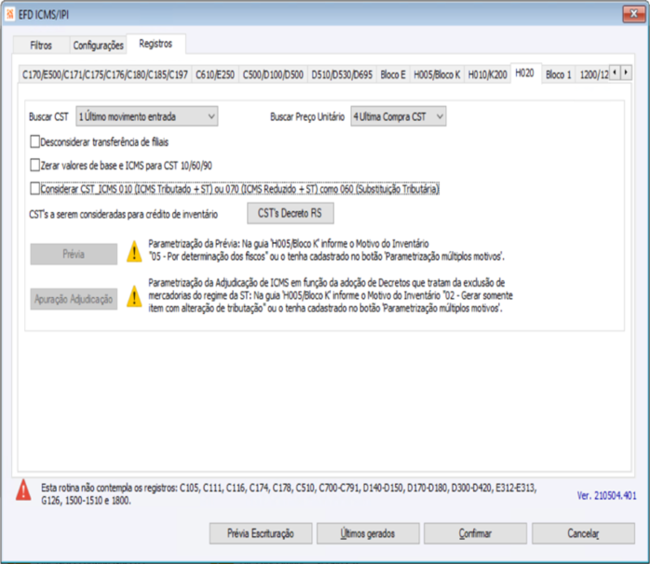

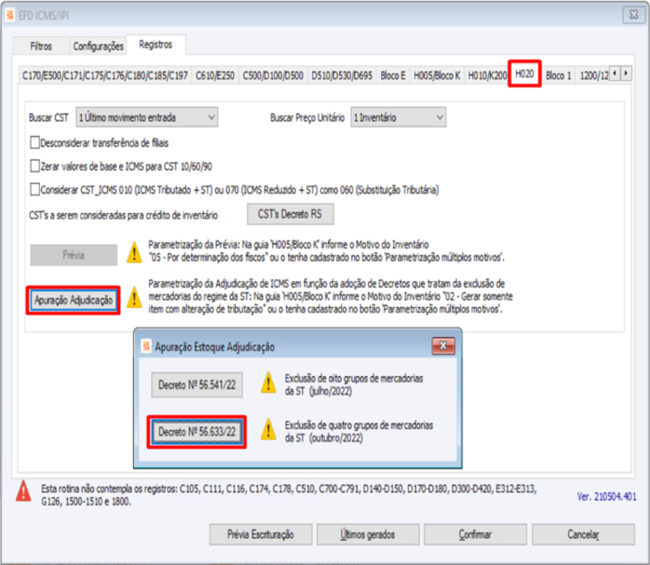

(Subguia H020)

H-020 Desconsiderar transferência de filiais

Com esta opção selecionada, se a última entrada considerada para o campo 02 (CST_ICMS) do registro H-020 (Informação complementar do Inventário) for do tipo transferência, a mesma será desconsiderada.

Data Referência

Informar uma data referência para a posição de estoque.

Código Conta Contábil Reduzido

Informar o código reduzido da conta contábil que será vinculada aos materiais que não possuírem a mesma informada em seu cadastro.

Utilizar Preço

Quando selecionada a opção “0 – Médio”, a rotina utiliza o preço médio do item para gerar o tipo de registro H010.

Quando selecionada a opção “1-Real”, a rotina busca o valor do item a partir da ‘Tabela de Preços’ informada e, se informado ‘Percentual’, busca o percentual do preço da tabela.

Quando selecionada a opção “2 – Real + Médio”, a rotina utiliza o preço médio do item para CA próprio e preço da ‘Tabela de Preços’ para CA de terceiros.

Quando selecionada a opção “Preço Custo”, a rotina utiliza o Preço Custo do item multiplicando o mesmo pela quantidade.

Tabela de Preços

Informe a Tabela de Preços a ser utilizada para gerar o valor do item do registro H010, conforme a opção ‘Pr. Padrão’ da própria tabela de preços.

Percentual

Se informado o percentual, o valor do item apresentado no tipo de registro H010 será o percentual do preço informado na tabela de preços.

Grupo

Informar a faixa de Grupos que deverá ser considerada na geração do H010.

Centro de Armazenagem

Informar a faixa do Centro de Armazenagem que deverá ser considerada na geração do H010.

Regras Especiais

Opção utilizada para clientes que possuem mais de uma metodologia para cálculo do valor dos itens no Inventário. Exemplo: para matéria-prima calcula-se o custo médio; produtos prontos e/ou em elaboração calcula-se um percentual do preço tabela.

Quando marcada a nova opção, serão habilitados os seguintes campos, para cada grupo ‘Matéria-Prima’, ‘Elaboração’ e ‘Prontos’:

- ‘Utiliza Preço’: deve-se selecionar a opção ‘0 – Médio’, ‘1 – Real’ ou ‘2- Real + Médio’ para definir a metodologia a ser usada para gerar o inventário dos produtos filtrados, a opção ‘Preço Custo’ não foi disponibilizada para a opção Regras Especiais;

- ‘Grupo’: informe a faixa de grupos dos materiais que serão gerados com a regra informada;

- ‘Centro Armazenagem’: informe a faixa dos centros de armazenagem dos materiais que serão gerados com a regra informada;

- ‘Tabela de Preços’: quando a opção ‘Utilizar Preço’ for igual a “1 Real” ou ‘2- Real + Médio’, a rotina busca o valor do item a partir da ‘Tabela de Preços’ informada‘Percentual’: quando a opção ‘Utilizar Preço’ for igual a “1 Real” ou “2- Real + Médio”, a rotina busca o percentual do preço da tabela para preencher o valor do item.

Importante: o código dos materiais indicados como ‘Elaboração’ serão preenchidos com o caractere “E” ao final, tanto no tipo de registro H010 como no 0200.

Informando dados no filtro da capa o botão de seleção múltipla será desabilitado, caso já existam dados informados no botão de seleção múltipla será apresentada mensagem que já existem dados e questionará se deseja limpar os mesmos.

Guia Registros

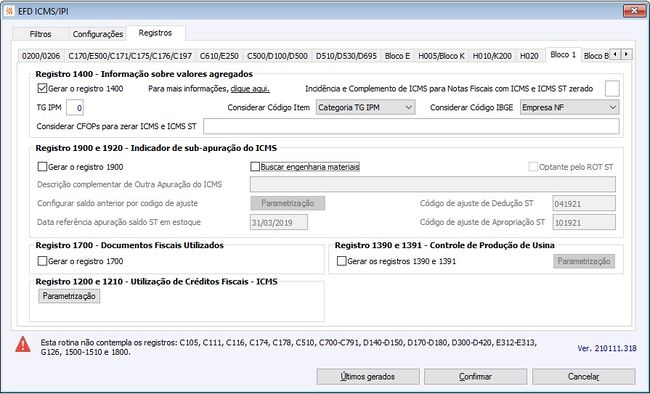

(Subguia Bloco1)

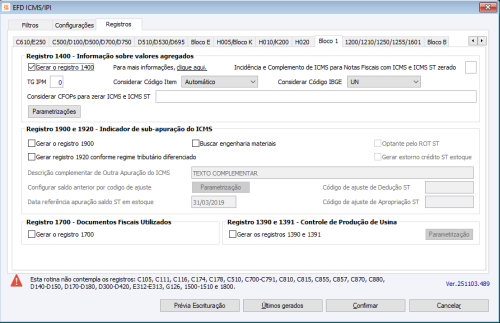

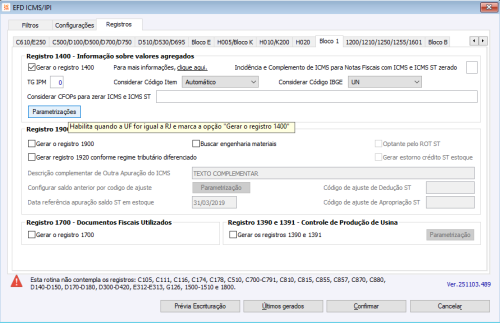

Registro 1400 – Informação sobre valores agregados

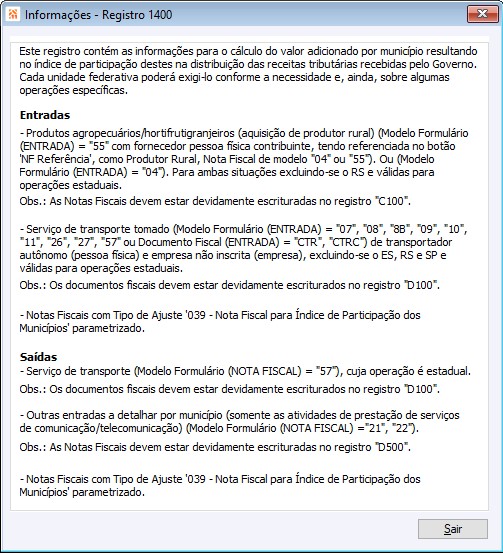

Deverá ser marcado conforme a exigência da UF do declarante quanto o registro ‘1400’. Para maiores informações sobre as opções geradas, utilizar a opção Clique Aqui da tela:

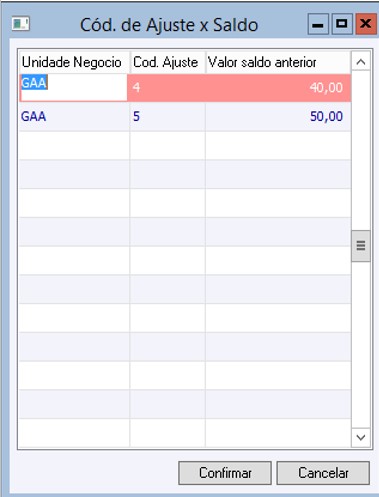

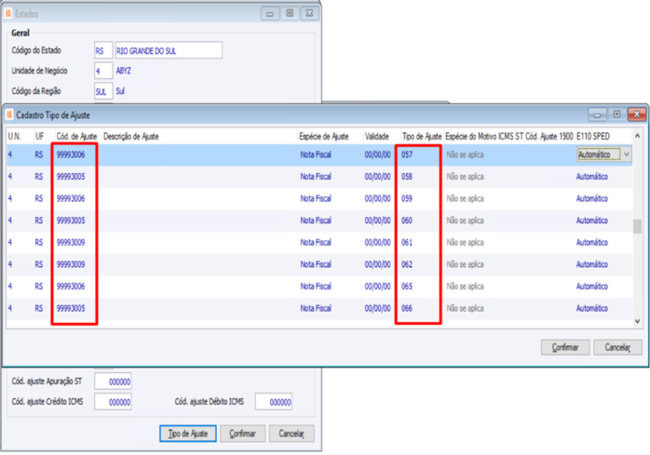

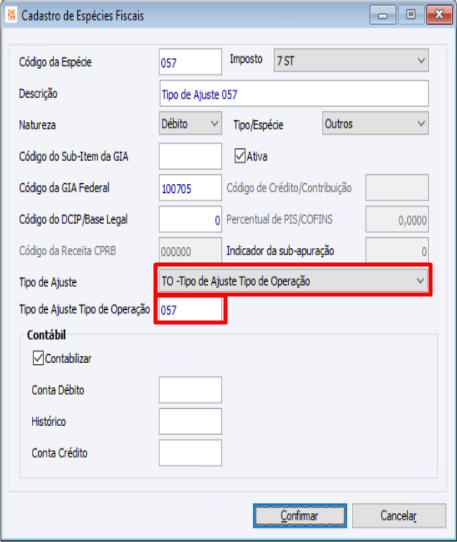

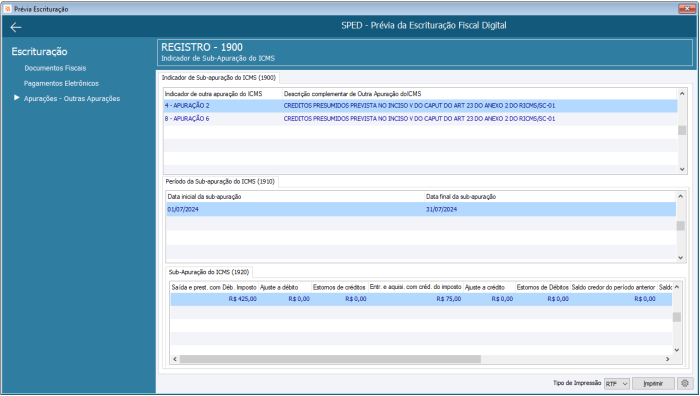

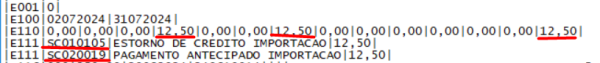

Registro 1900 e 1920 – Indicador de sub-apuração do ICMS Para geração do registro 1900, além de marcar a opção em tela ‘Gerar o registro 1900’, deverá existir registros C197 ou D197 onde o 4º (quarto) dígito do campo 02 - COD_AJ seja “3”, “4”, “5”, “6”, “7” ou “8”. Este quarto dígito será apresentado no campo 02 do registro 1900, demonstrando desta forma a qual registro C197 ou D197 ele corresponde. A descrição informada no campo ‘Descrição complementar de Outra Apuração do ICMS’ é utilizada para a geração do campo 3 - DESCR_COMPL_OUT_APUR do registro 1900. Os valores informados no botão ‘Parametrização’ são utilizados para a geração do campo 8 - VL_SLD_CREDOR_ANT_OA (Valor total de "Saldo credor do período anterior") do registro 1920.

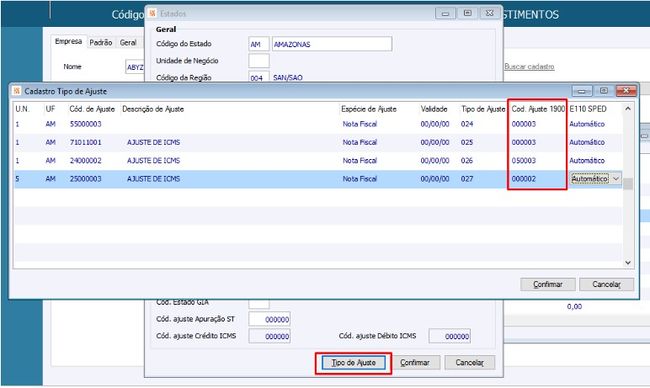

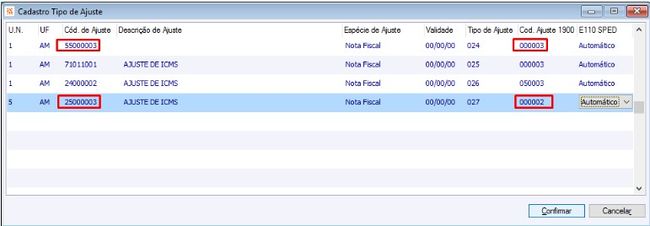

De acordo com o que está informado no campo ‘Cod. Ajuste’ da tela acima, será localizado o registro 1900 correspondente e serão levados os valores de saldo para o registro 1920. No cadastro de estados, devem ser parametrizados os códigos de ajuste que devem ser gerados no campo 2 - COD_AJ_APUR do registro 1921.

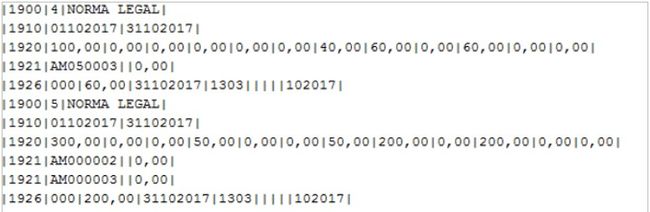

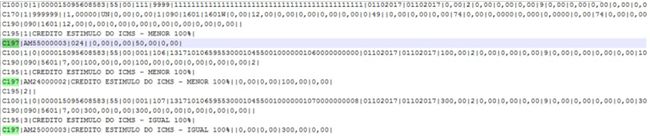

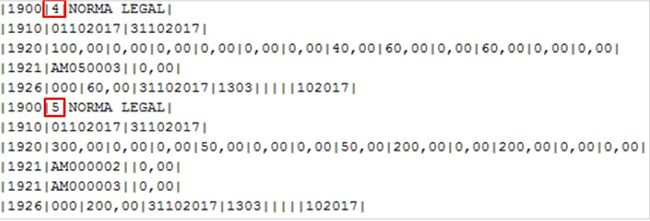

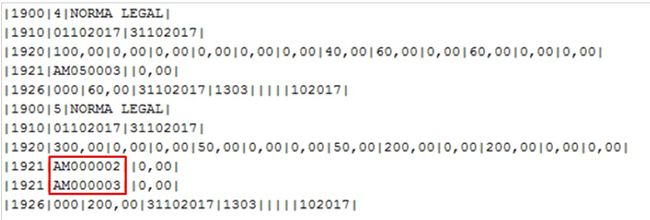

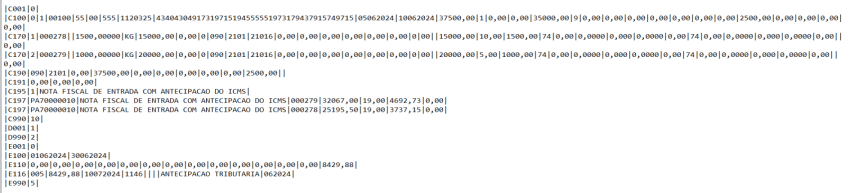

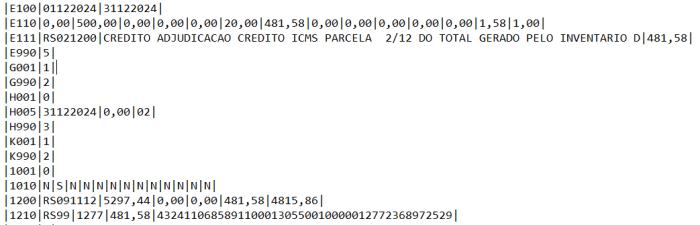

Exemplo da geração do arquivo:

Foi gerado dois registros 1900, pois há duas variações do quarto dígito do código de ajustes dos registros C197:

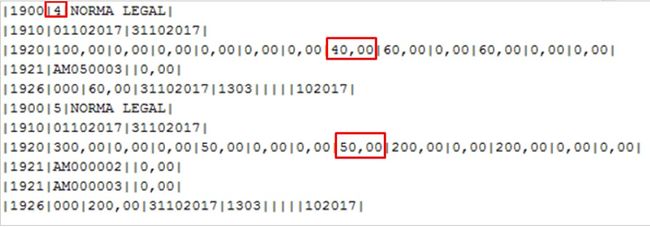

Conforme demonstrado acima, na tela do botão ‘Parametrização’, foi indicado que para o Código 4 havia um saldo no valor de 40,00 e para o Código 5 saldo de 50,00:

Registro 1921 foi gerado de acordo com o Tipo de Ajuste do cadastro de estado:

Guia Registros

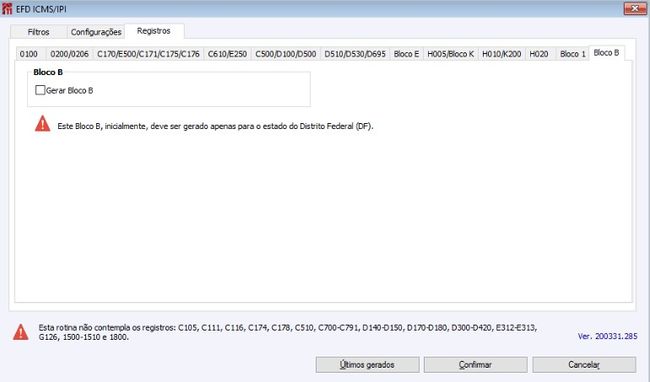

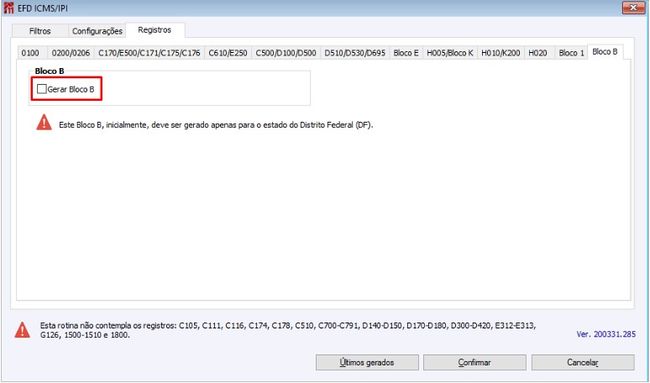

(Subguia BlocoB)

Gerar Bloco B

Esta opção deve ser marcada para clientes que necessitam gerar o Bloco B. Inicialmente deve ser gerado somente para o estado do Distrito Federal (DF).

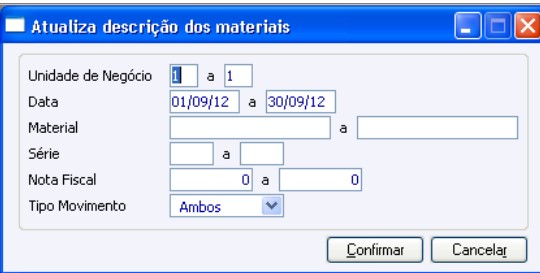

Como atualizar o código e a descrição dos materiais no SPED Fiscal?

Na guia configurações, no botão ‘Atualizar Material’ será possível acessar a tela da rotina para atualizar o código e a descrição do material.

A rotina de atualização da descrição dos materiais irá atualizar o código e a descrição dos materiais de acordo de como estiver parametrizado as configurações LF - GE - 2284 - Código do Material parametrizável nos Arquivos Legais e LF - GE - 2285 - Descrição do Material parametrizável nos Arquivos Legais

Para o registro 0200 (Tabela de identificação do item (produto e serviço)) e 0205 (Alteração do item) é necessário rodar a rotina.

OBS: Este botão também foi disponibilizado na tela de geração do EFD Contribuição, uma vez executada a rotina em um período (independente se for executada no EFD Contribuição ou no Sped Fiscal), não será necessário gerar novamente.

Como será montado o código do participante no registro 0150 e seu registro relacionado?

Quando houver alteração na inscrição estadual do participante, será concatenada ao código do participante a inscrição estadual correspondente ao período do documento, criando um segundo Registro 0150 com essas informações. Para documentos gerados antes da primeira alteração da IE, será impresso somente o código do participante. A alteração é válida somente dentro do período de geração do arquivo. Se a alteração foi efetuada em 26/08/2019, ela é válida somente para a geração do arquivo de agosto de 2019. Desta forma, notas emitidas até dia 26/08/2019 não terão seu código de empresa concatenados, notas de 26/08/2019 até 31/08/2019 terão seus códigos concatenados. Notas a partir de 01/09/2019 não terão seu código concatenado.

OBS: Os registros D100(Nota Fiscal de serviço de transporte) quando se tratar de Nota Fiscal Saída e D130(complemento do conhecimento rodoviário de cargas) não contempla o tratamento da IE.

Quando se tratar de empresa que seja Pessoa Física e sofrer alteração no cadastro relacionado à mudança de 'UF' será criado um segundo Registro 0150 referente às alterações, e concatenando no campo 'COD_PART' o Código do Participante e o Código IBGE. OS documentos gerados no registro C100 seguem a mesma regra acima referente o período das notas. Nesses casos, o campo 'COD_PART' do Registro C100 também será gerado concatenando o Código do Participante e o Código IBGE.

Importante: nessa situação onde são gerados dois Registros do 0150 ficou definido que não será gerado o Registro 0175. Lembrando que tal definição já existia para Pessoa Jurídica quando alterada a Inscrição Estadual ao mudar a empresa de UF.

O campo 04 (COD_PAIS) referente ao código do país no Registro 0150, busca primeiro a informação do código BACEN no cadastro do Município, caso não tenha busca do cadastro do País vinculado ao cadastro de Empresa.

Quais as regras para gerar os registros ‘D500’ e filhos e ‘D600’ e filhos?

Estes arquivos irão seguir regras de gerações conforme a obrigação ou não obrigação da empresa perante o Convênio ICMS 115/03, as regras são as seguintes: Quando o perfil do arquivo (aba "Filtros" - "Perfil do arquivo" estiver como "A - Perfil A"), a empresa NÃO for obrigada ao Convênio ICMS 115/03 (ou seja, opção na aba "Registros" - "C500/D500" - "Empresa enquadrada no convênio ICMS 115/03" estiver desmarcada) e a opção na aba "Registros" - "C500/D500" - "Empresa não enquadrada no convênio ICMS 115/03" estiver como "1 - Registros: D500, D510, D530 e D590", os arquivos gerados serão, D500, D510, D530 e D590. Quando o perfil do arquivo (aba "Filtros" - "Perfil do arquivo" estiver como "B - Perfil B"), a empresa NÃO for obrigada ao Convênio ICMS 115/03 (ou seja, opção na aba "Registros" - "C500/D500" - "Empresa enquadrada no convênio ICMS 115/03" estiver desmarcada) e a opção na aba "Registros" - "C500/D500" - "Empresa não enquadrada no convênio ICMS 115/03" estiver como "2 - Registros: D600, D610 e D690", os arquivos gerados serão, D600, D610 e D690. Quando a empresa FOR obrigada ao Convênio ICMS 115/03 (ou seja, opção na aba "Registros" - "C500/D500" - "Empresa enquadrada no convênio ICMS 115/03" estiver marcada) e a opção na aba "Registros" - "C500/D500" - "TG Documentos Fiscais" estiver como "0", os arquivos gerados serão, D695, D696 e D697. Quando a empresa FOR obrigada ao Convênio ICMS 115/03 (ou seja, opção na aba "Registros" - "C500/D500" - "Empresa enquadrada no convênio ICMS 115/03" estiver marcada) e a opção na aba "Registros" - "C500/D500" - "TG Documentos Fiscais" estiver como diferente de "0", os arquivos gerados serão, D500, D510, D530 e D590. Descrição de cada registro:

Registro D500: Nota fiscal de serviço de comunicação (Código 21) e nota fiscal de serviço de telecomunicação (Código 22).

Registro D510: Itens do documento – nota fiscal de serviço de comunicação (Código 21) e serviço de telecomunicação (Código 22).

Registro D530: Terminal faturado. Este registro tem por objetivo informar o terminal faturado de Nota Fiscal de Serviços de Comunicação (Código 21 da Tabela Documentos Fiscais do ICMS) e Nota Fiscal de Serviços de Telecomunicação (Código 22 da Tabela Documentos Fiscais do ICMS).

Registro D590: Registro analítico do documento (Código 21 e 22).

Registro D600: Consolidação da prestação de serviços - notas de serviço de comunicação (Código 21) e de serviço de telecomunicação (Código 22).

Registro D610: Itens do documento consolidado (Código 21 e 22).

Registro D690: Registro analítico dos documentos (Códigos 21 e 22).

Registro D695: Consolidação da prestação de serviços - notas de serviço de comunicação (Código 21) e de serviço de telecomunicação (Código 22) (Empresas obrigadas à entrega dos arquivos previstos no convênio ICMS 115/03).

Registro D696: Registro analítico dos documentos (Código 21 e 22).

Registro D697: Registro de informações de outras ufs, relativamente aos serviços “não-medidos” de televisão por assinatura via satélite.

Como gerar o BLOCO G com as informações patrimoniais?

O bloco G só considera movimentações efetuadas com data igual ou superior a 01/01/2011. Para que os registros sejam geradas corretamente é necessário que os seguintes nomes lógicos estejam criados:

Observação: Caso o cliente não queira se beneficiar do Crédito do CIAP o blogo G pode ser entregue zerado.

CCPCC (Plano de Contas);

CCRCTATR (Relacionamento de Contas X Terceiros);

CCUNEG (Unidade de Negócio Ativa);

COENTRADA (Entrada);

ESMOVIME (Movimentos/Itens).

FANFISCAL (Nota Fiscal);

FANFSERIE (Série);

GEINDICE (Índice);

GETOPERACAO (Tipo de Operação);

LFTEMPCOTEPE (Temporário COTEPE);

PABENS (Bens);

PACIA (Lançamentos CIAP);

PACIV (Valores das Saídas CIAP);

PACOBENS (Complemento do Bem);

PAMBE (Movimento do Bem);

PARMB (Rateio Gerencial por Bem);

PARPL (Rateio Gerencial por Planta/Local);

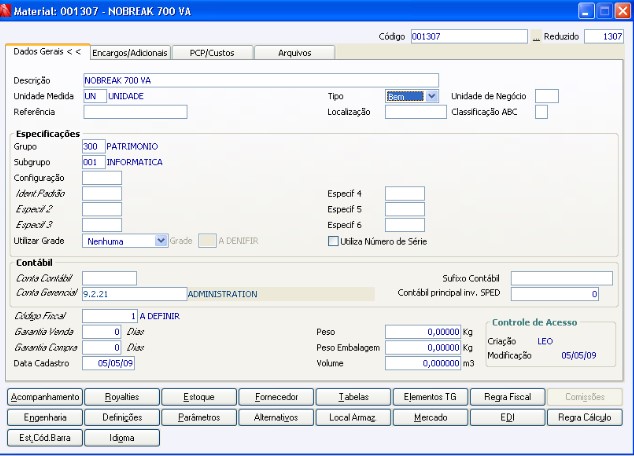

O Bloco G só irá considerar movimentações efetuadas com materiais que sejam do tipo “bem”:

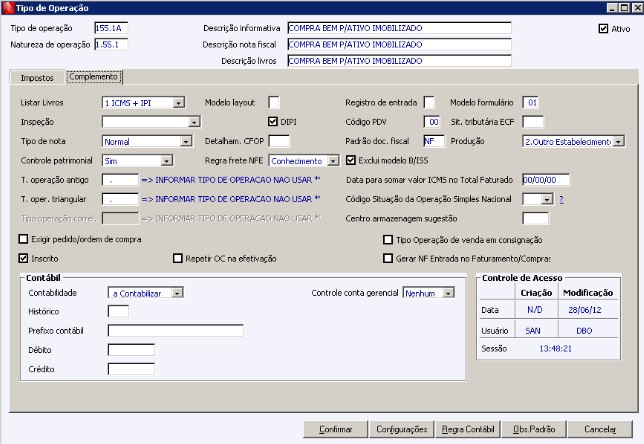

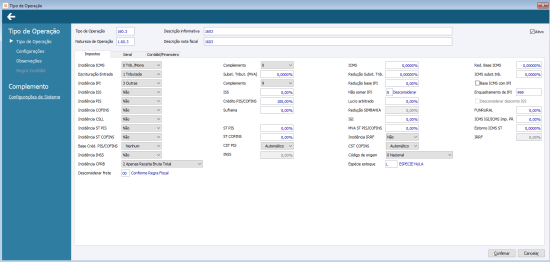

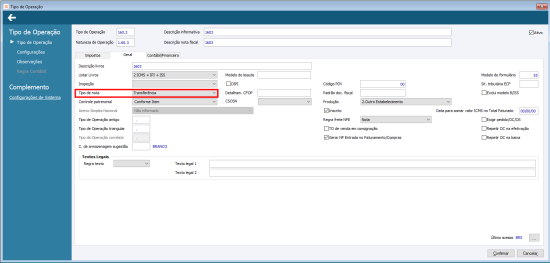

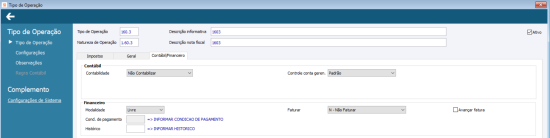

e com Tipo de Operação parametrizado na guia ‘Complemento’, no campo ‘Controle Patrimonial’, com a opção “Sim” ou “Conforme item”

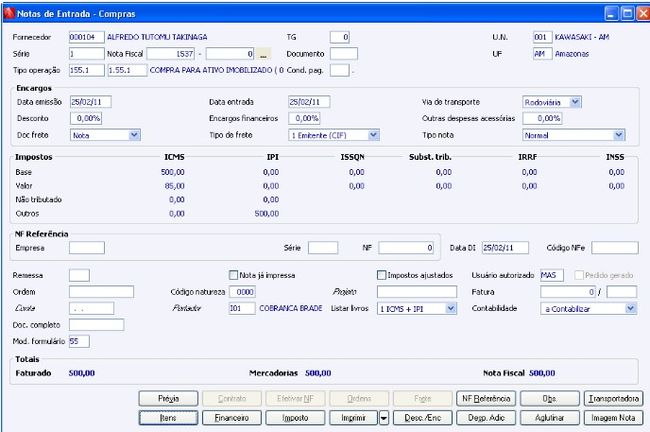

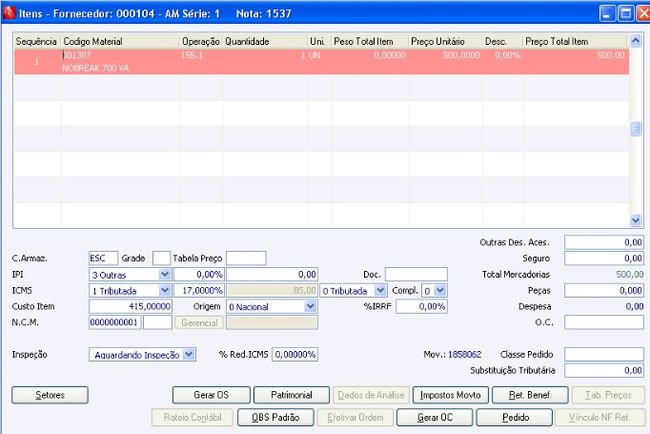

Ao criar uma Nota Fiscal com material de tipo “Bem” e com Tipo de Operação ao salvar o item é exibida uma tela onde devem ser informados os dados do bem no patrimônio da empresa.:

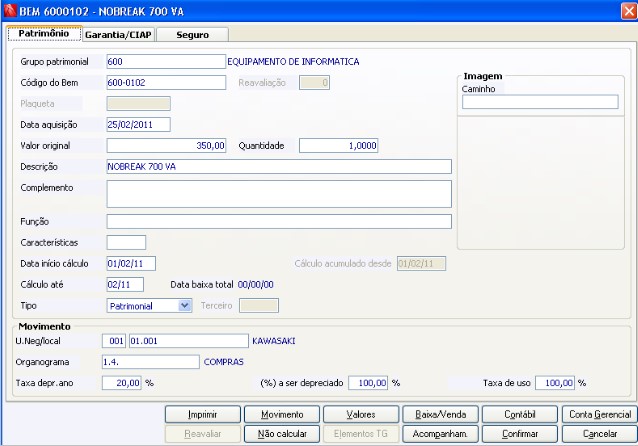

Informando estes dados o cadastro do Bem é criado automaticamente. Você pode acessar o cadastro do Bem pelo menu: Patrimônio > Cadastros > Bens

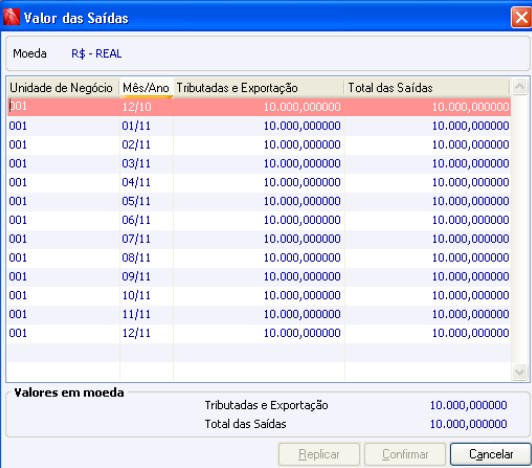

Verifique na guia 'Garantia/CIAP' se existe algum valor no campo 'Valor do crédito ICMS'

Além de preencher este campo de valor do ICMS, para que este material seja considerado na geração do Bloco G é necessário fazer o cálculo de parcelas para ressarcimento. Esse cálculo é efetuado através do menu do CIAP do módulo patrimonial. Observação: a configuração ‘PA CI 80096 – Quantidade parcelas’ deverá ser preenchida com o número de parcelas a serem geradas:

Para que as opções do Menu CIAP estejam disponíveis é necessário ter os seguintes direitos:

PACIA28319: Patrimônio > CIAP

MNCIMOV: Patrimônio > CIAP > Movimentos

CIMOVCALC: Patrimônio > CIAP > Movimentos > Cálculo CIAP

CIMOVEXCAL: Patrimônio > CIAP > Movimentos > Exclui Cálculo CIAP

MNCIPES: Patrimônio > CIAP > Pesquisas

MNCIPESMOV: Patrimônio > CIAP > Pesquisas > Movimentos

CIPESACDAT: Patrimônio > CIAP > Pesquisas > Movimentos > Acumulado Por Data

CIPESLABEM: Patrimônio > CIAP > Pesquisas > Movimentos > Lançamentos Por Bem

MNCIREL: Patrimônio > CIAP > Relatórios

MNCIRELLEG: Patrimônio > CIAP > Relatórios > Legais

CIRELMODC: Patrimônio > CIAP > Relatórios > Legais > Modelo C

CIRELMODD: Patrimônio > CIAP > Relatórios > Legais > Modelo D

MNCICON: Patrimônio > CIAP > Parâmetros

CICONVLSA: Patrimônio > CIAP > Parâmetros > Valor das Saídas

CICONCFG: Patrimônio > CIAP > Parâmetros > Configurações

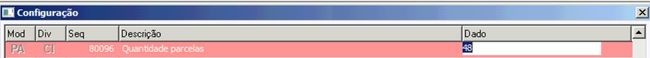

Para que o cálculo seja efetuado de forma correta é necessário que os valores de 'Total das Saídas' e saídas 'Tributadas e Exportação' estejam informados. Estas informações devem ser cadastrados no menu: Patrimônio > CIAP > Parâmetros > Valor das Saídas:

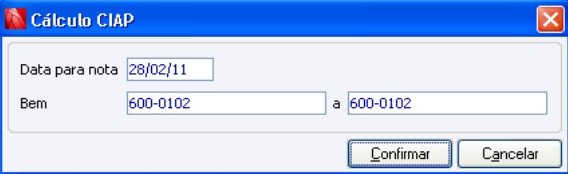

O cálculo do CIAP só será efetuado para os meses informados na tela acima. Para efetuar o calculo das parcelas acesse: Patrimônio > CIAP > Movimentos > Cálculo CIAP.

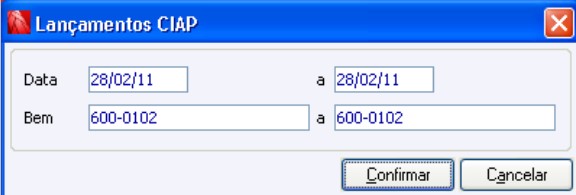

Informe a data base para o cálculo, que geralmente é o último dia do mês, e informe o intervalo de bens que deseja calcular. Pressione o botão confirmar e saia da tela. Para confirmar se o cálculo foi efetuado com sucesso acesse: Patrimônio > CIAP > Pesquisas > Lançamentos por Bem.

Informe o período da consulta, que deve compreender o dia informado na tela anterior, e o intervalo de bens que deseja consultar. Se o cálculo foi efetuado corretamente o seu bem deve aparecer no resultado da pesquisa.

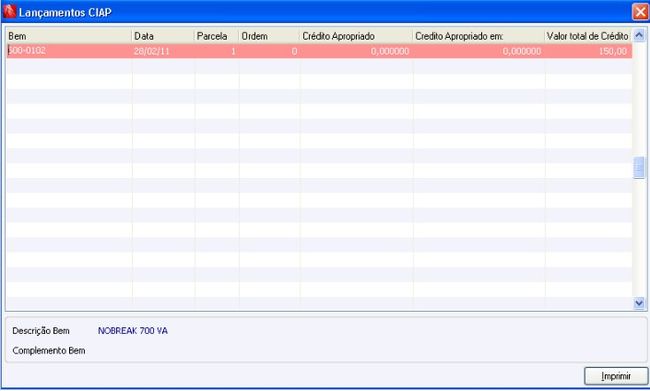

É importante também que seja informada uma conta sintética para o Patrimônio Líquido:

Caso existam contas patrimoniais diferentes das contas contábeis (máscara) deve ser utilizada a rotina abaixo: Contabilidade > Parâmetros > Relacionamento contas x terceiros: Agora sim os dados para a geração do Bloco G estão completos. Para gerar o arquivo vá no menu: Fiscal > Escrita Fiscal > Rotinas > Legais > GIA > Gias Federais > Sped Fiscal. A geração dos registros do Bloco G só é efetuada quando na tela do SPED FISCAL o campo 'Código Versão Layout' estiver selecionado com a opção “004”. Esse comportamento ocorre pois o Bloco G só deve ser informado para as movimentações ocorridas a partir do dia 01/01/2011.

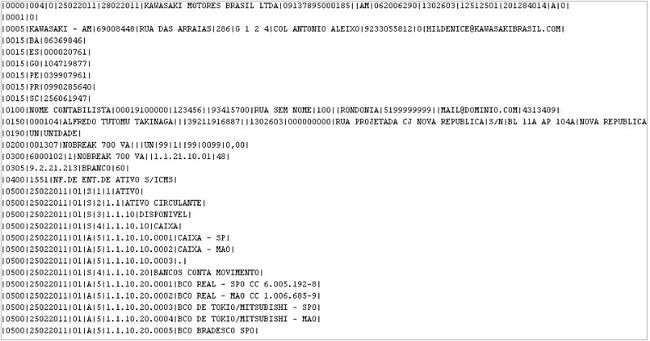

Se o Bloco G foi gerado corretamente você irá visualizar no arquivo vários registros '0500' que identificam as contas do plano de contas:

Mais no final do arquivo poderá visualizar os registros do Bloco G:

Como gerar abertura e fechamento do BLOCO G para clientes que não possuem o modulo patrimonial implementado?

Para clientes que possuem o módulo patrimonial, porém não implementado é necessário atribuir ao usuário o direito: SAECCEAS, assim será gerado a abertura e o fechamento do bloco G (Controle do crédito de ICMS do ativo permanente - CIAP - modelos “C” e “D”).

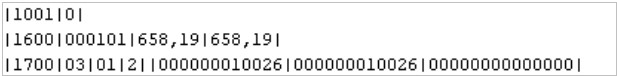

Como gerar o registro 1600 com as informações de pagamentos com cartão de crédito e débito?

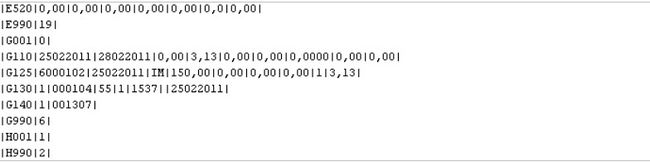

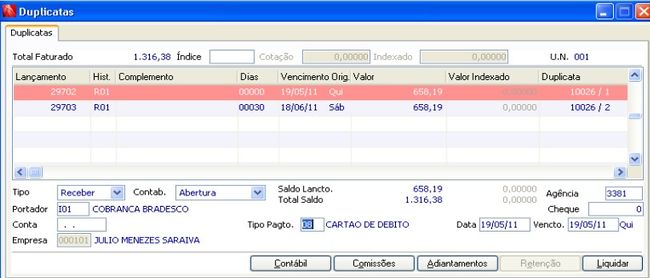

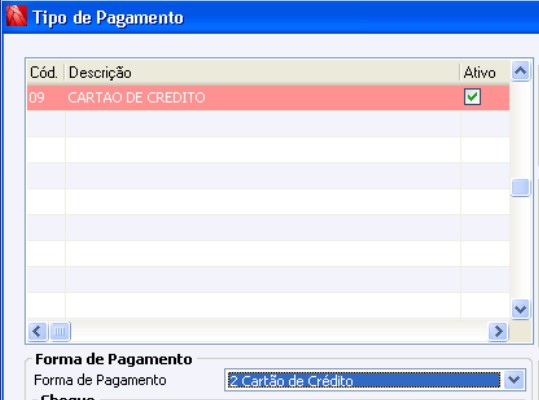

O registro 1600 exibe a soma dos valores pagos com cartão de crédito e cartão de débito. Para que um lançamento seja considerado na soma dos registros é necessário que o tipo de pagamento informado no lançamento seja informado corretamente:

No cadastro do Tipo de Pagamento utilizado o campo 'Forma de Pagamento' deve estar informado como “1 Cartão de Débito” ou “2 Cartão de Crédito”

Com estas informações corretamente preenchidas ao emitir o SPED Fiscal será gerado o registro 1600 com os valore pagos em cada modalidade:

Para que as devoluções de vendas sejam descontadas dos valores apresentados neste registro é necessário que a Nota Fiscal de Saída tenha sido emitida utilizando uma condição de pagamento com o Tipo de pagamento igual a “1 Cartão de Débito” ou “2 Cartão de Crédito” e com o campo 'Financeira' preenchido. A empresa informada como financeira será utilizada no campo 'Cobrança' da Nota Fiscal.

Além disso, a devolução de venda deve ser realizada através da rotina de devolução de vendas para que o procedimento de criação dos lançamentos financeiros seja realizada da forma correta.

Importante: A partir de 01/01/2022 no código '016 - Versão 3.0.7 - Ato Cotepe 62/21' o registro 1600 não será mais gerado no arquivo.

Obs.: Até 31/12/2021 o campo 08 do Registro 1010 referiu-se ao registro 1600.

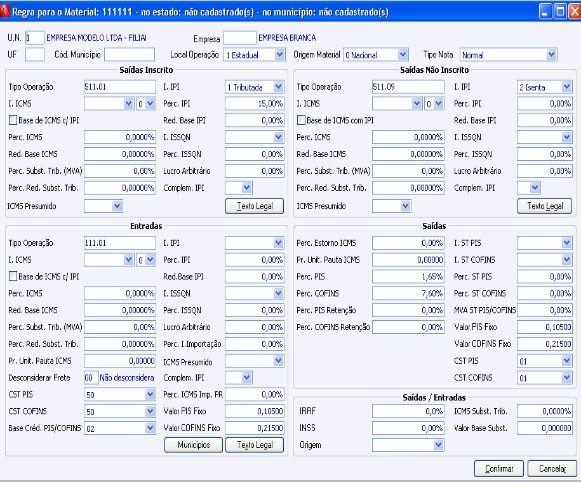

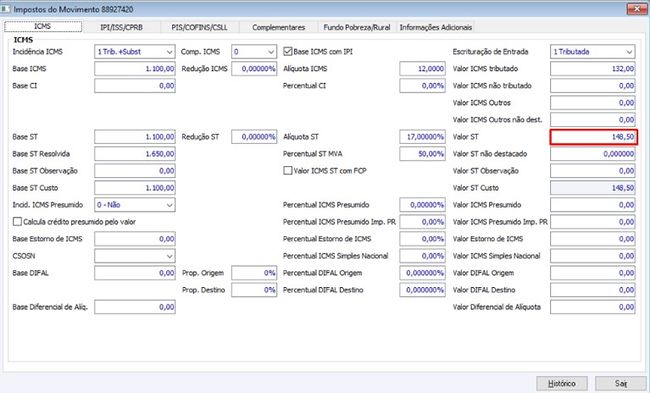

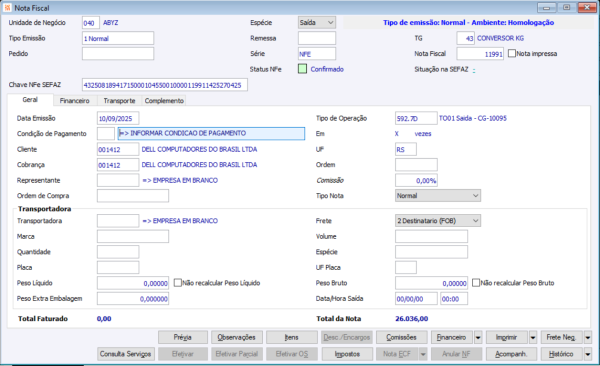

Como gerar as informações de PIS e COFINS para Contribuintes que utilizam o valor fixo por litro?

- Deverá ser criada uma Regra Fiscal para o material e nesta deverão ser informados os campos de ‘Valor PIS Fixo’ e Valor COFINS Fixo’.

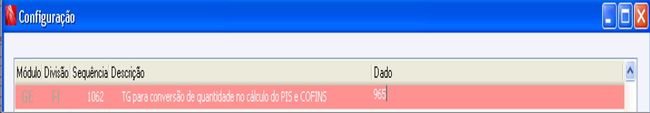

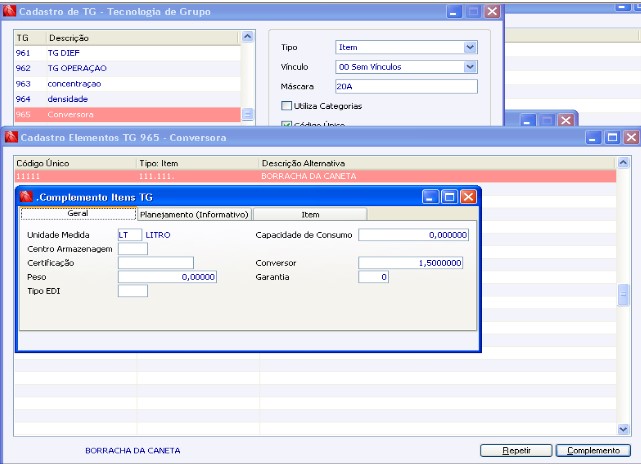

O segundo passo é criar uma TG Conversora onde deverá ser informado o material da Regra Fiscal. Esta TG deverá ser informada na configuração GF - GE - 1062 - TG para conversão de quantidade no cálculo do PIS e COFINS.

Cadastrar a Nota Fiscal com o material da Regra Fiscal.

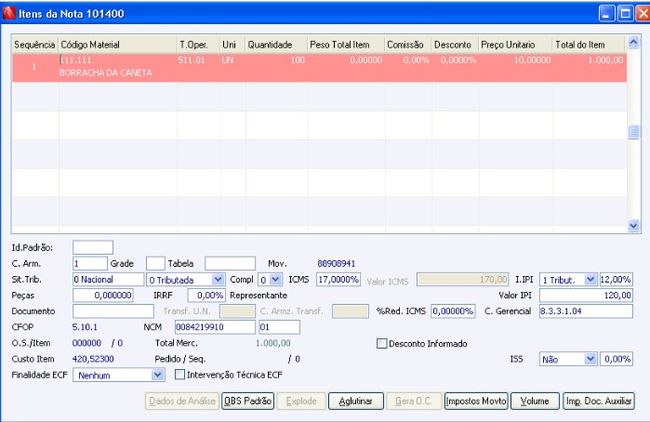

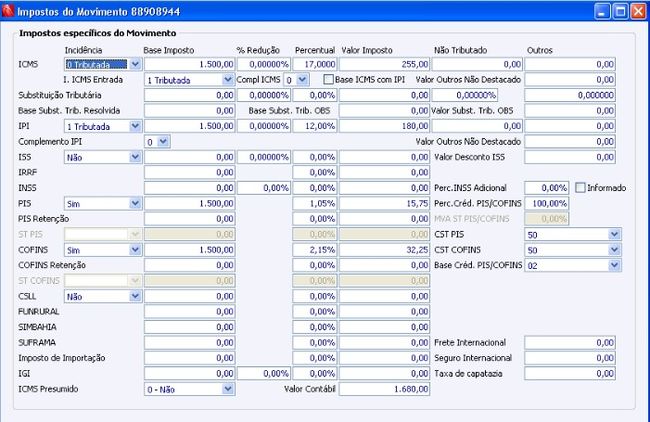

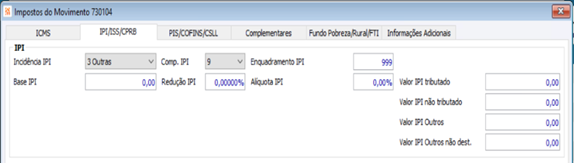

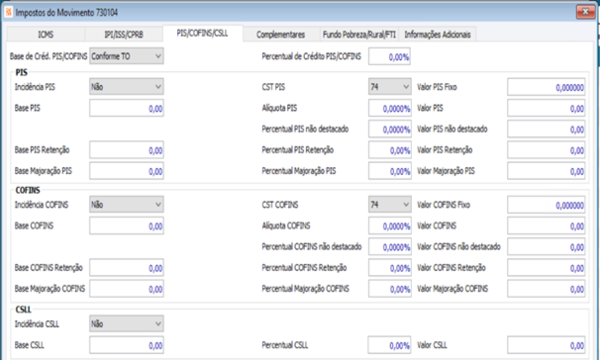

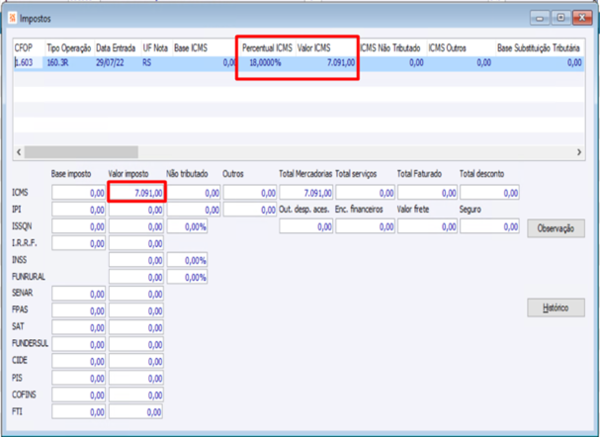

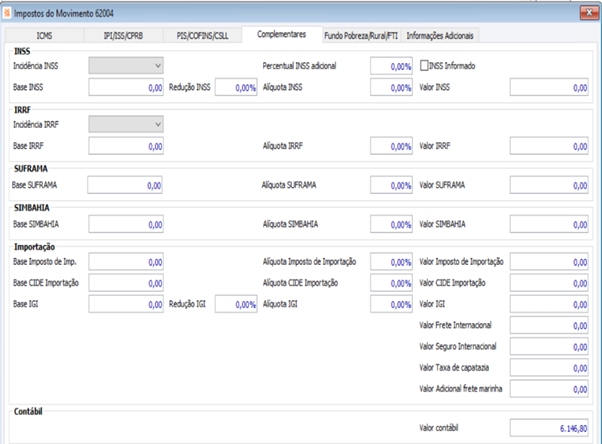

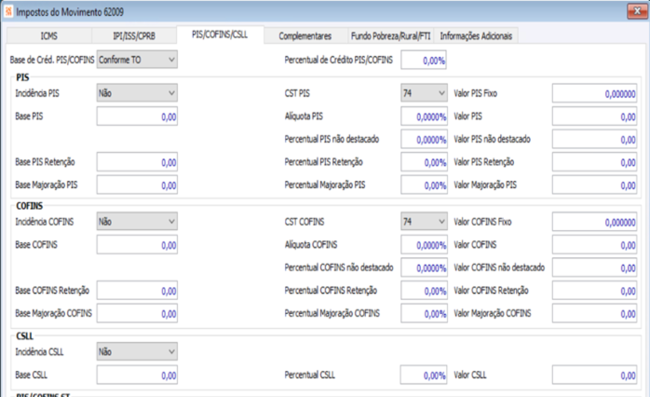

Na tela de Impostos do Movimento os campos de PIS e COFINS apresentaram os valores conforme a parametrização:

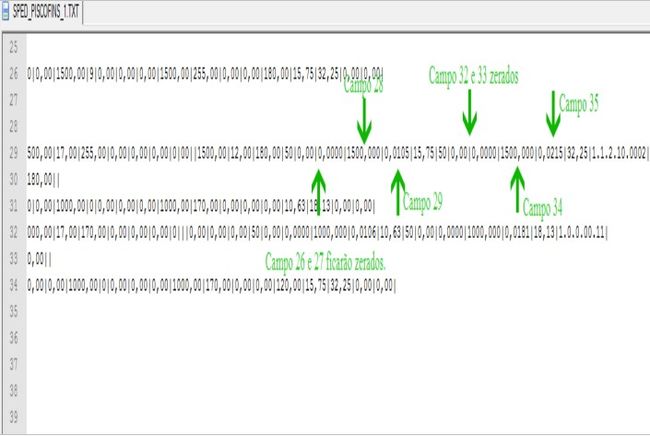

Ao gerar o arquivo no Registro C170 o campo ’28 QUANT_BC_PIS’ apresentará a base PIS da tela de Impostos do Movimento, o campo ’29 ALIQ_PIS_QUANT’, apresentará o valor PIS dividido pela base PIS da tela de Impostos do Movimento, o campo ’34 QUANT_BC_COFINS’ apresentará a base COFINS da tela de Impostos do Movimento e ’35 ALIQ_COFINS_QUANT’ apresentará o valor COFINS dividido pela base COFINS da tela de Impostos do Movimento. Observação nos campos ’26 VL_BC_PIS’, ’27 ALIQ_PIS’, ’32 VL_BC_COFINS’ e ’33 ALIQ_COFINS’ serão gerados neste caso em branco (| |). Importante: no Cadastro da Unidade de Negócio o campo 'Tipo de Contribuição Apurada no Período' deverá estar igual a "2 Apuração da Contrib. Alíq. Específicas (Diferenciadas e/ou por Unidade de Medida)".

Como efetuar o fechamento de valores do registro C490 do SPED Fiscal com os valores apurados na Redução Z (Cupom Fiscal)?

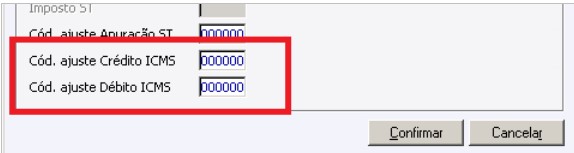

Devido ao fato que os valores do registro C490 do SPED Fiscal são arredondados em duas casas decimais e os ECFs podem arredonda-los ou truncá-los, a rotina faz uma validação para efetuar o fechamento destes valores. Será gerado automaticamente um registro E111 (Ajuste/Benefício/Incentivo da apuração do ICMS) caso ocorra diferença de arredondamento, mas é preciso fazer algumas revisões: Cadastro de Estados

Foram disponibilizados os campos ‘Código de ajuste de Crédito ICMS’ e ‘Código de ajuste de Débito ICMS’, que deve ser preenchido conforme a tabela de código do ajuste da apuração e dedução da Secretaria de Fazenda da UF do declarante. SPED Fiscal Os campos ‘Código de ajuste de Crédito ICMS’ e ‘Código de ajuste de Débito ICMS’ também podem ser informados diretamente na tela da rotina, no grupo ‘Registro E110 – Apuração ICMS’, dentro da guia ‘E110/E210/1210/1400’ e que está dentro da guia ‘Registros’.

Ao lado destes campos está disponível o botão ‘UF’, onde é possível acessar diretamente o cadastro de Estados e modificar estes mesmos campos. Importante: serão impressos no arquivo os códigos informados na tela do SPED Fiscal e caso estes estejam zerados, somente então a rotina irá consultar o cadastro de Estados. Com isso, caso exista diferença de arredondamento de valores, será gerado um registro E111 com o valor desta diferença, o código do ajuste informado no cadastro de Estado/tela da rotina e a descrição “AJUSTE DE DIFERENCA DE ARREDONDAMENTO DE VALORES DE ICMS ENTRE OS REGISTROS C490 NO SPED FISCAL E AS REDUCOES Z NAS NOTAS FISCAIS DE MAPA RESUMO”. O registro E110 (Apurações de ICMS – Operações próprias) irá contabilizar o valor de ajuste impresso no E111, de acordo com a validação a seguir:

- Quando o 3º e 4º caracter do código de ajuste for igual a “0”, o valor de ajuste será somado no campo 04 ‘VL_TOT_AJ_DEBITOS’.

- Quando o 3º caracter for igual a “0” e 4º caracter do código de ajuste for igual a “1”, o valor de ajuste será somado no campo 05 ‘VL_ESTORNOS_CRED’.

- Quando o 3º caracter for igual a “0” e 4º caracter do código de ajuste for igual a “2”, o valor de ajuste será somado no campo 08 ‘VL_TOT_AJ_CREDITOS’.

- Quando o 3º caracter for igual a “0” e 4º caracter do código de ajuste for igual a “3”, o valor de ajuste será somado no campo 09 ‘VL_ESTORNOS_DEB’.

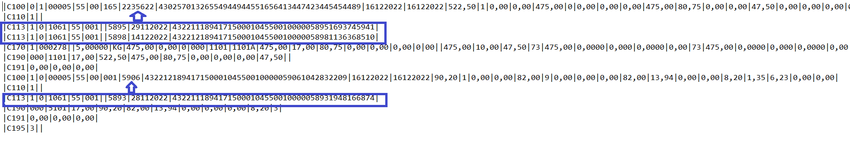

Como é tratado a Nota Fiscal Extemporânea no Sped Fiscal?

No registro 'C100' (NOTA FISCAL (CÓDIGO 01), NOTA FISCAL AVULSA (CÓDIGO 1B), NOTA FISCAL DE PRODUTOR (CÓDIGO 04) e NF-e (CÓDIGO 55)) referentes as Notas Fiscais de Entrada nos modelos de formulário ‘01’ e ‘55’, quando a ‘Data de Entrada’ da Nota for superior ao mês subsequente da emissão da Nota.

IMPORTANTE: Quando a opção “Considerar Notas Fiscais Extemporâneas até 12 meses” da Guia "configurações" estiver marcada, a Nota Fiscal de entrada será considerada extemporânea se a Data de Entrada for 1 ano após a Data de emissão, em vez de 2 meses.

No campo (06 - COD_SIT - Código da situação do documento fiscal, conforme a Tabela 4.1.2) do arquivo seja levado o código:

'01' - quando a NFE for escriturada com data superior ao mês subsequente a emissão.

'07' - quando a NFE for escriturada com data superior ao mês subsequente a emissão e for do tipo nota = complementar.

No registro ‘C100’ o campo (11 - DT_E_S - Data da entrada ou da saída) será exatamente igual ao (10 - DT_DOC - Data da emissão do documento fiscal).

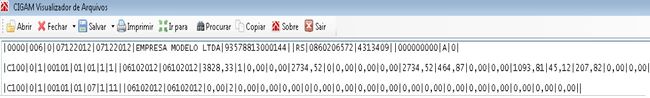

Segue exemplo:

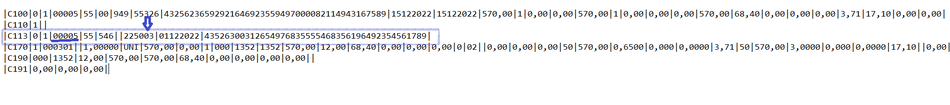

Emitido duas Notas Fiscais de Entrada com data emissão de 06/10/2012 e com data entrada de 07/12/2012, sendo uma com seu Tipo nota = Normal e outra como Tipo Nota = Complementar, repare que a geração do arquivo abaixo teve sua escrituração no dia 07/12/2012.

Na Nota Fiscal normal, o campo 06 do C100 está como ‘01’, repare que as duas datas estão iguais, o campo 10 e o campo 11, sendo que estas encontram-se com a data da emissão da Nota Fiscal.

Abaixo do C100 referente a Nota Fiscal normal, segue o C100 da Nota Fiscal complementar, que segue exatamente a mesma lógica, porém o campo 06 está como ‘07’.

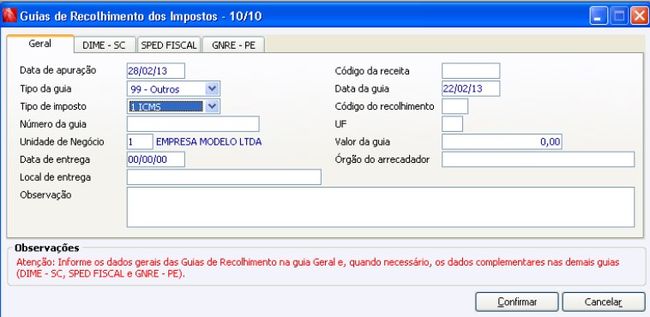

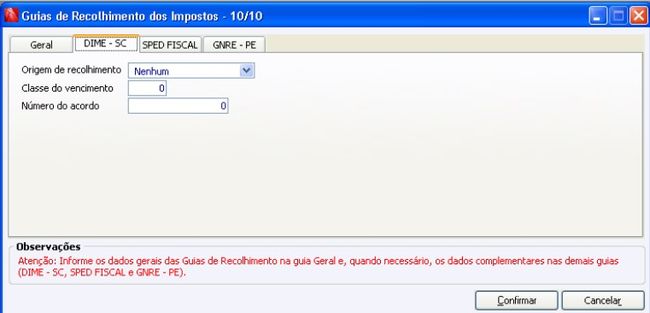

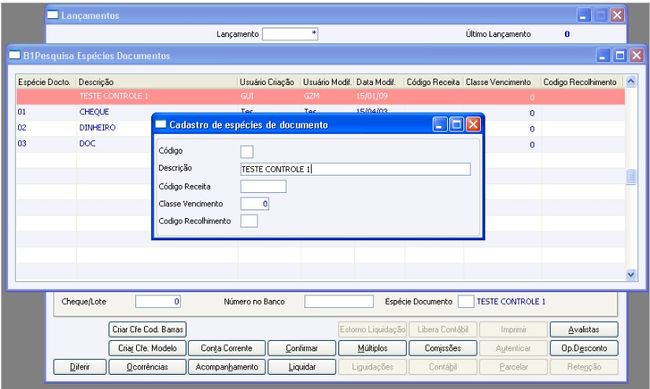

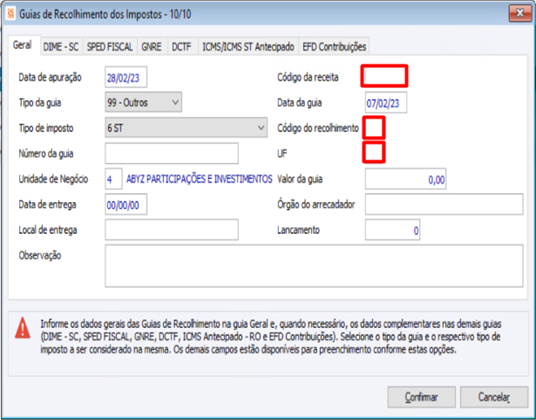

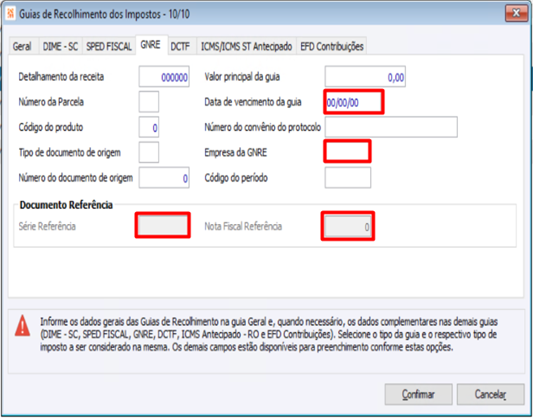

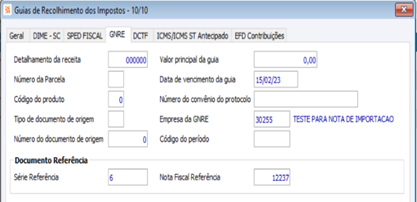

Como informar código de receita nas guias de recolhimento ICMS/ST?

Para o estado de Santa Catarina o código da receita irá concatenar os dados informados no campo ‘Código da Receita’ da guia ‘Geral’ mais os dados do campo ‘Classe do Vencimento’ da guia ‘DIME – SC’.

No campo Classe do vencimento devera ser informada a Classe de Vencimento relativa ao Código Receita válida para o Estado de Santa Catarina.

Na guia “C610/E250” será possível informar no grupo E250 – Regime GNRE, os campo ‘Código Receita’, ‘Classe Vencimento’ e ‘Código recolhimento’. Quando estes campos estiverem em branco, serão buscados os códigos de receita das guias de recolhimento lançadas no financeiro. Obs: Os campos do grupo do Registro E250 ficam habilitados quando marcado para considerar GNRE na guia configurações.

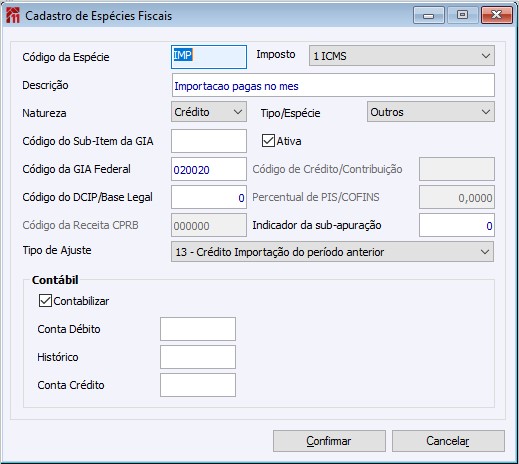

Quando as guias de recolhimentos são lançadas no financeiro os campos ‘Código Receita’, ‘Classe Vencimento’ e ‘Código recolhimento’, essas informações deverão ser indicadas no cadastro da espécie do documento.

Para guia de recolhimento de ICMS não serão considerados o controle da Tela do SPED Fiscal, pois o ICMS é considerado no registro ‘E116 - Obrigações do ICMS recolhido ou a recolher - operações próprias’, nem os lançamentos financeiros.

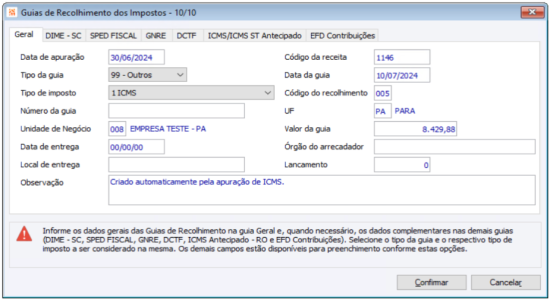

Como informar código de receita nas guias de recolhimento ICMS?

Ver informações no tópico:

“Como informar código de receita nas guias de recolhimento ICMS/ST?”

No parágrafo “Importante”.

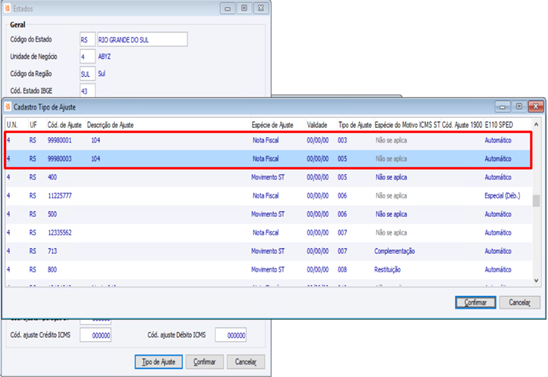

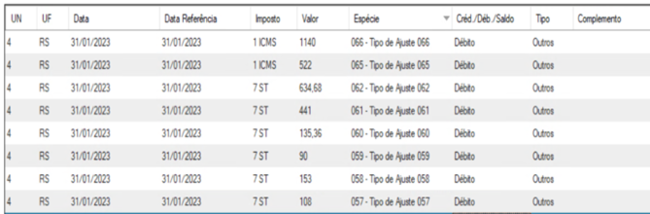

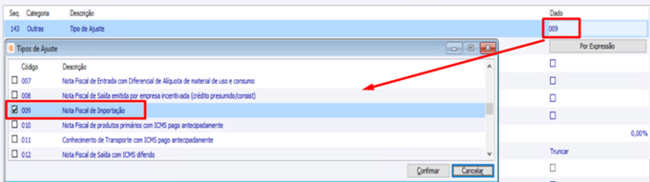

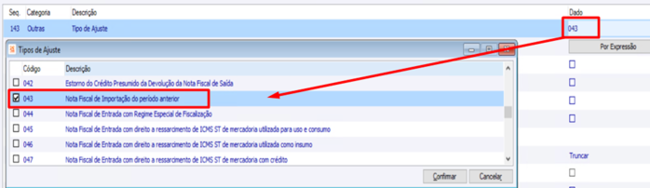

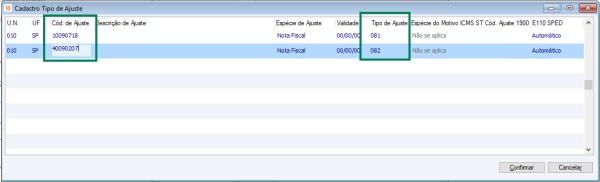

Como gerar os registros C197 e D197 referente a outras informações?

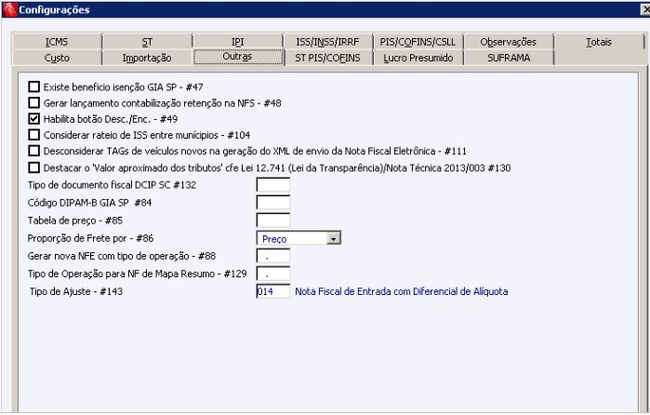

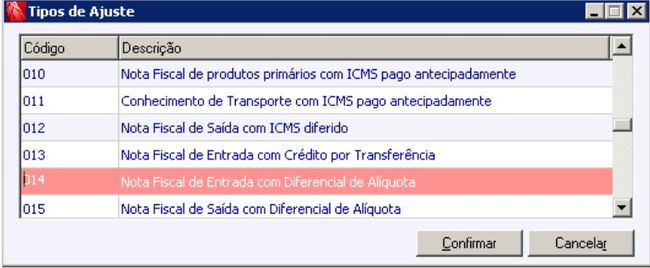

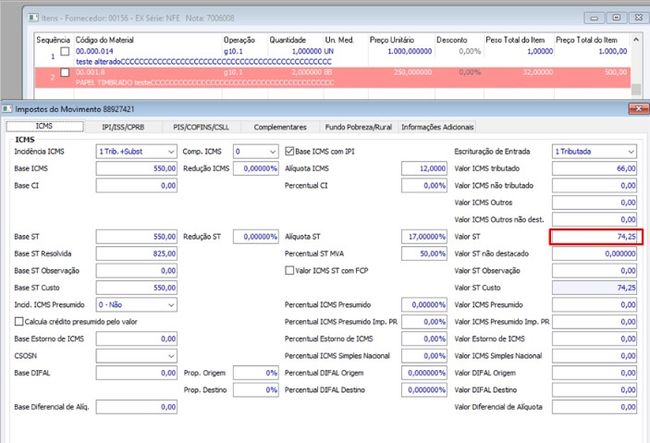

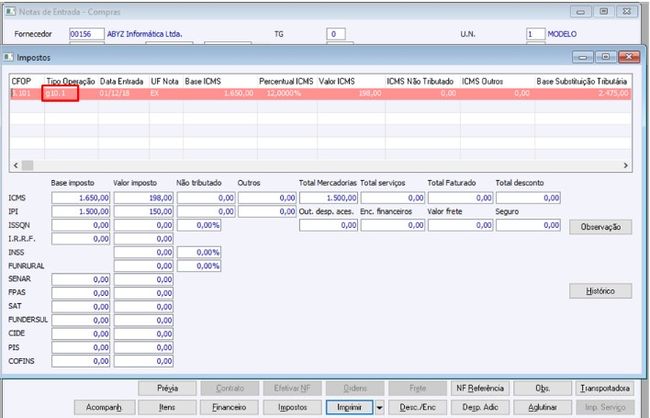

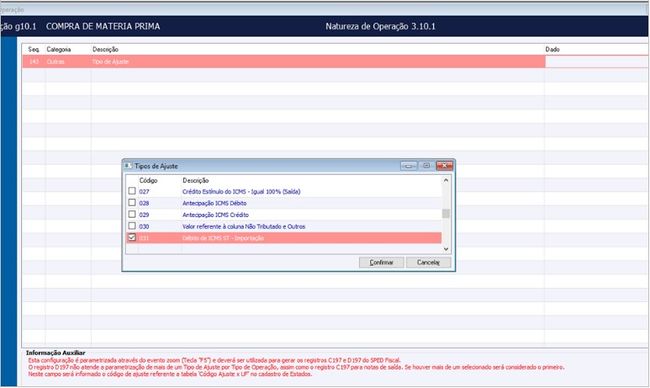

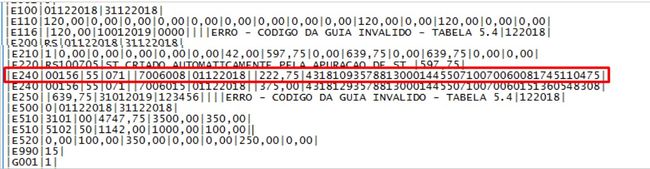

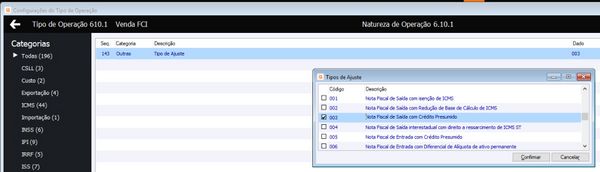

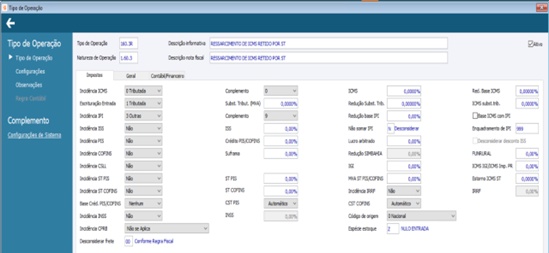

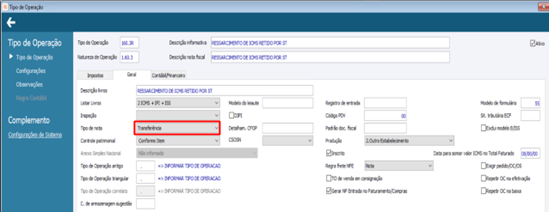

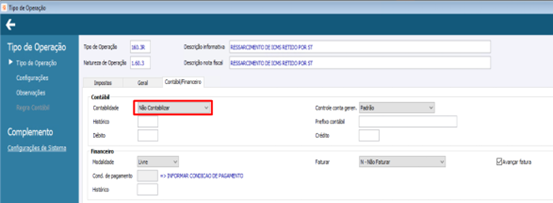

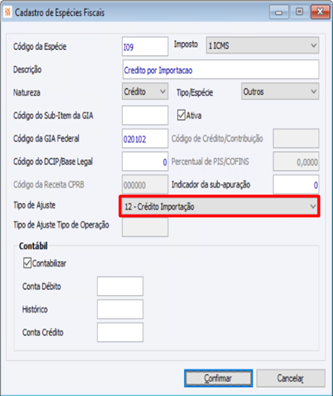

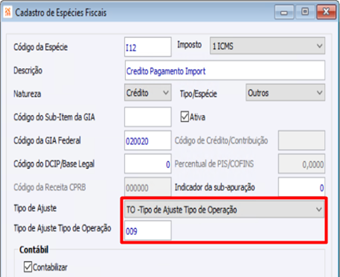

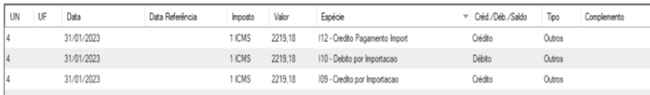

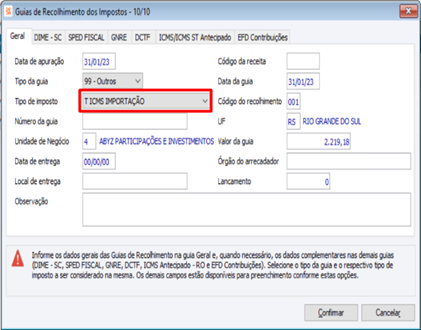

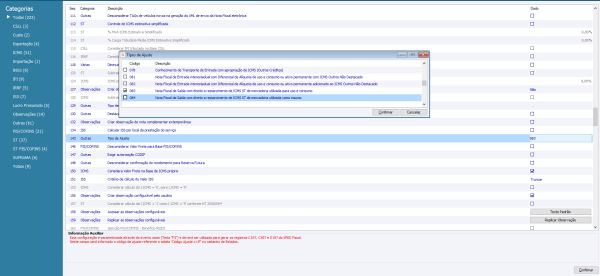

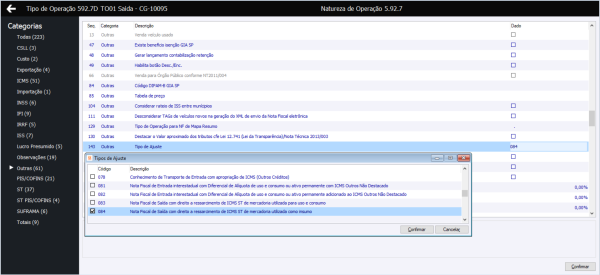

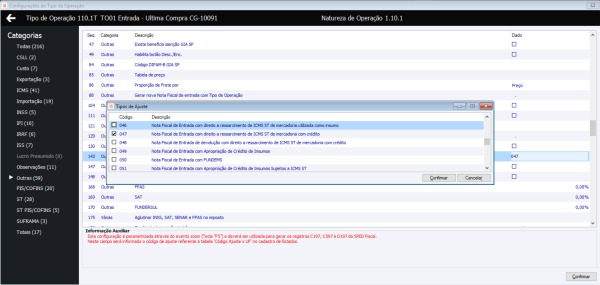

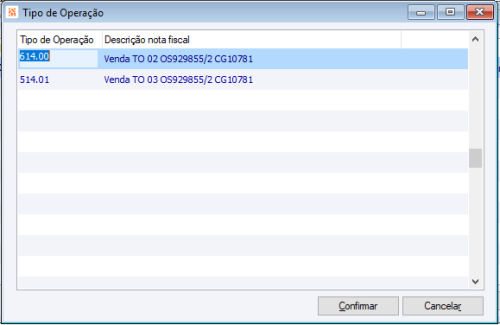

Para gerar os registros citados, deverá ser informado o código de ajuste na configuração TO - 143 - Tipo de Ajuste do cadastro de Tipo de Operação, guia Outras, de acordo com as opções exibidas abaixo. TO - 143 - Tipo de Ajuste

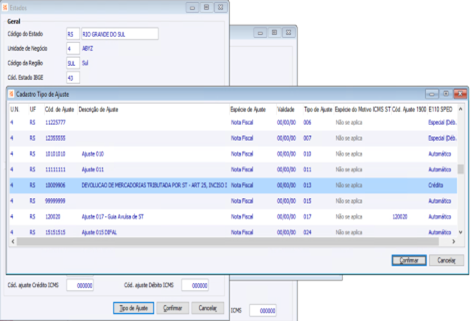

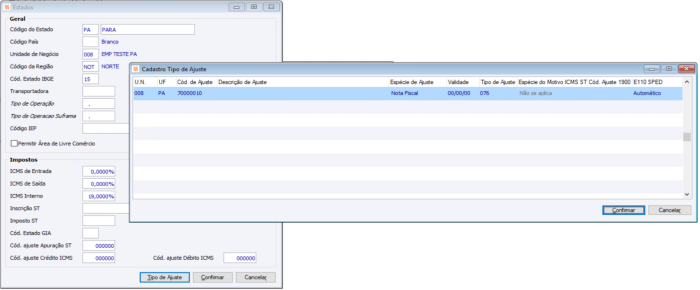

Também é necessário incluir no cadastro de estados o código de ajuste para cada UF, podendo variar por unidade de negócio.

Foram disponibilizados alguns botões facilitadores na tela de configurações do Sped para acessar os tipo de ajuste nas configurações do tipo de operação, bem como o código de ajuste no cadastro de estados.

Os tipos de ajustes atendidos são:

001 – Nota Fiscal de Saída com isenção de ICMS (C197-RO).

002 – Nota Fiscal de Saída com Redução de Base de Cálculo de ICMS (C197-RO).

003 – Nota Fiscal de Saída com Crédito Presumido (C197-RO/SC).

004 – Nota Fiscal de Saída interestadual com direito a ressarcimento de ICMS ST (C197-RO/SP).

005 – Nota Fiscal de Entrada com Crédito Presumido (C197-RS).

006 – Nota Fiscal de Entrada com Diferencial de Alíquota de ativo permanente (C197-SP/RO).

007 – Nota Fiscal de Entrada com Diferencial de Alíquota de material de uso e consumo (C197-SP-RO).

008 – Nota Fiscal de Saída emitida por empresa incentivada (crédito presumido/consist) (C197-RO).

009 – Nota Fiscal de Importação (C197-RO).

010 – Nota Fiscal de produtos primários com ICMS pago antecipadamente (C197-RO).

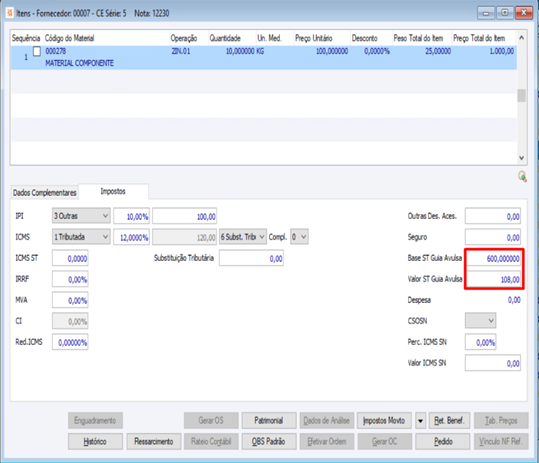

011 – Conhecimento de Transporte com ICMS pago antecipadamente (D197 para todas UFs). Caso este tipo de ajuste for utilizado em Tipo de Operação de Entrada, será buscado Base e Valor de Guia Avulsa.

012 – Nota Fiscal de Saída com ICMS diferido (C197-RS).

013 – Nota Fiscal de Entrada com Crédito por Transferência (C197-RS).

014 – Nota Fiscal de Entrada com Diferencial de Alíquota (C197-MG/RS/MS).

015 – Nota Fiscal de Saída com Diferencial de Alíquota (C197-RS).

016 – Nota Fiscal de Entrada com antecipação de imposto (C197-MT).

017 – Nota Fiscal de Entrada com ICMS ST recolhido por guia avulsa (C197-MG/RJ)/(D197 para todas UFs).

018 – Conhecimento de Transporte de Entrada com Diferencial de Alíquota (D197 para todas UFs).

019 – Nota Fiscal de Saída com Débito por Transferência de Saldo Credor (C197-RS).

020 – Nota Fiscal de Entrada com ICMS ST recolhido pelo emitente (C197-MG/MT).

021 – Nota Fiscal de Saída para estorno dos créditos das Entradas com Saídas com Crédito .

Presumido (C197-MG).

022 – Nota Fiscal de Entrada com Crédito de empresa do Simples Nacional (C197-MG).

023 – Nota Fiscal de Saída com Isenção de Suframa (C197-RO).

024 – Crédito de Estímulo do ICMS – Menor 100 % (Entrada) (C197-AM, D197 para todas UFs).

025 – Crédito de Estímulo do ICMS – Igual 100 % (Entrada) (C197-AM, D197 para todas UFs).

026 – Crédito de Estímulo do ICMS – Menor 100 % (Saída) (C197-AM, D197 para todas UFs). Caso este tipo de ajuste for utilizado em Tipo de Operação de Entrada, será buscado Base e Valor de Guia Avulsa.

027 – Crédito de Estímulo do ICMS – Igual 100 % (Saída) (C197-AM, D197 para todas UFs). Caso este tipo de ajuste for utilizado em Tipo de Operação de Entrada, será buscado Base e Valor de Guia Avulsa.

030 – Valor referente à coluna Não Tributado e Outros (Entrada e Saída) (C197 para todas UFs).

031 – Débito de ICMS ST – Importação (C197 para todas UFs).

032 – Nota Fiscal de Saída com Estorno de Débito de ICMS (C197 para todas UFs).

033 – Nota Fiscal de Entrada com IGI (C197 para todas UFs exceto BA).

034 – Devolução de Mercadoria - Ressarcimento ICMS/ST. Não gera registros X97.

035 – Nota Fiscal de Entrada com Estorno de Crédito de ICMS. Não gera registros X97.

036 – Nota Fiscal de Entrada com FUNDERSUL (C197-MS).

037 – Nota Fiscal de Entrada de Energia Elétrica com Débito de ICMS (C197-RS).

038 – Nota Fiscal de Saída com Regime Especial de Fiscalização (C197-RS).

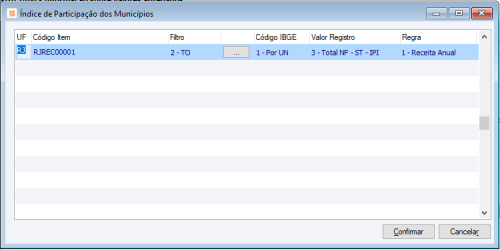

039 – Nota Fiscal de Entrada e Saída para Índice de Participação dos Municípios (C197/C597

D197, para todas as UFs exceto BA).

040 – Estorno do Débito da Nota Fiscal de Saída com Crédito Presumido (C197-SC) (gera somente pela rotina DIME).

041 – Estorno do Crédito Presumido da Nota Fiscal de Saída (C197-SC) (gera somente pela rotina DIME).

042 – Estorno do Crédito Presumido da Devolução da Nota Fiscal de Saída (C197-SC) (gera somente pela rotina DIME).

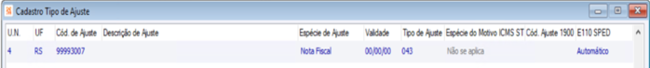

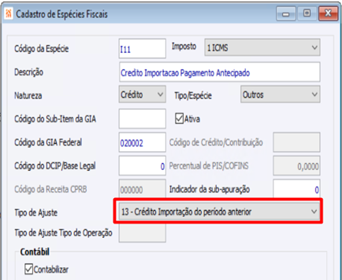

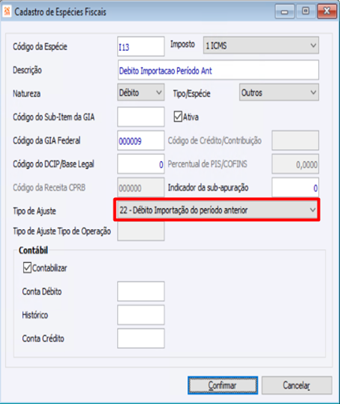

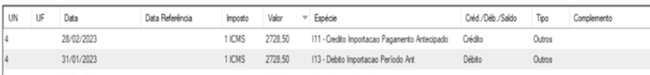

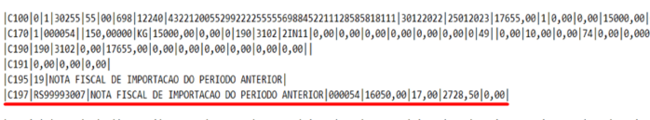

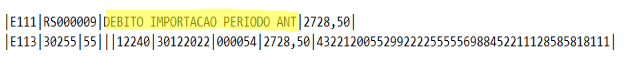

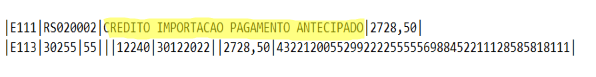

043 – Nota Fiscal de Importação do período anterior. Não gera registros X97.

044 – Nota Fiscal de Entrada com Regime Especial de Fiscalização (C197 para todas UFs exceto BA).

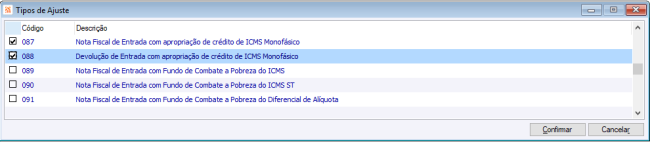

Quando ICMS ST for recolhido por GUIA avulso e estiver sendo escriturado no documento de entrada como outros, o mesmo não deverá gerar o registro C197, devido a não compor o ajuste de crédito, conf. definição do GUIA Prático da EFD.

Havendo a necessidade de mais de um código de ajuste para o mesmo item da nota, há a possibilidade de informar mais de um ajuste na configuração de tipo de operação TO - 143 - Tipo de Ajuste .

Cada tipo e código de ajuste possui tratamento específico quanto ao registro E110, em função das variações possíveis quanto a este tratamento, foi criada uma opção no cadastro de Tipo de Ajuste, onde para cada código de ajuste é possível definir se o valor correspondente será tratado como débito, crédito ou de forma automática. Da forma automática, manterá o tratamento definido como padrão. Alguns tipos de ajuste não se enquadram nesta solução, ou seja, são gerados somente com que que foi definido como padrão. Sendo eles:

Entradas:

005 – Nota Fiscal de Entrada com Crédito Presumido. Esta exceção é válida somente quando gerado pela DIME, onde é fixo Débito, quando gerado pelo EFD ICMS/IPI contempla a solução.

009 – Nota Fiscal de Importação.

018 – Conhecimento de Transporte de Entrada com Diferencial de Alíquota.

031 – Débito de ICMS ST – Importação .

039 – Nota Fiscal de Entrada e Saída para Índice de Participação dos Municípios.

042 – Estorno do Crédito Presumido da Devolução da Nota Fiscal de Saída.

044 – Nota Fiscal de Entrada com Regime Especial de Fiscalização .

Saídas:

001 – Nota Fiscal de Saída com isenção de ICMS.

003 – Nota Fiscal de Saída com Crédito Presumido.

Esta exceção é válida somente quando gerado pela DIME, onde é fixo Crédito, quando gerado pelo EFD ICMS/IPI contempla a solução.

038 – Nota Fiscal de Saída com Regime Especial de Fiscalização.

039 – Nota Fiscal de Entrada e Saída para Índice de Participação dos Municípios .

040 – Estorno do Débito da Nota Fiscal de Saída com Crédito Presumido.

042 – Estorno do Crédito Presumido da Devolução da Nota Fiscal de Saída.

044 – Nota Fiscal de Entrada com Regime Especial de Fiscalização.

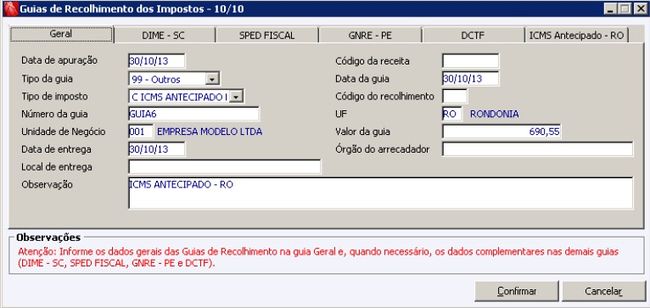

Tratamentos especiais por estado: Para o estado de Rondônia: quando necessário informar ajuste referente a ICMS pago antecipadamente, deverá ser criada Guia de Recolhimento com essa finalidade.

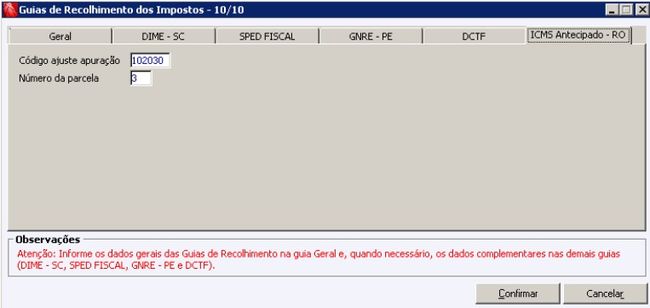

Na guia ‘ICMS Antecipado – RO’ deverão ser informados os campos ‘Código ajuste apuração’ e o ‘Número da Parcela’, ambos informados na tela da Guia de Recolhimento.

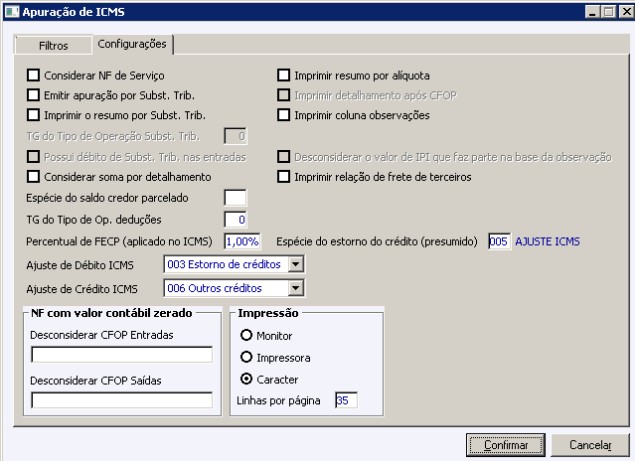

Importante: não devem ser gerados os registros 1200, 1210, 1400, 1600, 1700 e 1710. Para o estado de Santa Catarina: para o crédito presumido, deverá ser utilizado o relatório de Apuração de ICMS, informando na guia ‘Configurações’ o campo ‘Espécie do estorno do crédito (presumido)’, além de informar o campo ‘Tipo de apuração’ como “Fechamento Mensal” e houver valor acumulado do crédito presumido para que seja criado resumo de apuração.

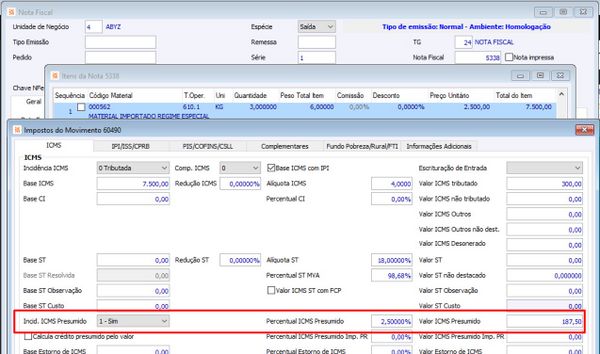

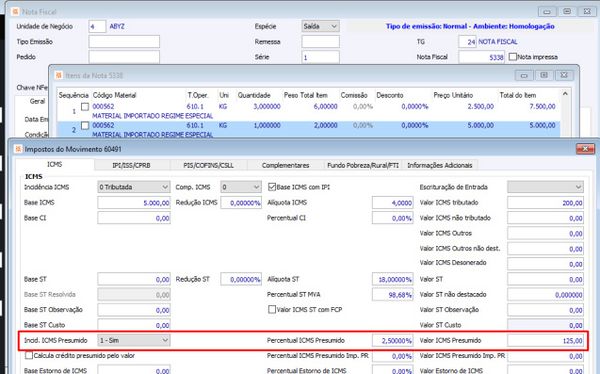

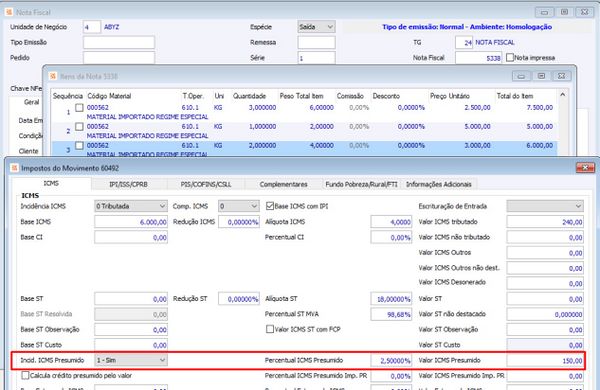

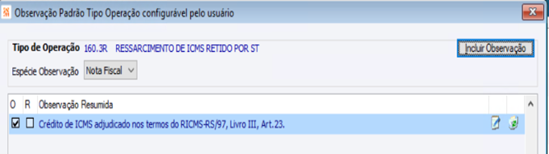

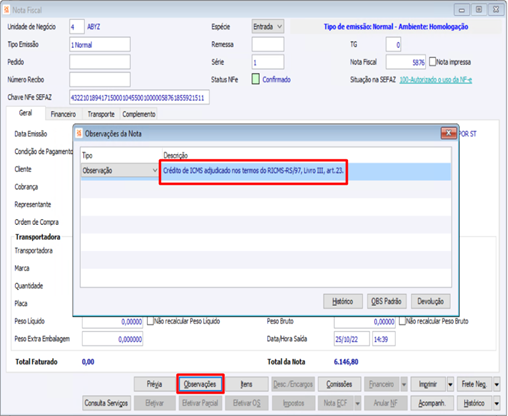

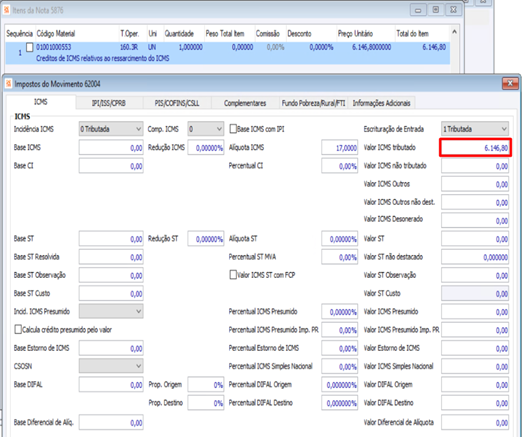

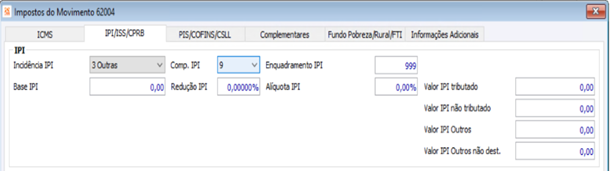

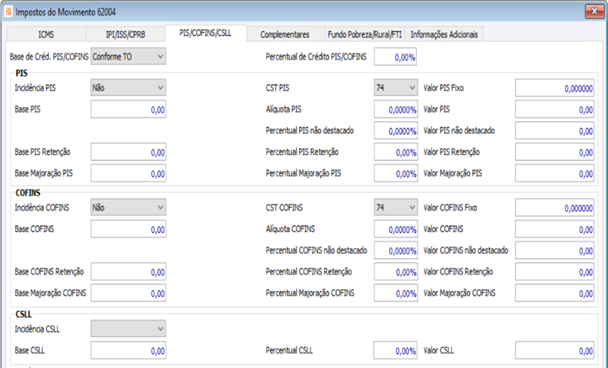

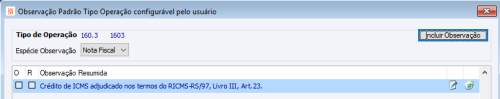

Para o estado do Rio Grande do Sul: para o crédito presumido, utilizar o relatório “Gera NFE ICMS Presumido” para que seja criada a Nota Fiscal de Entrada com o Valor ICMS, conforme a soma do crédito presumido (- devoluções) previamente calculado nas Notas Fiscais de Saída, bem como as observações (Tipo = “O” e “R”) com a informação “Crédito presumido conforme Livro I, Artigo 32, referente ao valor de ICMS” concatenadas com o valor de crédito presumido, como já é feito atualmente. Importante: a nota de débito/crédito de diferencial de alíquota que anteriormente era indicada na configuração # 125 “Nota de crédito/débito de diferencial de alíquota de ICMS no RS” do Tipo de Operação, passa a ser indicada através dos Tipos de Ajuste iguais a “014” (Nota Fiscal de Entrada com Diferencial de Alíquota) e “015” (Nota Fiscal de Saída com Diferencial de Alíquota). Para o estado de Minas Gerais: o controle de valores de ICMS ST realizados através de Guia Avulsa é considerada pelo Tipo de Ajuste = “017” (Nota Fiscal de Entrada com ICMS ST recolhido por guia avulsa).

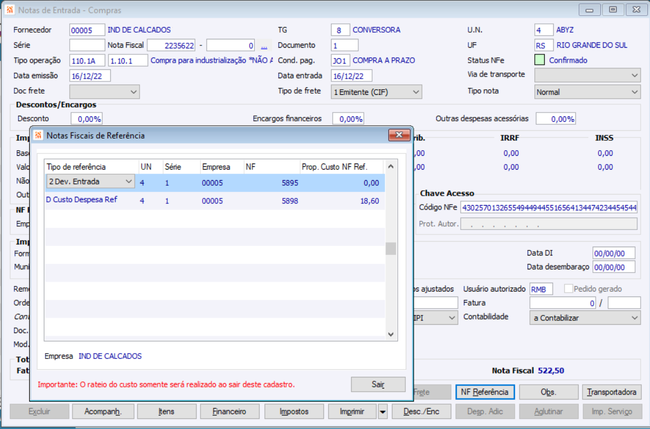

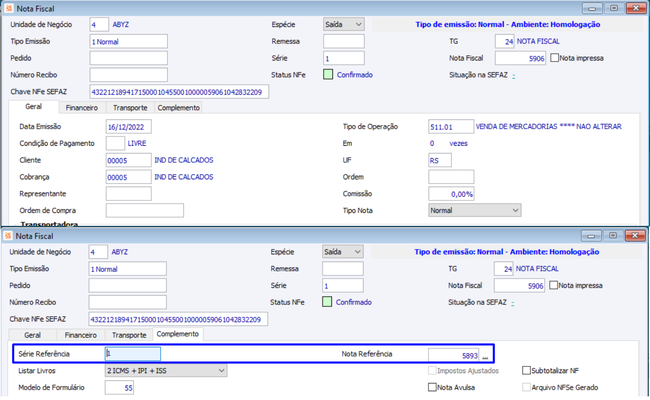

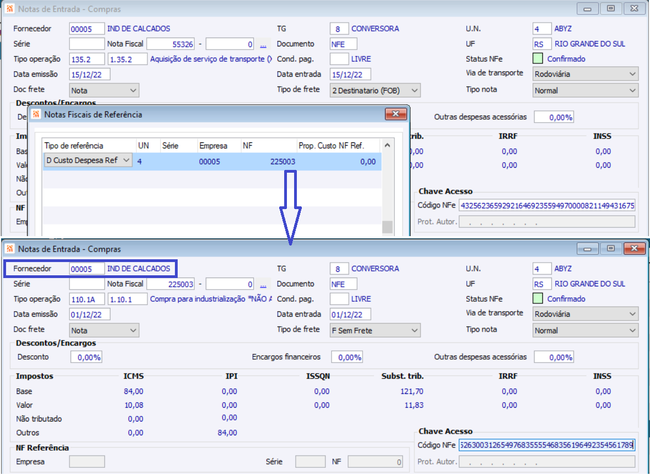

Como criar o Registro C114?

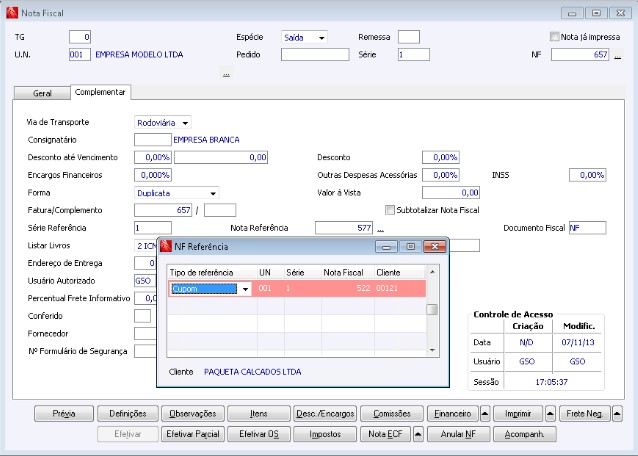

Este registro será utilizado para informar, detalhadamente, nas operações de saídas, cupons fiscais que tenham sido mencionados nas informações complementares do documento que está sendo escriturado no registro C100.

A rotina de Nota Fiscal, ao clicar no botão “...” ao lado de Nota Referência na aba Complementar, uma tela para informar as notas fiscais de cupom (Documento Fiscal = “2D”) será aberta. As notas referenciadas na nota serão geradas como registro C114.

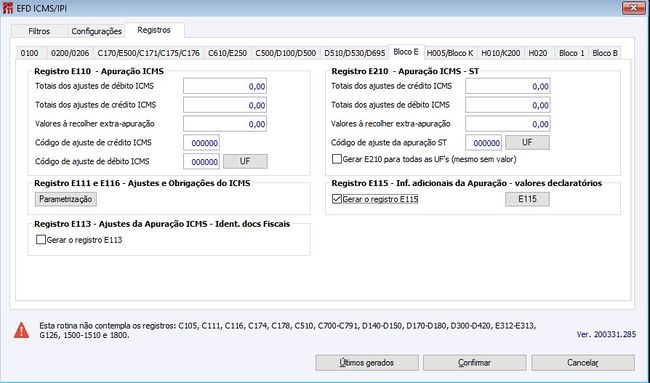

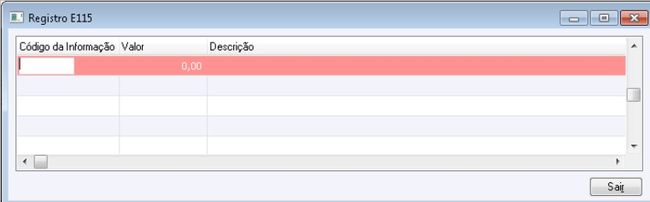

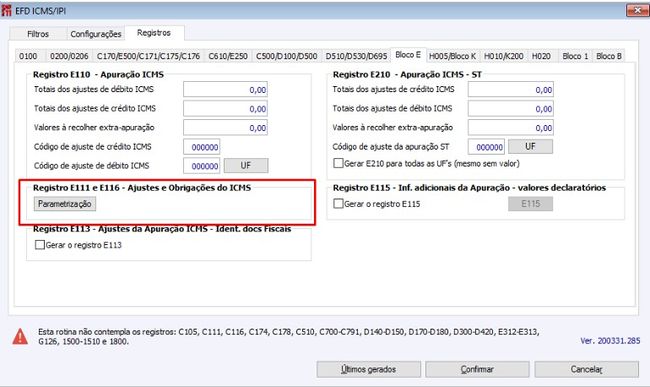

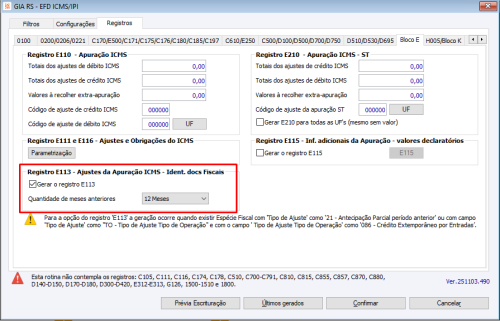

Como criar o Registro E115 (Informações adicionais da apuração – valores declaratórios)?

Na guia Registro, sub guia 'Bolco E', marcar a opção ‘Gerar o registro E115’ e acessar o botão “E115” para informar os dados para a geração do registro.

Código da informação: o código da informação adicional deve obedecer à tabela 5.2 definida pelas Secretarias de Fazenda dos Estados.

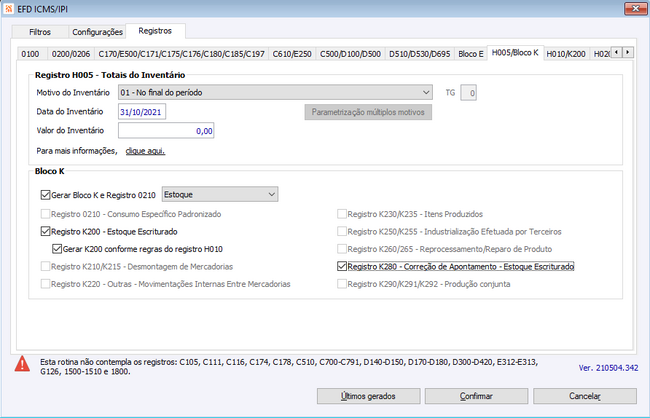

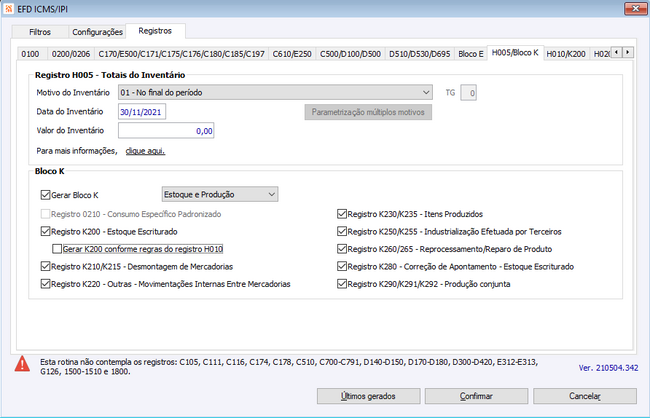

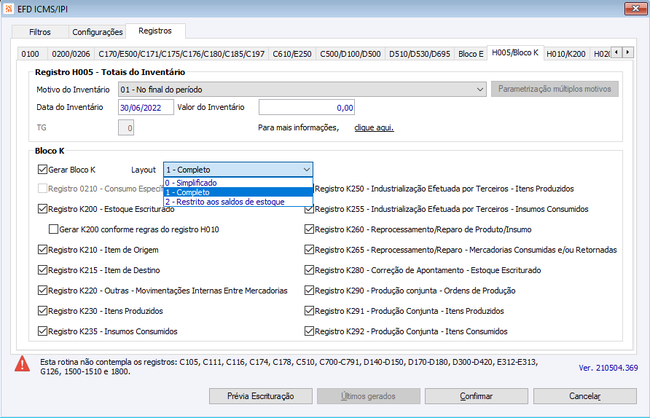

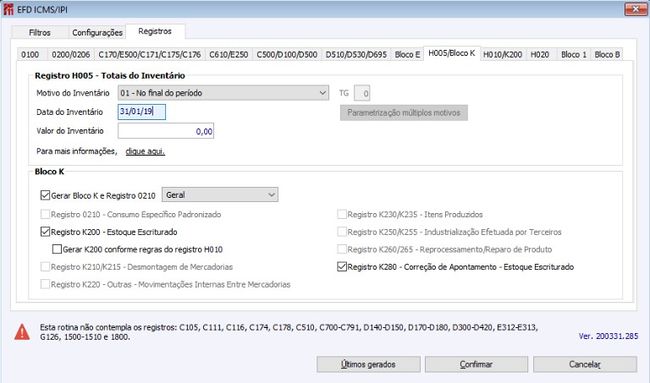

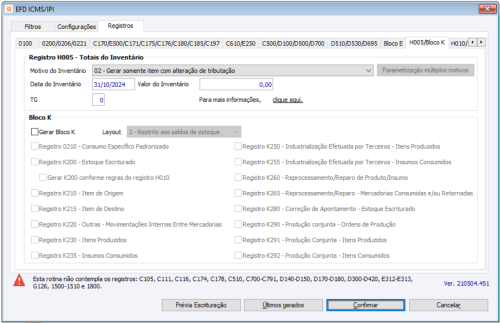

Como realizar a geração do Bloco K?

Este bloco destina-se a prestação de informações referentes a produção e estoque escriturado. A criação deste bloco no SPED Fiscal visa substituir o Registro de Controle da Produção e do Estoque, e passa a ser obrigatório aos estabelecimentos industriais ou a eles equiparados pela legislação federal e pelos atacadistas, a partir do dia 1º de janeiro de 2017.

Para geração do bloco K é necessário a utilização do layout a partir do 010.

Na guia "H005/Bloco K", na parte referente a geração do bloco k, existem duas opções para a geração:

Estoque: Com esta opção ficará habilitado somente opções para entrega de estoque do bloco K.

Quando a opção ‘Gerar Bloco K e Registro 0210’( a partir da versão 016 do SPED, somente "Gerar Bloco K"), estiver selecionada para ‘Estoque’ estará habilitado:

‘Registro K200 – Estoque Escriturado’

‘Gerar K200 conforme regras do registro H10’ (Somente habilitado se marcada a opção "Registro K200 – Estoque Escriturado").

‘Registro K280 – Correção de Apontamento – Estoque Escriturado’

Estoque e Produção: Com esta opção ficará habilitado as opções para entrega de estoque e produção do bloco K.

Quando a opção ‘Gerar Bloco K e Registro 0210’( a partir da versão 016 do SPED, somente "Gerar Bloco K") estiver selecionada para ‘Estoque e Produção’, todos os registros disponíveis estarão habilitados. Quando forem marcados o arquivos de Sped, vai gerar as informações correspondentes a cada registro.

Importante: a partir de Janeiro de 2022, versão 016, o registro 0210 não será mais gerado conforme determinação da NT 2021.001 V1.0( versão 3.0.7 do Guia Pratico da EFD ICMS IPI).

Versão 017 - A partir de Janeiro 2023

A partir da [Versão221107 1], ficará liberado o leiaute 2023 para entrega do bloco K. Nele teremos novas opções para a geração, registrando no bloco K010.

Nova tela para a geração do bloco na versão 017:

Simplificado: neste leiaute serão gerados os registros K200, K220, K230, K250, K280, K290 e K291, ou seja, além do estoque, poderão ser entregues os registros que correspondem ao itens que deram entrada por produção.

Completo: neste leiaute serão gerados os registros K200, K210, K215, K220, K230, K235, K250, K255, K260, K265, K280, K290, K291 e K292 ou seja, além do estoque, poderão ser entregues todos os registros disponíveis.

Restrito aos saldos de Estoque: neste leiaute serão gerados os registros K200 e K280, além do estoque, poderão ser entregues as correções de apontamento.

Quais as alterações na estrutura do SPED com a inclusão do Bloco K?

Com a seleção da opção “Gerar registros do Bloco K – Controle da Produção e do estoque”, localizada na guia Registros, subguia K001/K990, além do Bloco K, o registro 0210 será criado.

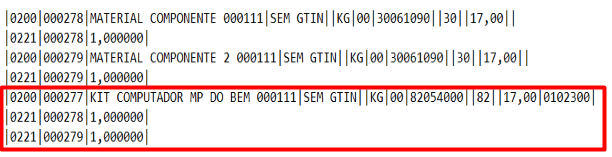

O registro 0210 é um registro filho do 0200, sendo obrigatório a todos os estabelecimentos enquadrados na apresentação do Bloco K, com exceção dos atacadistas. Deve existir somente para mercadorias do tipo 03 (Produto em Processo) e 04 (Produto Acabado).

Nesse registro, deve ser informado o consumo específico padronizado e a perda normal percentual de um insumo/componente para se produzir uma unidade de produto resultante, segundo as técnicas de produção de sua atividade, referentes aos produtos que foram fabricados pelo próprio estabelecimento ou por terceiro. Ou seja, este registro apresentará a Engenharia do material.

|0200|000095|PASTILHAS 3G AO LEITE|7898186210954||UN|03|18063210||85||17,00|

|0210|001941|0,003333|5,6789|

|0210|002710|0,001031|1,2345|

Importante: a partir de Janeiro de 2022, versão 016, o registro 0210 não será mais gerado conforme determinação da NT 2021.001 V1.0( versão 3.0.7 do Guia Pratico da EFD ICMS IPI).

Já estruturação do Bloco K se dará da seguinte maneira:

K001 (Abertura)

K010 (Leiaute)

K100 (Período)

K200 (Estoque)

K210 (Desmontagem de mercadorias – Item de origem)

K215 (Desmontagem de mercadorias – Itens de destino)

K220 (Movimentação Avulsa)

K230 (Produção Interna)

K235 (Consumos)

K250 (Produção em Terceiros)

K255 (Consumos)

K260 (Reparo ou Retrabalho)

K265 (Consumos)

K280 (Correção de Apontamento)

K290 (Produção conjunta - Ordem de produção)

K291 (Produção conjunta - Itens produzidos)

K292 (Produção conjunta - Insumos consumidos)

K990 (Encerramento)

Registro K001: É a abertura do bloco. É formado por apenas dois campos, sendo o primeiro campo o texto fixo contendo "K001" e o segundo campo o indicador de movimento (0 = bloco com dados informados e 1 = bloco sem dados informados).

Exemplo:|K001|0|

Registro K010: Este registro indica o tipo de leiaute que o contribuinte adotou na informação do bloco K. Registro disponível no leiaute 017, para entregas a partir de 2023.

Exemplo:|K010|2|

Registro K100: Refere-se ao período de apuração do ICMS ou do IPI. É formado por 3 campos, sendo o primeiro o texto fixo contendo “K100”, seguido da data inicial e final a que a apuração se refere.

Exemplo: |K100|01012016|31012016|

Registro K200: Informa o estoque final escriturado do período de apuração informado no Registro K100, por tipo de estoque, das mercadorias de tipos 00 (Mercadoria para Revenda), 01 (Matéria-Prima), 02 (Embalagem), 03 (Produto em Processo), 04 (Produto Acabado), 05 (Subproduto) e 10 (Outros insumos).

Exemplo: |K200|31012016|000061|60,000|0||

Importante: Ao marcar a opção para gerar o registro K200, ficara habilitada opção para gerar o mesmo se utilizando dos filtros do registro H010. Serão considerados os filtros de Centro de Armazenagem e Grupo, que estão disponíveis na aba H010/K200.

Registro K210: é denominado como “Desmontagem de mercadorias – Item de origem”, e apresenta os produtos que saíram do estoque no período de apuração para serem desmontados, incluindo a ordem de serviço, a data inicial da ordem, a data de conclusão da ordem, o código do produto e a quantidade que saiu do estoque.

Registro K215: é denominado como “Desmontagem de mercadorias – Itens de destino”, e apresenta os produtos que entraram no estoque no período de apuração através da desmontagem do produto informado no K210, incluindo o código do produto e a quantidade que entrou no estoque.

Exemplo:

|K210|26012022|26012022|15210|01001000305|1,000|

|K215|01001000291|2,000|

|K215|01001000292|1,000|

|K215|01001000293|10,000|

Registro K220: Este registro informa a movimentação interna entre mercadorias, que não se enquadre nas movimentações internas já informadas nos Registros K230 e K235: produção acabada e consumo no processo produtivo, respectivamente.

São os registros equivalentes aos Movimentos Avulsos via OP no Cigam.

Exemplo:

|K220|12032018|0100100004|0100100006|2,000|

Registro K230: Este registro tem o objetivo de informar a produção de produto em processo (tipo 03) e produto acabado (tipo 04). Deverá existir mesmo que a quantidade de produção acabada seja igual a zero, nas situações em que exista o consumo de item componente/insumo no registro filho K235.

Registro K235: Este registro informa o consumo de mercadoria no processo produtivo, vinculado ao produto resultante informado no registro K230.

Exemplo de Ordem de Produção encerrada:

|K230|23012016||299442|000238|313,000

|K235|09012016|003571|313,000||

|K235|09012016|001941|39,438||

|K235|09012016|002468|313,000||

|K235|09012016|009157|313,000||

No exemplo acima, o último campo do registro K230 apresenta a quantidade de produção acabada e, no registro K235, lista todos os insumos consumidos.

Exemplo de Ordem de Produção em aberto:

|K230|30012016||323708|007252|0,000|

|K235|30012016|002233|2,000||

Já no caso de Ordens em Produção que ainda estão em aberto, o campo 6 do registro K230 ‘Quantidade de produção acabada’ ficará zerado, e serão listados no registro K235 apenas os insumos já consumidos.

Registro K250: Este registro tem o objetivo de informar os produtos que foram industrializados por terceiros e sua quantidade.

Registro K255: Este registro apresenta o consumo de mercadoria no processo produtivo. É vinculado ao produto resultante informado no Registro K250.

Exemplo:

|K250|30012016|007252|2,000|

|K255|30012016|1425235|2,00||

Registro K260: Este registro tem o objetivo de informar a saída do estoque de um produto/insumo para ser reprocessado no período de apuração do Registro K100, em que o produto/insumo reprocessado/reparado permaneça com o mesmo código após o reprocessamento no próprio estabelecimento do informante.

Registro K265: Este registro tem o objetivo de informar o consumo de mercadoria e/ou o retorno de mercadoria ao estoque, ocorridos no reprocessamento/reparo de produto/insumo informado no Registro K260.

Exemplo de Registro Gerado:

|K260|9589|000305|17122019|30,000000|17122019|30,000000|

|K265|000291|30,000000|0|

|K265|000295|30,000000|0|

|K265|000294|30,000000|0|

|K265|000293|30,000000|0|

|K265|000292|30,000000|0|

Registro K280: Este registro tem o objetivo de escriturar correção de apontamento de estoque escriturado de período de apuração anterior, escriturado no Registro K200.

Se a diferença não for decorrente de erro de apontamento, deverá ser tratada através de emissão de Nota Fiscal. Cabe lembrar que a necessidade de apontamento é conhecida dentro do próprio mês, não há que se falar em utilização do registro. A correção deverá ser efetuada nos próprios registros originais relativos ao mês de referência.

As correções devem ocorrer, obrigatoriamente, entre o levantamento de 02 inventários, levando em consideração a "Data do inventário" informada no campo "DT_INV" do Registro H005, uma vez que com a contagem do estoque, se terá conhecimento de uma eventual necessidade de correção de apontamento.

Exemplo:

|K280|31122018|01020000101||10,000|0|000005|

|K280|31012019|01020000101||10,000|0|000005|

|K280|28022019|01020000101||10,000|0|000005|

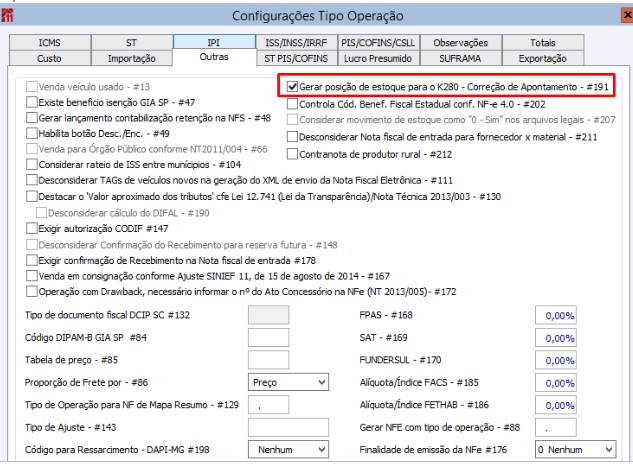

Para gerar a informação do bloco K280 é necessário avaliar e seguir alguns processos conforme abaixo:

Gerar ultimo ID da tabela 847

Criar um tipo de operação para ajuste de entrada e um tipo de operação para ajuste de saída, nestes tipos de operação deve-se marcar a configuração #191.

Esta opção somente estará liberada se o Tipo de Operação: não estar marcado para faturar, não atualizar preço médio, o primeiro dígito do CFOP deve ser diferente de 1, 2, 3, 5, 6 ou 7.

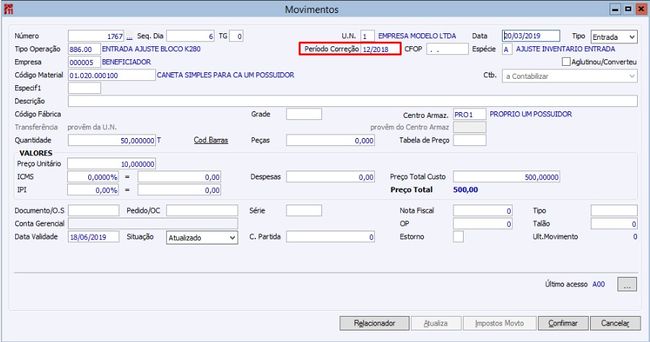

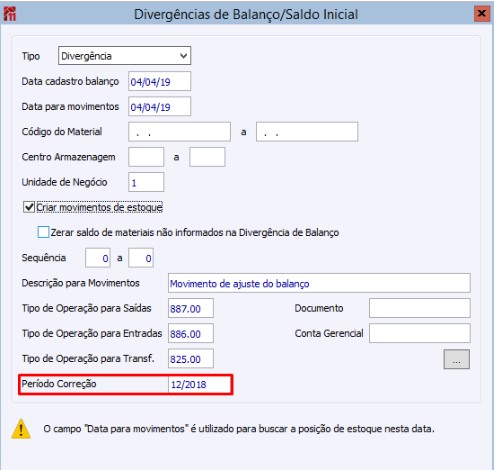

Os ajustes poderão ser feitos nos programas CG00343 – Movimentos e CG00247 – Balanço Apurado. Quando inserido os tipos de operação cadastrados para o ajuste, será liberado um campo para informar sobre qual período será realizado o ajuste.

Validação de movimento x mês é pela Unidade de Negócio, Centro de Armazenagem, Código do material, Especifs, Empresa e Data do Movimento. Caso já tenha um movimento nos critérios informados, deve atualizar movimento existente, pois não vai permitir novo movimento na mesma data.

Exemplo: Se realizar um ajuste em um inventario referente a um período fechado a 3 meses, deve informar o período da correção e sistema vai realizar a inserção de linhas nos períodos posteriores de forma automática ao gerar o bloco K280.

Exemplo das telas para realizar o ajuste:

CG00343 - Movimentos

CG00247 – Balanço Apurado

Obs: Caso correções possuam CAs com múltiplos possuidores, ajuste somente deve ser realizado via programa CG00343 – Movimentos.

Após realizados ajustes deve ser gerado Sped com a opção de para gerar o bloco K 280.

Exemplo de arquivo Gerado:

|K280|30112018|01020000009|668,000||0||

|K280|31122018|01020000009||660363,000|0||

|K280|31122018|01020000101||10,000|0|000005|

|K280|31122018|01020000101||30,000|0|000007|

|K280|31122018|01020000102|2,000||0|000005|

|K280|31122018|01020000102||2,000|0|000007|

|K280|31122018|01020000100|50,000||1|000005|

|K280|31122018|01020000100||100,000|2|000005|

|K280|31012019|01020000101||10,000|0|000005|

|K280|31012019|01020000102||2,000|0|000007|

|K280|31012019|01020000102|2,000||0|000005|

|K280|31012019|01020000101||30,000|0|000007|

|K280|31012019|01020000009||660363,000|0||

|K280|31012019|01020000100|50,000||1|000005|

|K280|31012019|01020000100||100,000|2|000005|

|K280|28022019|01020000101||10,000|0|000005|

|K280|28022019|01020000101||30,000|0|000007|

|K280|28022019|01020000102|2,000||0|000005|

|K280|28022019|01020000102||2,000|0|000007|

|K280|28022019|01020000009||660363,000|0||

|K280|28022019|01020000100|50,000||1|000005|

|K280|28022019|01020000100||100,000|2|000005|

Registro K290:é denominado como "Produção conjunta - Ordem de produção", e apresenta a informação da ordem de produção da produção conjunta. Entende-se por produção conjunta a produção de mais de um produto resultante, classificados como co-produtos, a partir do consumo de um ou mais insumos em um processo produtivo comum.

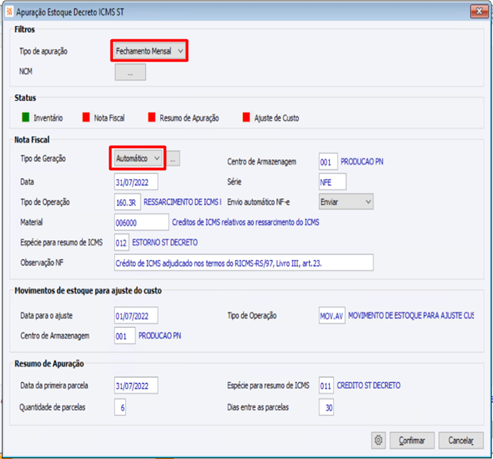

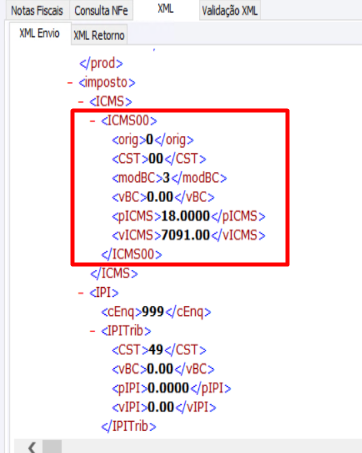

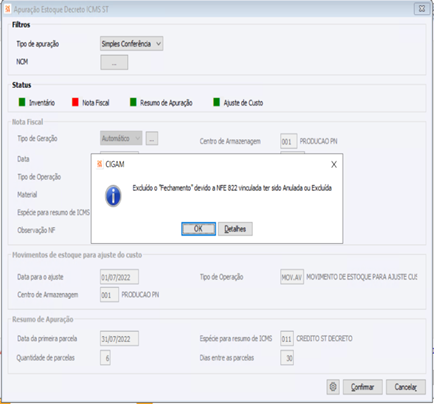

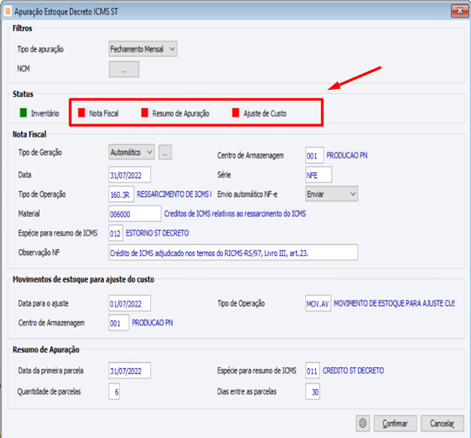

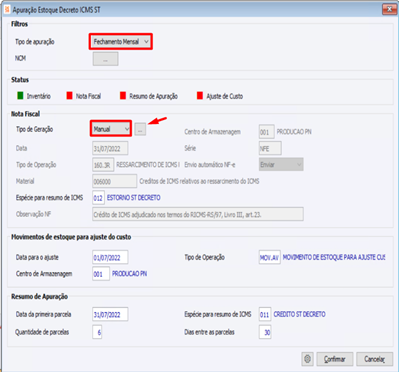

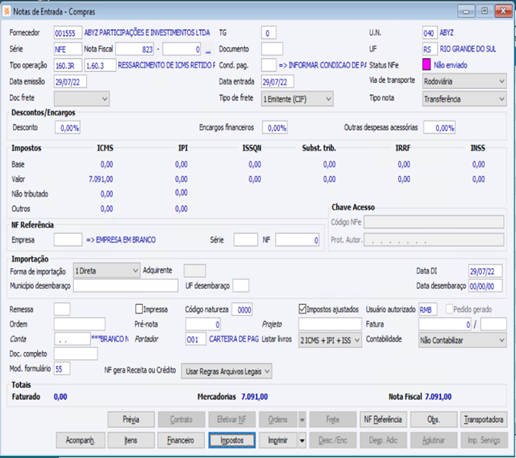

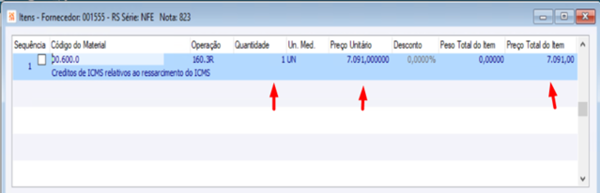

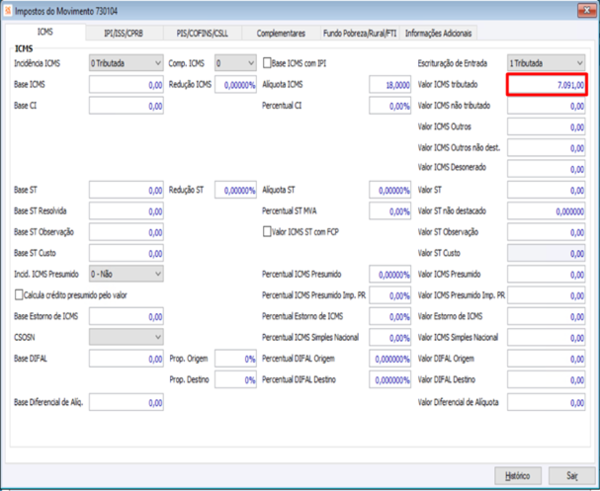

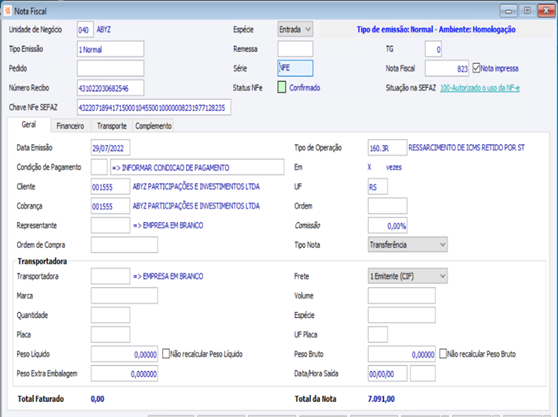

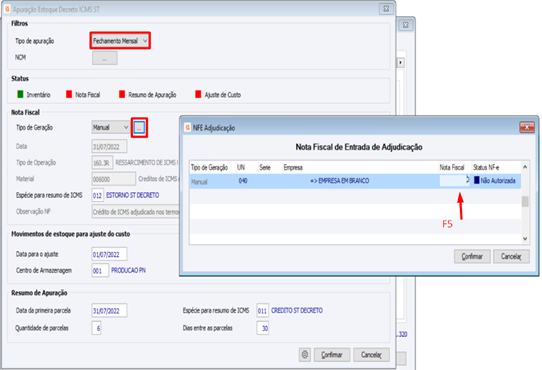

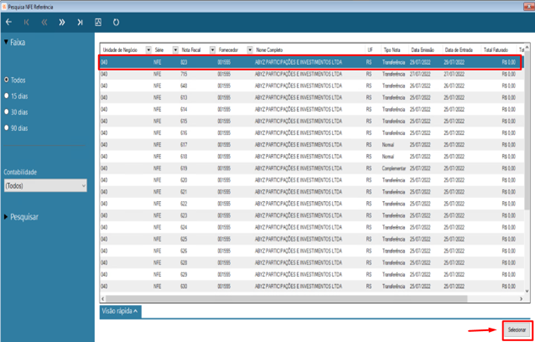

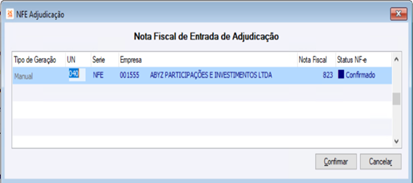

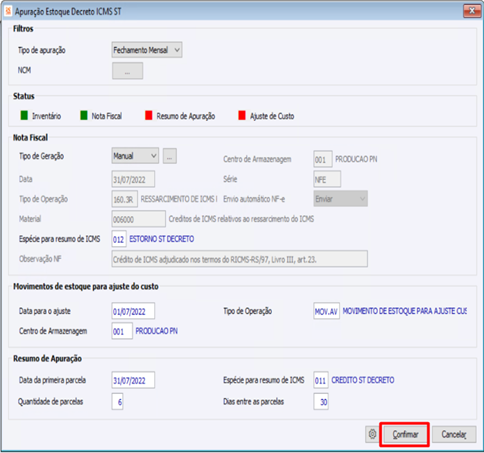

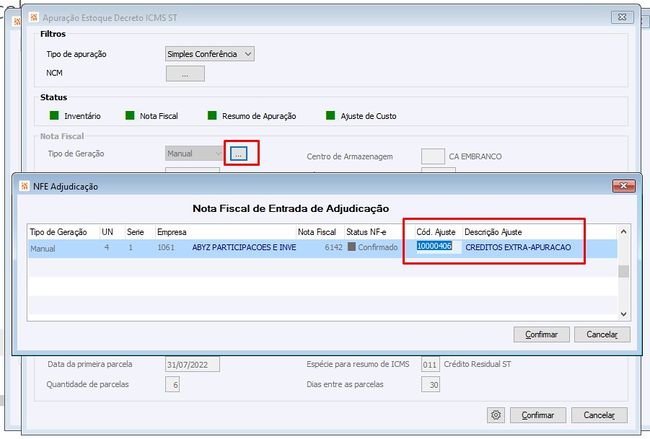

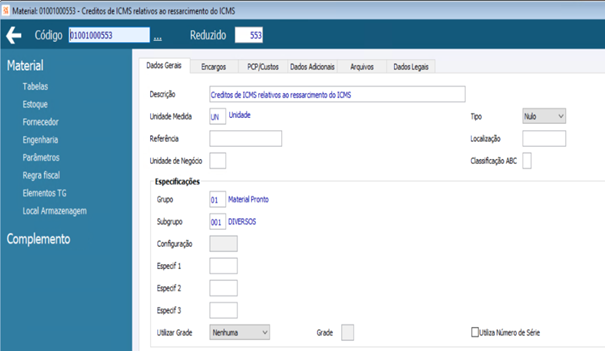

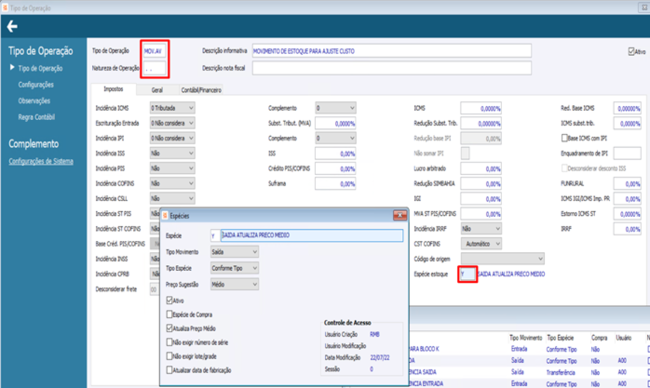

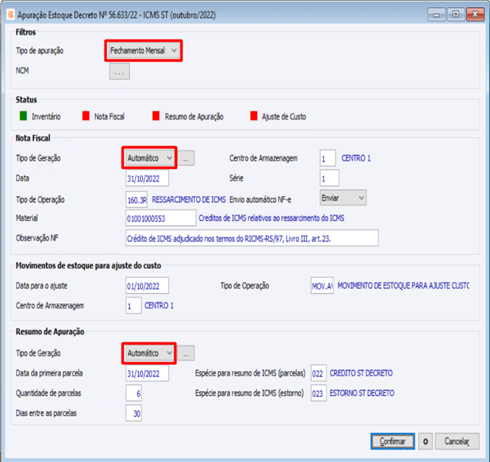

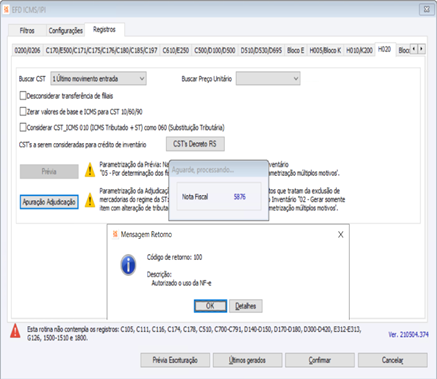

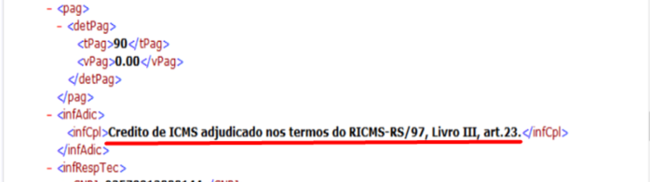

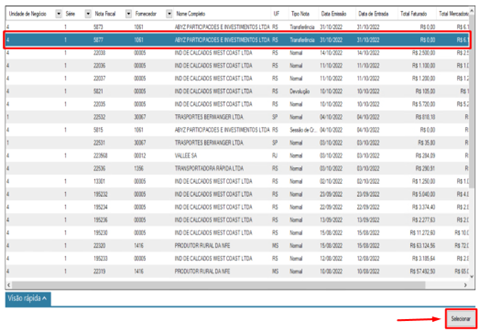

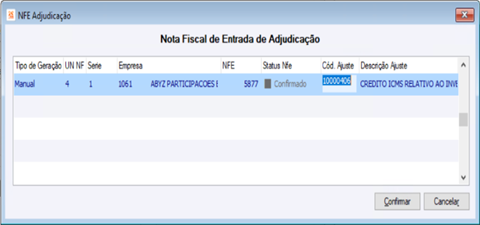

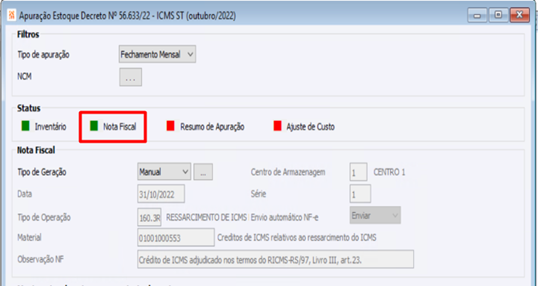

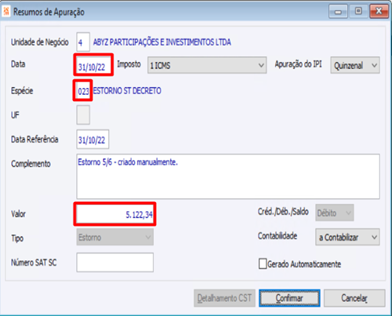

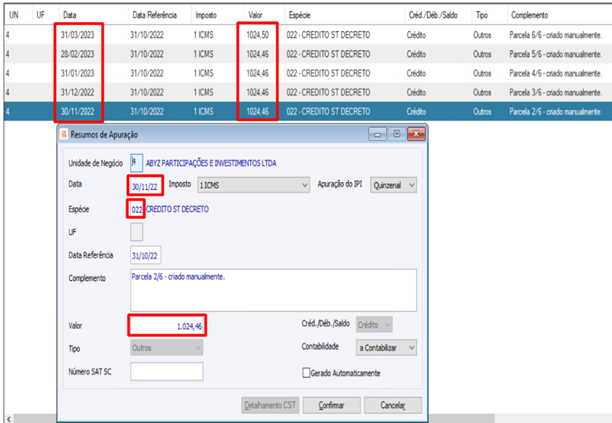

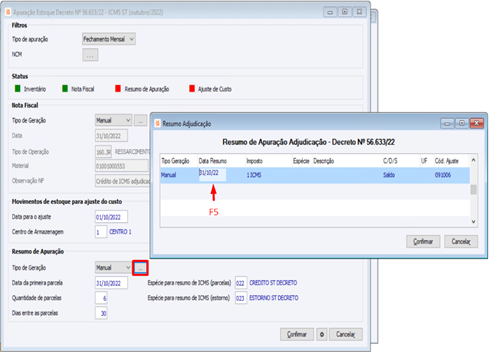

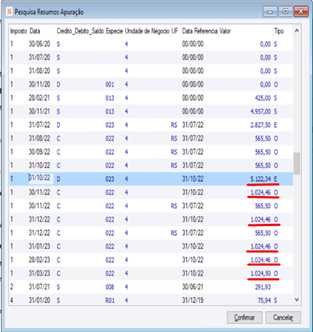

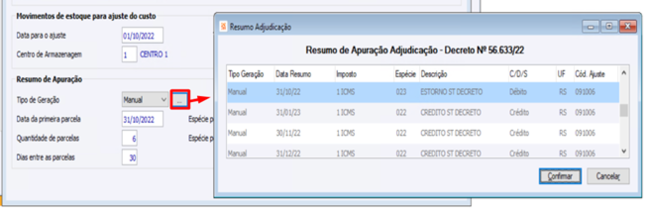

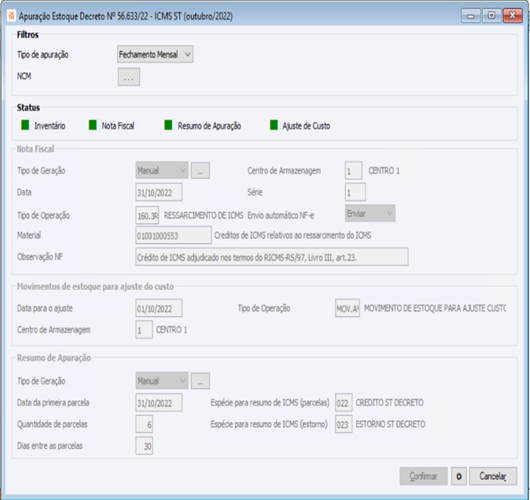

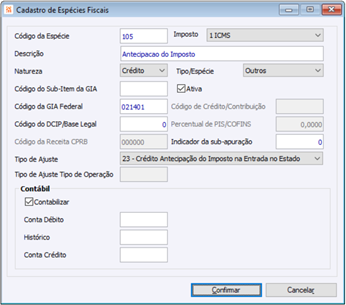

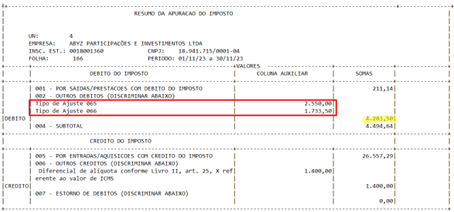

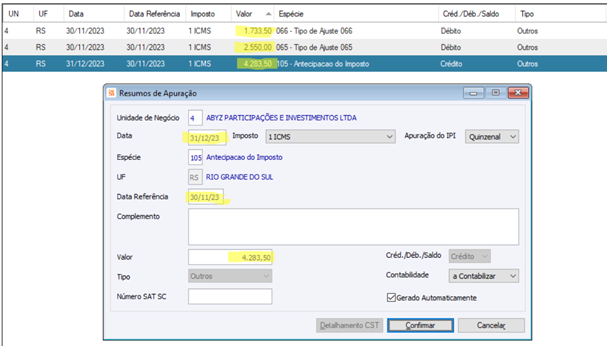

Atenção, é importante não confundir co-produto com subproduto. Os subprodutos gerados em um processo produtivo não devem ser escriturados no Bloco K e não devem ser considerados como produção conjunta.