LF - Como Fazer - SUFRAMA

Índice

- 1 SUFRAMA

- 1.1 Onde cadastrar a inscrição SUFRAMA?

- 1.2 Como cadastrar o tipo de operação do SUFRAMA?

- 1.3 Quais configurações devem ser parametrizadas para o cálculo do SUFRAMA?

- 1.4 Como cadastrar as observações referentes ao SUFRAMA?

- 1.5 Como ficará o cálculo da Nota Fiscal referente a inscrição SUFRAMA?

- 1.6 Como ficará a Nota Fiscal para cliente do Lucro Real?

- 1.7 Como parametrizar o Tipo de Operação de forma que o valor de PIS/COFINS seja descontado da Base de Cálculo de Suframa?

- 1.8 Observações:

SUFRAMA

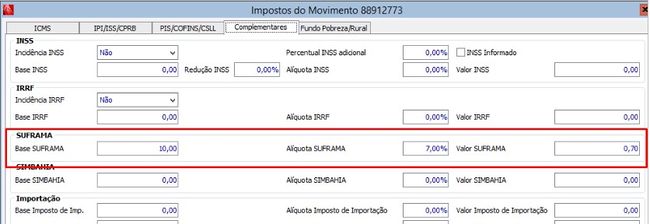

SUFRAMA é um desconto concedido às empresas situadas na Zona Franca de Manaus e áreas de livre comércio que estão devidamente cadastradas na Superintendência da Zona Franca de Manaus.

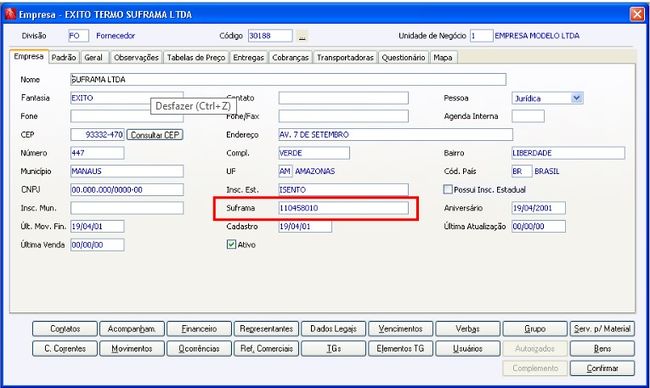

Onde cadastrar a inscrição SUFRAMA?

A inscrição SUFRAMA deverá ser informada no cadastro da empresa no campo ‘SUFRAMA’ da guia ‘Empresa”.

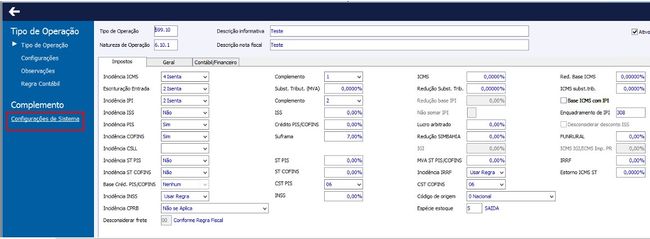

Como cadastrar o tipo de operação do SUFRAMA?

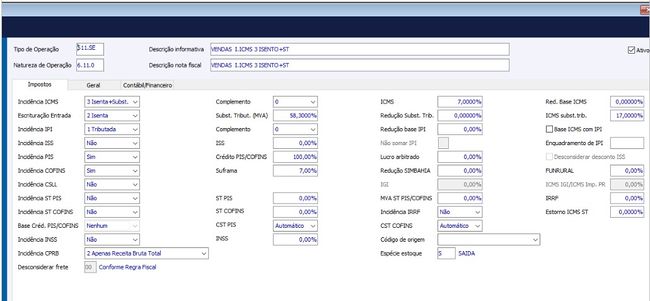

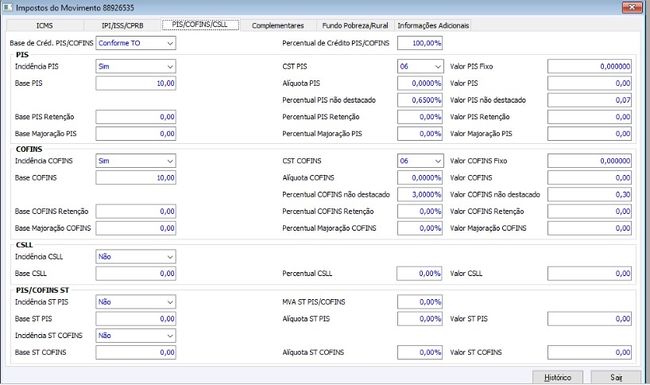

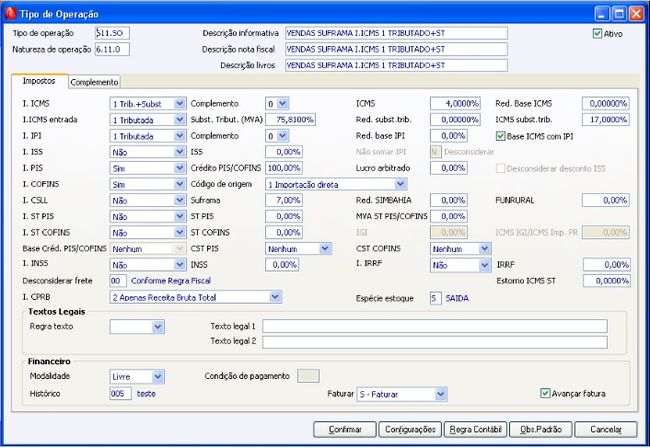

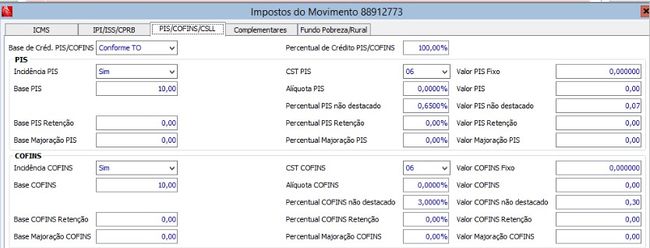

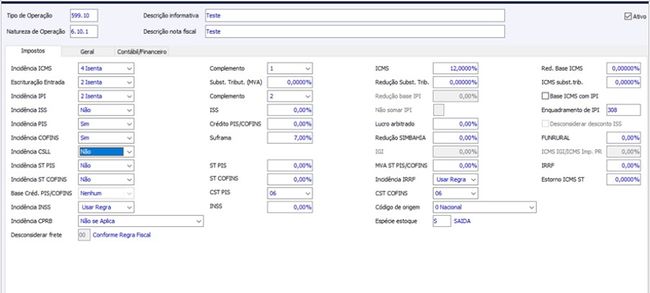

O percentual do SUFRAMA devera ser cadastrado no campo ‘SUFRAMA’ da guia ‘Impostos’ do Tipo de Operação. Será calculado se a I.ICMS for "0 Tributada" ,"1 Trib.+ Subst.", ”3 Isenta + Subst.” e “4 Isenta”, porém para Incidência “0” e “1” a 'origem da mercadoria' do movimento deverá ser "1 importação direta” ou “2 Importação indireta". O CST PIS/COFINS das Notas Fiscais de saída deverão estar ‘01 Operação Tributável com Alíquota Básica’ (venda para empresas de Lucro Real, ver tópico “Como ficará a Nota Fiscal para cliente do Lucro Real”) ou ‘06 Operação tributável a alíquota zero’.

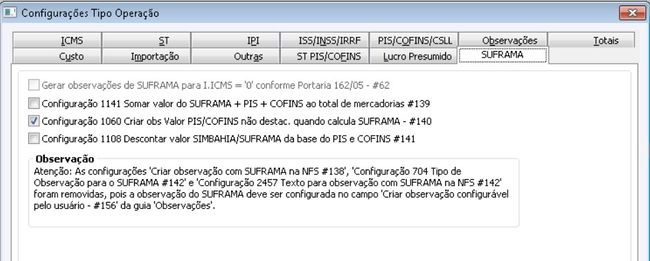

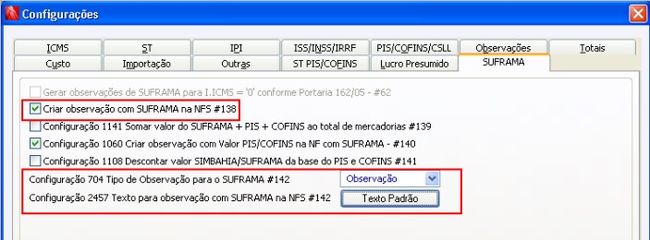

Quais configurações devem ser parametrizadas para o cálculo do SUFRAMA?

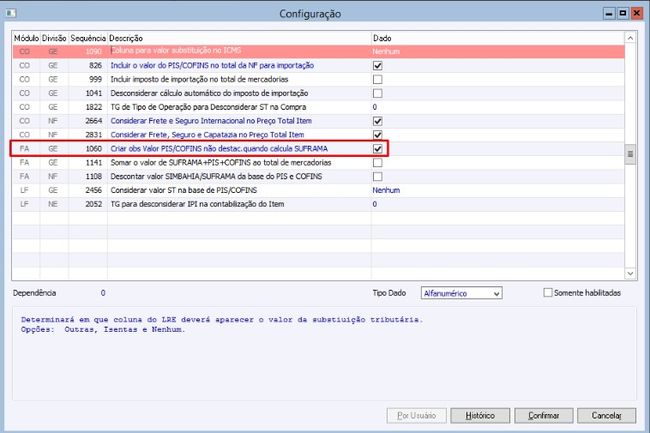

A configuração “FA – GE – 1060 Criar obs Valor PIS/COFINS não destac. quando calcula SUFRAMA”. Deve estar marcada e fará o seguinte tratamento: Se o item da NFS/Pedido possuir valor de SUFRAMA será calculado o valor de PIS/COFINS não destacado no imposto movimento, será apresentado no quadro de dados adicionais da NF uma observação do Tipo "Obs" contendo o valor do PIS/COFINS.

“LF – GE – 2456 - Considerar valor ST na base de PIS/COFINS” com a opção: “Nenhum”. OBS: Essa configuração substituirá as configurações “CO – GE – 1101 Considerar valor Subst. Trib na base do PIS/COFINS” e “FA – NF – 1114 Considerar valor Subst. Tributária na base do PIS/COFINS”.

“FA – NF – 2457 - Texto para observação com SUFRAMA na NFS”.

A partir da release 151104 utilizar configurações 156 e 158 do TO, para criar observação quanto ao Suframa.

Configuração “FA – NF – 1108 - Descontar valor SIMBAHIA/SUFRAMA da base do PIS e COFINS” deve estar desmarcada. Quando a configuração de TO ‘Considerar desconto de PIS/COFINS na base do SUFRAMA’ #234 estiver marcada, independente da parametrização da “FA – NF – 1108 - Descontar valor SIMBAHIA/SUFRAMA da base do PIS e COFINS” o Suframa não interferirá na Base de Cálculo de PIS/COFINS.

Configuração “FA –GE – 1141 - Somar o valor de SUFRAMA+PIS+COFINS ao total de mercadorias” deve estar desmarcada.

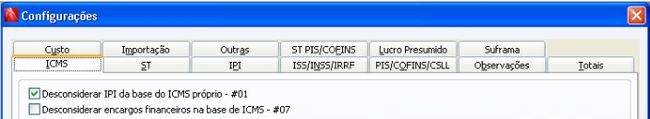

Configuração “CO – 1024 - Considerar o valor IPI após a redução para base substituição“ deve estar marcada.

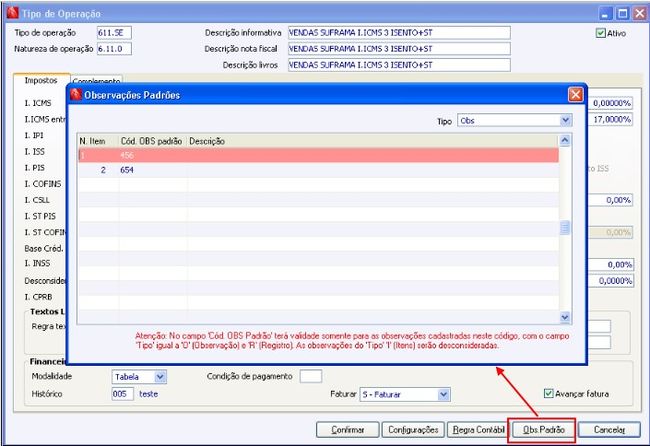

Configurações do Tipo de Operação:

Na tela de configuração de TO da versão otimizada é necessário acessar a configuração # 140 ‘Configuração 1060 Criar obs Valor PIS/COFINS não destac. quando calcula SUFRAMA’ pela opção ‘Configurações de sistema’, ou acessar a configuração como é acessado habitualmente as configurações de sistema (Utilidades/Diversos – Genéricos – Parâmetros – Configurações).

OBS: A configuração “Criar observação com SUFRAMA na NFS#138” substituirá a configuração “FA –NF – 1961 TG para observação com Valor PIS/COFINS na NF com SUFRAMA”.

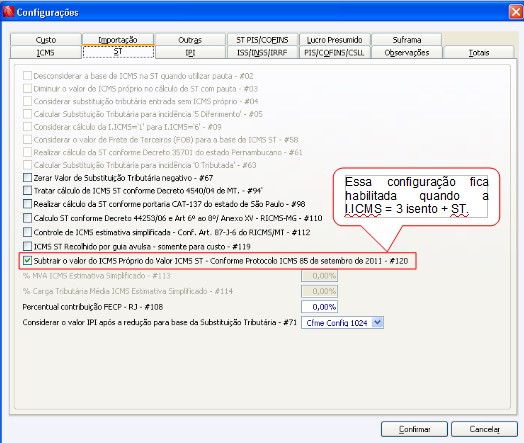

Quando a configuração #120 estiver marcada o valor de ICMS isento será subtraido do valor ICMS ST.

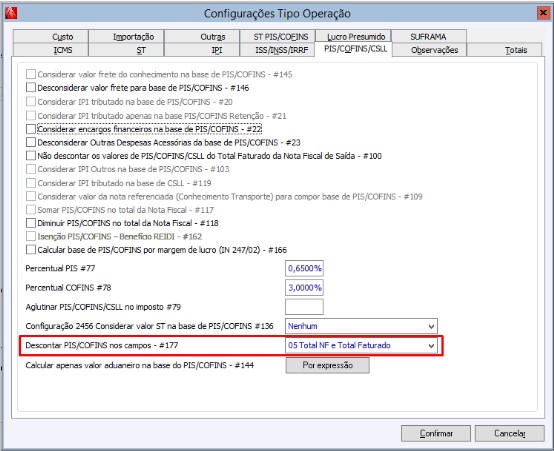

Quando a emissão da nota fiscal for para cliente do regime Lucro real, a configuração ‘Descontar PIS/COFINS no campos #177’ deve estar “8 nenhum”. Para demais casos deve estar configurada como “05 Total NF e Total faturado”.

Quando possui IPI tributado:

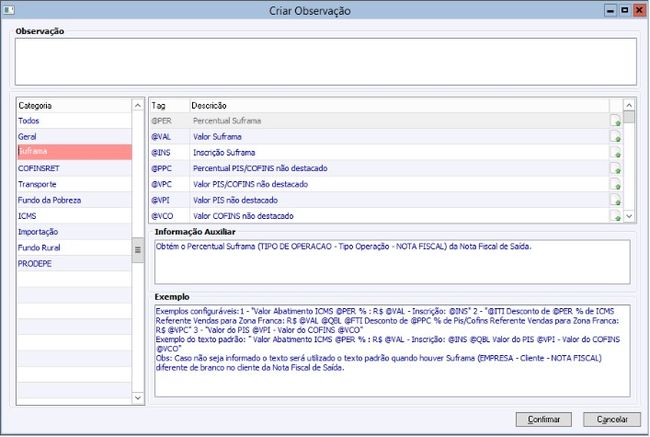

Como cadastrar as observações referentes ao SUFRAMA?

A observação do SUFRAMA poderá ser parametrizada conforme necessidade, essa configuração poderá ser feita nas configurações do Tipo de operação.

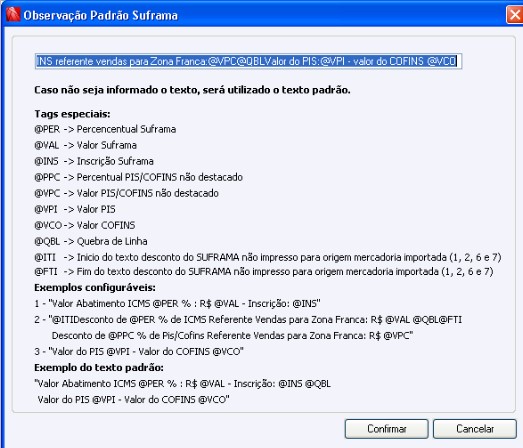

“FA – NF – 2457 - Texto para observação com SUFRAMA na NFS”. Essa configuração poderá ser parametrizada acessando as configurações do tipo de operação:

Na configuração “704 Tipo de Observação para o SUFRAMA # 142” poderá ser parametrizado se a configuração será do tipo “registro”, “observação” ou “ambas”.

O botão da configuração 2457 ficará habilitada quando a opção “criar observação com SUFRAMA na NFS # 138” estiver marcada.

Cadastrada a seguinte observação no Tipo de operação:

Desconto de @PER de ICMS referente vendas para Zona Franca: R$@VAL@QBLDesconto de @PPC de PIS/COFINS referente vendas para Zona Franca:@VPC@QBLValor do PIS:@VPI - valor do COFINS @VCO.

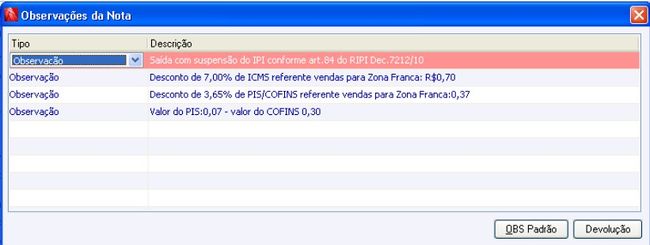

Resultado da Observação:

Caso não seja informado dados no botão “Texto padrão”, será utilizado o texto padrão.

As demais observações legais a serem impressas na Nota Fiscal referentes ao SUFRAMA, deverão ser cadastradas nas observações padrão.

OBS: Caso as configurações ‘Criar observação com SUFRAMA na NFS #138’, ‘Configuração 704 Tipo de Observação para o SUFRAMA #142’ e ‘Configuração 2457 Texto para observação com SUFRAMA na NFS #142’ não estejam na aba Suframa, significa que a versão do Cigam está com a nova solução chamada “Observação Configurável”. Leia o manual “Como Fazer – Observação Configurável.doc” para saber como configurar a observação do SUFRAMA pela “Observação Configurável”.

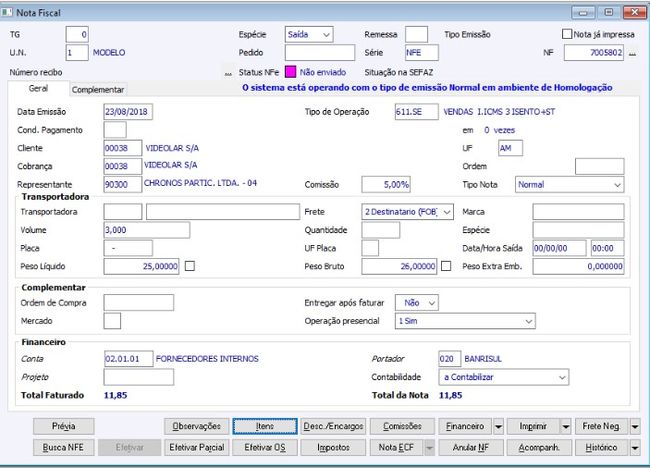

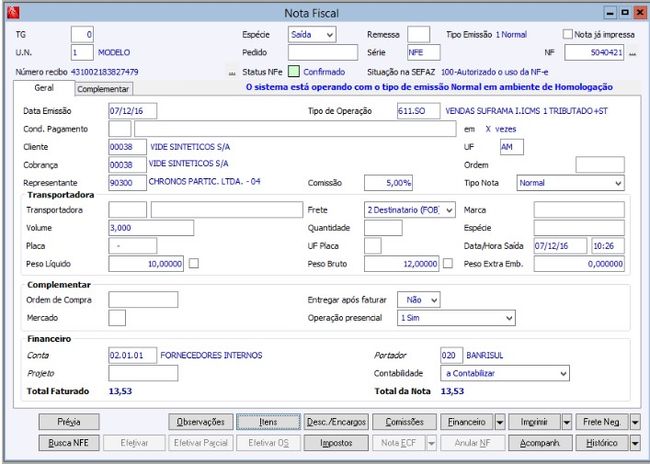

Como ficará o cálculo da Nota Fiscal referente a inscrição SUFRAMA?

Quando a incidência do ICMS for “3 Isento + ST” ou “4 Isento” e a origem do material for “0 Nacional”, “3 Nacional - Import.sup. 40% e inferior ou igual a 70%”, “4 Nacional Decreto Lei”, “5 Nacional – Import. Inf/igual 40%” ou “8 Nacional – Import. superior a 70%” será feito o seguinte cálculo:

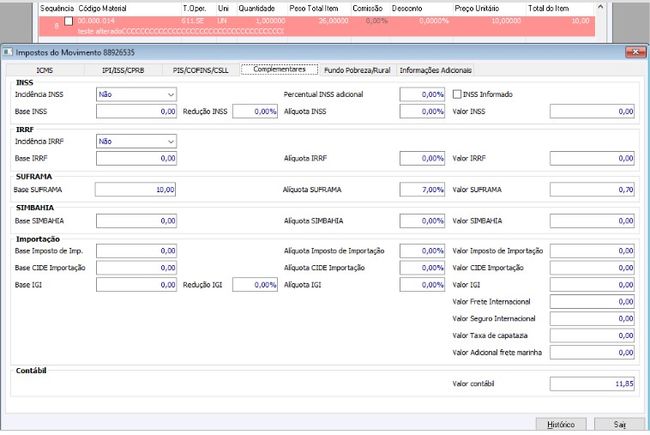

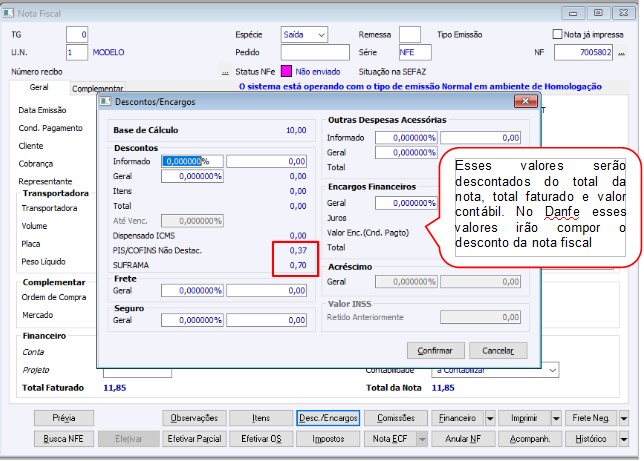

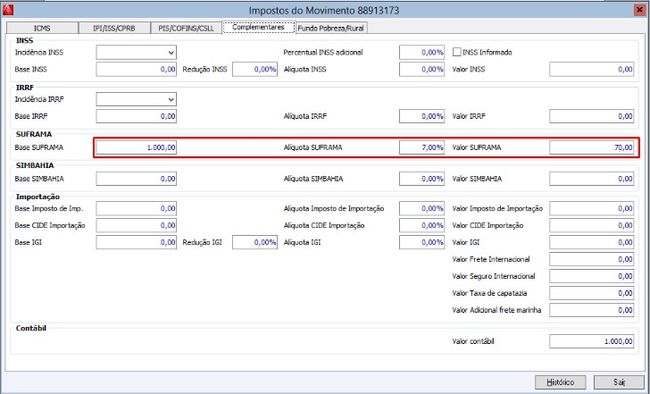

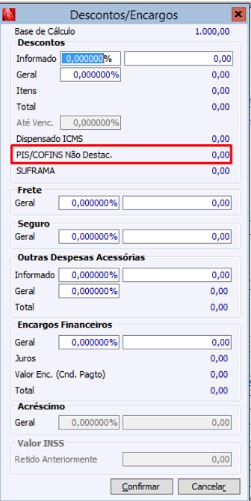

Será abatido do total faturado, total da nota fiscal e valor contábil o valor do SUFRAMA e o PIS e COFINS não destacado. Esses valores podem ser visualizados na tela dos impostos movimentos, e na tela do desconto/encargos. Quando a nota for I.ICMS igual a “3 Isento + ST” e a configuração #120 da guia ST do tipo de operação estiver marcada, o valor do ICMS próprio será abatido do valor do ICMS ST.

<No valor ICMS não tributado será abatido o valor do SUFRAMA e o PIS e COFINS não destacado.

Exemplo:

No total da Nota Fiscal e total Faturado foram descontados o valor do PIS/COFINS não destacado e valor de SUFRAMA.

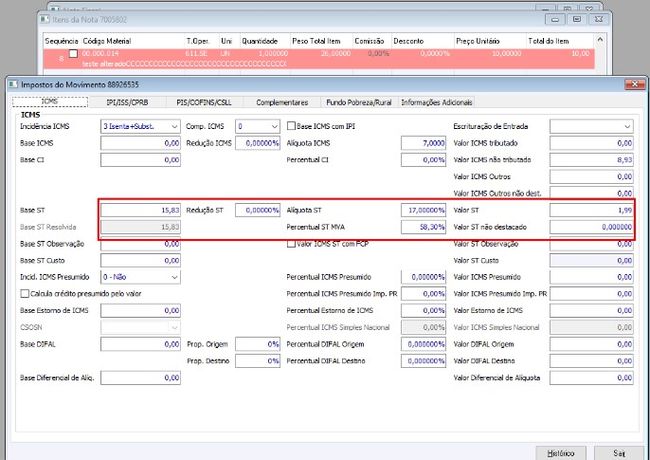

A base da ST fará o seguinte cálculo:

Valor mercadoria + ((mercadoria – desconto ) X MVA%) – desconto

10 +(10 + X 58,30%)

10 + 5,83

Valor da base ST = 15,83

O valor PIS/COFINS não destacado é considerado na base do ICMS.

O valor da ST fará o seguinte cálculo:

(Base ST X alíquota ST) – (mercadoria X ICMS interno).

(15,83 X 17%) – (10 X 7%)

2,69 – 0,70

Valor do ST = 1,99

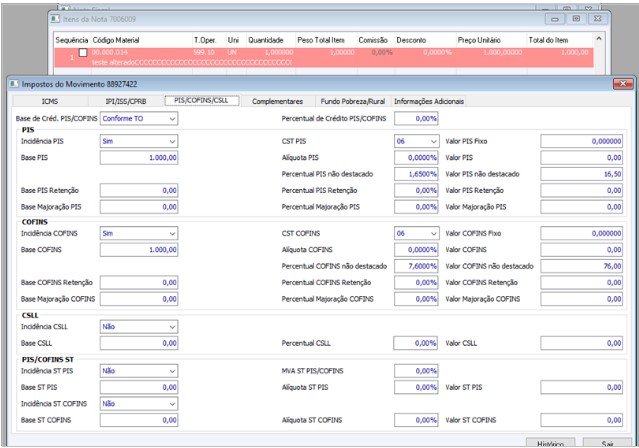

Quando a configuração “FA – NF – 1060 Criar observação com Valor PIS/COFINS na NF com SUFRAMA” estiver marcada, e o CST de PIS/COFINS for “06”, o valor calculado de PIS/COFINS irá para a coluna não destacado.

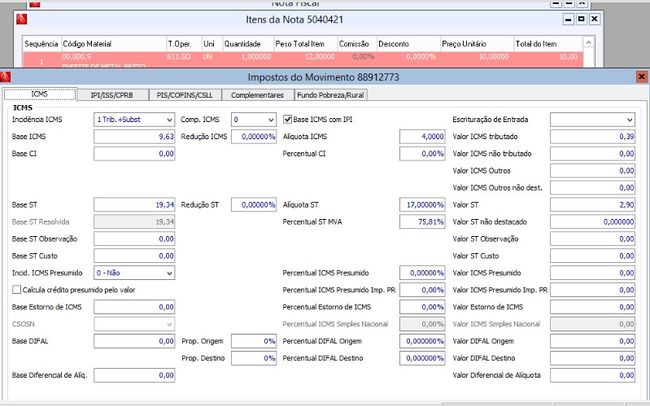

Quando a incidência do ICMS for “0 tributado” ou “1 tributado + ST” e a origem do material forem “1 – Importação direta”, “2 Importação indireta” “6 Importação direta – Resolução CAMEX” ou “7 Importação indireta – Resolução CAMEX” - será feito o seguinte cálculo:

Será abatido do total faturado, total da nota fiscal e valor contábil o valor do PIS e COFINS não destacado (o valor do SUFRAMA não será descontado, pois não é possível usar dois benefícios federais numa mesma operação, e como se trata de mercadoria importada, já esta utilizando o benefício do SINIEF – ICMS 4%). Esses valores podem ser visualizados na tela dos impostos movimentos, e na tela do desconto/encargos. Quando a nota for I.ICMS igual a “3 Isento + ST” e a configuração #120 da guia ST do tipo de operação estiver marcada, o valor do ICMS próprio será abatido do valor do ICMS ST.

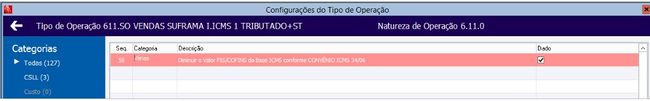

No valor da Base do ICMS será abatido o valor do PIS e COFINS não destacado. Para isso a configuração de T.O. “59 - Diminuir o Valor PIS/COFINS da Base ICMS conforme CONVÊNIO ICMS 34/06” deve estar marcada.

Exemplo:

No total da Nota Fiscal e total Faturado foram descontados o valor do PIS/CONFINS não destacado.

A base da ST fará o seguinte cálculo:

Valor mercadoria + ((mercadoria + IPI – desconto) X MVA%) + IPI – desconto

10 + ((10 + 1) X 75,81%) + 1

10 + (11 X 75,81%) +1

10 + 8,34 + 1

Valor da base ST = 19,34

OBS: O valor PIS/COFINS não destacado não é considerado na base do ICMS.

O valor da ST fará o seguinte cálculo:

(Base ST X alíquota ST) – (base de ICMS X ICMS interno).

(19,34 X 17%) – (9,63 X 4%)

3,29 – 0,39

Valor do ST = 2,90

Quando a configuração “FA – NF – 1060 Criar observação com Valor PIS/COFINS na NF com SUFRAMA” estiver marcada e o CST de PIS/COFINS for “06”, o valor calculado de PIS/COFINS irá para a coluna não destacado.

O valor do SUFRAMA será destacado nos imposto movimentos, mas não será considerado como desconto.

O valor do SUFRAMA não será descontado, pois não é possível usar dois benefícios federais numa mesma operação, e como se trata de mercadoria importada, já esta utilizando o benefício do SINIEF – ICMS 4%.

Como ficará a Nota Fiscal para cliente do Lucro Real?

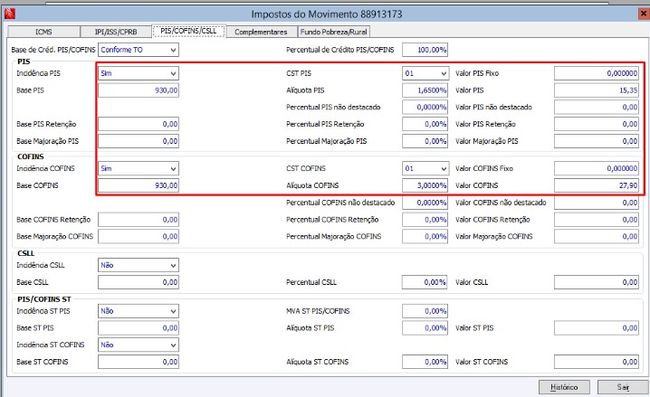

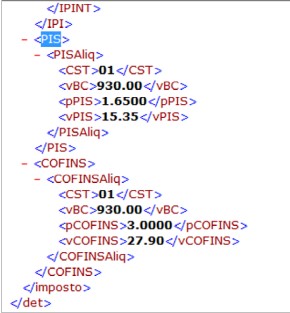

Para identificar que corresponde a uma venda para cliente de Lucro Real a CST de PIS/COFINS a ser utilizada é a 01 e o valor de Suframa será maior que zero.

No tipo de operação a configuração “Descontar PIS/COFINS nos campos - #177” deve estar “08 nenhum”.

O valor de PIS/COFINS ficará destacado na Nota Fiscal e a Base de PIS/COFINS, independente da config. 1108, será reduzida com o valor de Suframa. Caso a configuração de TO ‘Considerar desconto de PIS/COFINS na base do SUFRAMA’ #234 estiver marcada, não ocorrerá a redução na Base de PIS/COFINS.

Suframa calculado:

Valor não ficará no campo PIS/COFINS não destacado, pois o mesmo foi destacado:

Os valores de PIS COFINS ficarão destacados nas tags de xml correspondentes:

Referente as observações necessárias, utilizar observação configurável do tipo de operação (configurações. 156 e 158 do TO).

Como parametrizar o Tipo de Operação de forma que o valor de PIS/COFINS seja descontado da Base de Cálculo de Suframa?

Para que o valor de PIS/COFINS seja descontado da Base de Cálculo de Suframa, é necessário que o PIS/COFINS esteja parametrizado de forma que o valor seja descontado do total da nota. A configuração de Tipo de Operação que controla esta parametrização é a ‘Descontar PIS/COFINS/SUFRAMA nos campos:’ # 177. Além disso é necessário que esteja marcada a configuração de Tipo de Operação ‘Considerar desconto de PIS/COFINS na base do SUFRAMA’ #234.

Observações:

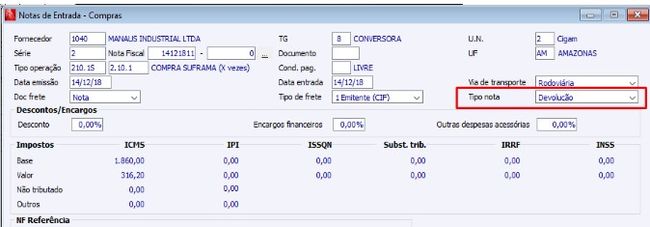

- Nas Notas de Entrada somente será calculado SUFRAMA para notas com tipo = Devolução